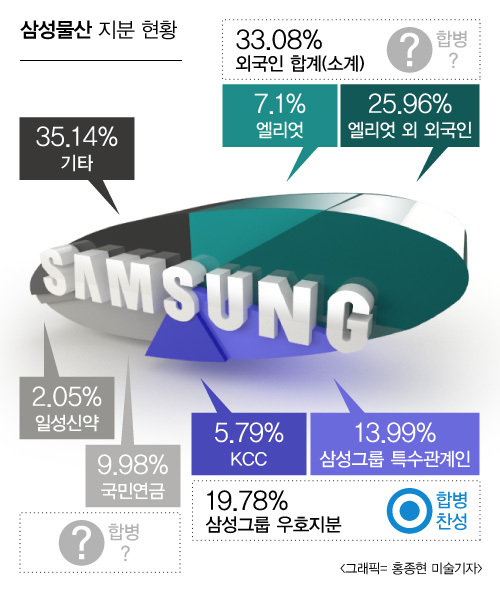

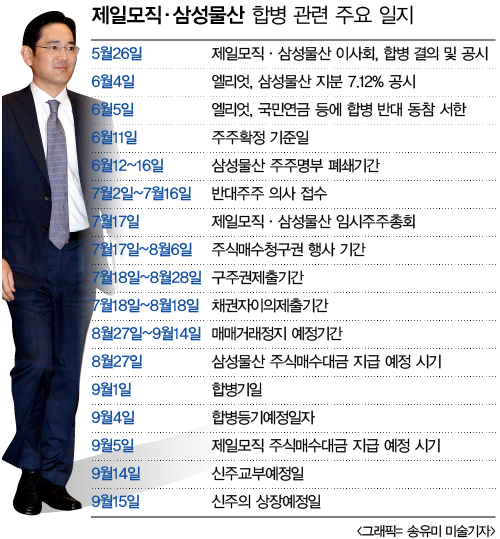

[뉴스핌=김양섭 박민선 이에라 백현지 기자] 제일모직과 삼성물산의 합병을 앞두고 엘리엇매니지먼트(이하 엘리엇)와 삼성이 치열한 공방을 벌이고 있는 가운데, 오는 7월 주주총회에서 캐스팅보트 역할을 할 것으로 예상되는 '국민연금'의 스탠스에 재계와 금융투자업계의 관심이 집중되고 있다. 삼성물산 주식을 쥐고 있는 기관투자자들은 일단 '국민연금이 찬성표를 던질 것'이라는 쪽에 무게를 뒀지만 "반대표를 던져야 한다"는 주장도 만만찮게 나왔다.

◆ "국민연금은 KCC 수준의 백기사"

11일 삼성물산 지분을 들고 있는 10여개 기관투자자들의 의중을 들어본 결과, 일단은 국민연금이 제일모직-삼성물산 합병안에 대해 '찬성표'를 던질 것이라는 견해가 다소 우세했다. 물론 이 가운데는 국민연금의 특수한 상황을 고려한 전망도 있어 이들 기관이 모두 양사 합병을 찬성한다는 것은 아니다.

A사 헤지펀드 본부장은 “국민연금은 보건복지부 산하 기관이라는 특수성 때문에 기금 수익률만 생각해서 행동할 수 없다”면서 “사실상 국민연금 지분은 삼성물산에게 있어서 KCC수준의 우호지분이라고 봐야한다”고 말했다. 그는 “한라공조에 비스테온이 들어와서 상장폐지를 추진했던 당시에도 비스테온이 공개매수로 당시 주가보다 훨씬 높은 가격을 제시했지만 국민연금이 응하지 않아서 결국 무산됐다”면서 "당시 수익을 포기한 것은 국부유출을 우려했던 것”이라고 설명했다.

그는 “사실 지금 국민연금이 제일 원하는 시나리오는 최대한 욕을 안 먹으면서 이 사태가 지나가는 것인데,국민연금이 엘리엇 편을 들었다가 수익을 챙겨서 나가면 이후에 감당이 안될 것”이라는 의견을 전해왔다.

합병 반대를 한다는 것은 매수청구가격에 주식을 팔겠다는 의미를 내포하는 것이라는 측면에서 현재 주가 수준에서 반대를 하는 것은 '배임' 논란 소지가 있다는 견해도 있다. B자산운용사 임원은 “매수청구가격이 현재 주가보다 훨씬 낮은데 반대한다는 건 배임소지도 있다고 본다”면서 “국민연금이 (현재 주가 상황이라면) 찬성할 것으로 예상된다”고 전망했다.

C사 펀드매니저는 대국적인 관점에서 국민연금이 합병안에 찬성해야 한다는 입장을 보였다. 그는 “국민연금의 목적은 수익률을 극대화해서 우리 국민들에게 노후 자금을 더 풍족하게 해주는 것일텐데, 문제는 이 첫 번째 목적에 너무 몰입하다가 ‘소탐대실’할 우려가 있다”고 말했다.

그는 “(합병 반대를 통한 합병비율 재산정 등으로) 단기적으로는 수익성에 조금 도움이 될지 모르지만 삼성물산을 좀 비싸게 팔아서 개선시킬 수 있는 수익성이라는 것은 국민연금 전체자산에 비하면 중대(Critical)한 것이 될 수 없다”고 말했다. 그는 “국민연금 전체 자산에서 삼성물산 주식이 차지하는 비중을 고려해 보면, 삼성물산을 지금보다 두 배의 가격에 팔았다고 해서 칭찬받을 정도의 수준(Level)도 될 수 없다”고 덧붙였다.

그는 “펀드매니저의 한 사람으로서 국민연금은 이번에 중립을 지키든지, 삼성편을 드는 것이 낫다고 본다”면서 “헤지펀드편을 드는 것은 전형적인 ‘소탐대실’이 될 것”이라고 거듭 강조했다.

◆ "외국계 아니면 누가 삼성에 돌을 던지랴"

‘반대 의견도 만만찮았다.

D 자산운용사 임원은 "삼성물산은 주식예탁증서(GDR)가 영국에 발행돼 있어 해외 소송이 나올 가능성도 있다"면서 "그는 “(삼성물산이 저평가구간에서 합병이 결정된 사안에 대해) 국민연금이 자기 이익을 포기하고 삼성 손을 들어주면 큰 문제가 될 것"이라고 강하게 주장했다. 국민연금 역시 합병비율을 재산정하라고 요구할 필요가 있다고 그는 판단했다.

그는 “이번 사안은 한국 증시에 상당히 중요한 의미를 던지는 사안”이라면서 “지분을 적게 갖고 있는 오너 마음대로 결정할 수 있는 의사결정 구조에 제동을 걸어야 한다”고 말했다.

특히 그는 "엘리엇이라는 독립적 외국기관이 아니면 누가 삼성에 대해 이런 액션을 취하겠느냐"면서 "이번 합병안이 그대로 진행된다면 그룹에 편입됐다는 이유로 13%가 87%를 좌지우지는 일이 발생하게 되는 것”이라고 말했다.

황세운 자본시장연구원 자본시장실장은 “국내기관들이 합병안에 찬성하는 건 일종의 직무유기”라며 “저성장국면에선 기관투자자들이 적극적으로 기업 가치를 개선시키는데 참여해 수익률을 높이는 투자문화를 만드는데 일조해야 한다”고 말했다.

그는 “국민연금이 여론에 휩쓸리지 않고 객관적 평가를 했으면 한다”면서 “엘리엇이 ‘침략자’, ‘먹튀’ 이미지로 굳어졌지만 내용을 잘 보면 논리적 타당성을 갖췄다”는 말도 곁들였다. 그는 “1대 0.35라는 합병비율은 삼성계열사 돈을 이재용 부회장 주머니로 들어가게 하는 것”이라면서 “삼성물산 주주라면 납득하기 어려울 것”이라고 말했다.

삼성물산 지분을 보유하고 있는 E자산운용사 임원은 "우리도 그렇고 국민연금도 다들 고민하고 있을 것 같다"면서 "합병 표대결로 갈 경우까지 지금 고려하고 있다"고 말했다. 그는 이어 "수익률 등 여러 측면을 고려했을때 국민연금이 단순히 삼성편을 들기도 어려울 것"이라고 견해를 전했다.

주총 막판까지 결정을 유보할 가능성도 거론된다.

이채원 한국투자밸류자산운용 CIO는 “국민연금이든 운용사든 수익자나 가입자에게 이득이 될 것인지, 이 원칙에 의해서만 판단을 해야 한다"면서 "우리도 그렇게 하는데, 최근 상황을 보면 아직 애매한것 같다"고 말했다.

F운용사 관계자는 “국민연금은 장기투자자니 명분을 좀 더 가진 쪽이 유리하지 않을까 싶다”면서 “연금으로서는 양쪽(찬성 또는 반대)을 열어놓지 않겠느냐고 말했다.

국민연금 기금운용본부 관계자는 "아직까지 내부 검토중"이라면서 "양측(찬성 또는 반대)를 모두 열어놓고 있다"고 말했다.

[뉴스핌 Newspim] 김양섭 박민선 이에라 백현지 기자 (ssup825@newspim.com)