[뉴스핌=김선엽 기자] “너무 위험하다. 지금처럼 기록적으로 낮은 국채 금리는 감수할 만한 리스크가 아니다. 국채는 내 투자 리스트 우선순위에 있지 않다.” (8월 3일 ‘채권왕’ 빌 그로스 야누스캐피털 CEO)

“강세장 속에서는 가격이 절대로 꺾이지 않을 것처럼 보이곤 하는데, 이는 투기가 붙은 증권이 상투에 도달한 전형적인 케이스다.” (9월 22일 앨런 그린스펀 전 연준 의장)

2008년 글로벌 금융위기 이후 꼬박 8년간 강세를 펼쳤던 채권시장에 빨간불이 켜졌다. ‘채권은 들고 있으면 결국 먹는다’라는 오랜 관성에 브레이크가 걸린 것이다. 채권 ‘숏(매도)’을 주장하는 전문가들은 ‘양적완화(QE) 무용론’이 정치적으로 힘을 얻는 것에 주목한다. 양적완화가 증권과 부동산의 거품만 몰고 왔을 뿐, 실물경제에 도움이 되지 않는다는 비판이다. 빌 그로스는 최근 “국채 투자자들이 최대 4300조원의 피해를 볼 수도 있다”고 경고한 데 이어 “QE를 수행 중인 중앙은행 통화정책이 실물경제를 위협한다”고 지적했다.

|

‘새로운 채권왕’이라 불리는 제프리 군드라흐 더블라인캐피털 CEO 역시 10월 4일 “투자의 세계에서 ‘절대 일어나지 않는다(금리는 절대로 올라가지 않는다)’라는 말이 들린다면 이는 곧 ‘일어날 가능성이 크다’라는 것을 의미한다”며 초저금리 정책의 전환점이 임박했다고 주장했다. QE무용론이 고개를 드는 가운데 도널드 트럼프의 대통령 당선이 채권금리 급등에 기름을 부었다.

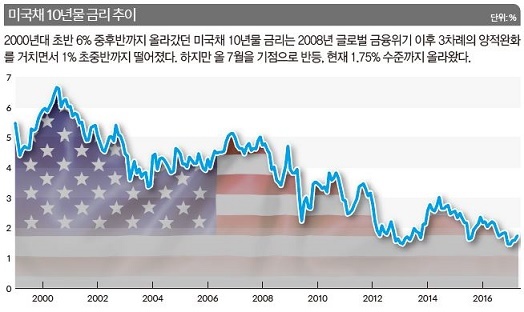

지난 7월 초 연 1.35%까지 떨어졌던 미국채 10년물 금리는 10월 말 1.75% 수준까지 완만하게 올랐으나 트럼프 당선 이후 가파르게 상승해, 지난 23일(현지시각) 2.35%까지 올라섰다. 넉 달 만에 100bp(=0.1%p)가 상승한 것이다. 우리나라 10년물 국채 금리 역시 지난여름 1.35%까지 하락했으나 최근 빠르게 올라 2.28%까지 레벨을 높였다.

자금 유출도 본격화되고 있다. 시장조사기관 이머징포트폴리오펀드리서치(EPFR)에 따르면, 트럼프 당선 이후 10일부터 16일까지 선진국과 신흥국의 채권 펀드에서 181억달러가 이탈했다 우리나라 채권형 펀드에서도 지난 9월과 10월 각각 2531억원, 3180억원의 자금이 유출된데 이어 이달 들어서는 7299억원의 자금이 빠져나갔다.

|

일각에선 채권 전성기가 끝나고 글로벌 자금이 주식시장으로 이동할 것이라고 본다. 이른바 그레이트 로테이션(Great Rotation), 대전환론이다. 노근환 한국투자증권 투자전략부 이사는 “주식의 예상수익률에서 채권 수익률을 뺀 수치(채권 대비 주식의 상대적인 수익률)가 2007년 2%p에서 지금은 한국 8%p, 글로벌 5%p로 확대됐다”며 “지난 10년간 지속됐던 채권 전성시대가 끝나고 있으며 국민연금은 이미 채권 비중을 줄이면서 주식 비중을 늘리고 있다”고 강조했다.

반론도 만만치 않다. 채권 금리가 완만하게 상승할 가능성은 인정하면서도, 주식으로 자금이 이동하거나 채권 금리가 급격히 튈 가능성은 작다는 것. 반론의 근거는 금융기관마다 각자의 성격에 맞게 보유할 수 있는 자산이 정해져 있는 규정이다. 예를 들어 보험회사는 고객에게 향후 지급할 보험금을 준비하기 위해 ‘안전자산’인 채권 비중을 늘려야 한다.

이미선 하나금융투자 애널리스트는 “보험사가 부채의 실질만기에 맞게 자산 듀레이션을 약 12년 수준까지 확대하기 위해서는 2020년까지 만기 10년 초과 채권을 연 48조~50조원가량 순매수해야 한다”며 “국내 장기 원화채권 수요는 긍정적인 흐름이 이어질 것”이라고 말했다.

이 기사는 뉴스핌 월간 재테크잡지 ‘ANDA’ 12월호에서 확인할 수 있습니다.

관련 사이트 http://monthly.newspim.com/

[뉴스핌 Newspim] 김선엽 기자 (sunup@newspim.com)