[편집자] 이 기사는 12월 8일 오후 4시02분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=김지완 기자] 미국 하이일드 채권이 금리 상승(채권 가격 하락)기에도 수익을 낼 수 있는 안전지대로 주목받고 있다. 하이일드 채권의 약점인 부도율이 하락하는 반면 고금리로 이자수익이 늘어나기 때문이다.

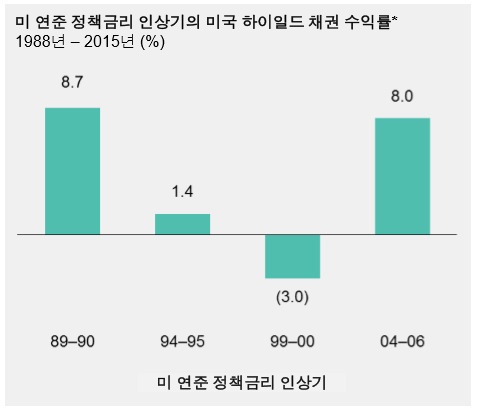

앞서 1988년부터 지난해까지 미국이 총 네 차례 금리를 인상했을 때 하이일드 채권은 세 차례 플러스 수익률을 기록했다. 가장 최근의 금리인상기였던 2004년7월부터 2006년7월까지 수익률은 8%에 달했다.

하이일드 채권이란 신용등급이 낮은 회사가 발행한 채권으로 원리금 상환을 불이행할 위험이 높은 채권이다. 위험이 큰 만큼 이자율도 높다. 무디스 기준으로 Ba1 이하, 스탠더드앤드푸어스(S&P) 기준으로 BB 이하인 채권이다.

도널드 트럼프의 대통령 당선 후 미국 채권 금리가 가파르게 오르자 채권에서 주식으로 자금이 빠르게 이동하고 있다. 그레이트 로테이션(Great Rotation)이 진행되는 것. 하지만 하이일드 채권으로는 자금이 유입되고 있다.

이머징마켓포트폴리오리서치(EPFR)에 따르면, 미국 하이일드 채권의 누적잔고는 11월16일 이후 33억4100만달러가 증가했다. 같은기간 북미채권에서 44억5700만 달러가 빠져나간 것과 대조를 이룬다.

|

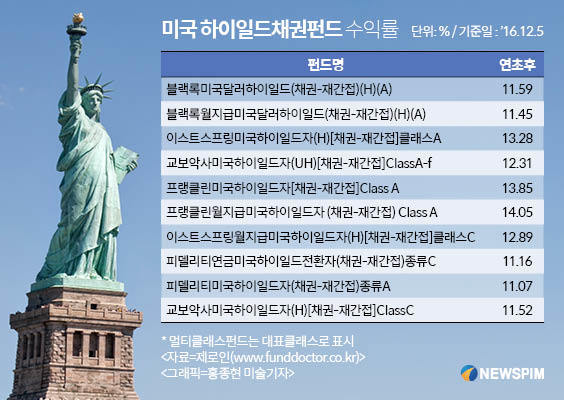

8일 펀드평가사 제로인에 따르면 현재 국내에서 총 10개의 미국 하이일드 채권 펀드가 판매 중이다. 이들 펀드는 연초 이후 모두 플러스 수익률 기록했으며, 평균 수익률은 12.32%였다. 지난 5년간의 누적 수익률은 28~ 40%.

◆ 글로벌 채권자금 유출속에서 미국 하이일드 채권 누적잔고 늘어

유재흥 얼라이언스번스타인(AB)자산운용 채권운용팀 파트장은 “국채는 안전자산으로 경기가 좋아지거나 물가상승으로 국채금리가 올라갈 때 보유할 이유가 없어진다”면서 “반면 고수익채권의 발행자들은 신용등급이 낮은 회사들로 경기가 좋아지면, 기업 펀더멘털이 강화돼 가격이 올라가기 때문에 수요가 증가할 것이다”고 말했다.

과거 미국 연준이 정책금리를 인상할 때와 인하할 때 하이일드 채권 수익률을 비교해도 인상기에 더 우수했다.(우측 바클레이즈 자료 참고)

유 파트장은 “내년 미국 경기가 본격적인 회복세를 보여준다면 미국 하이일드 채권은 글로벌채권 시장내에서 가장 아웃퍼폼할 것으로 판단한다”면서 “미국 하이일드채권의 일년 이자수익만 7%에 달하는데다가 경기회복이 유리하게 작용해 수익 폭이 커질 것이다”고 덧붙였다.

◆ "부도율·회수율 등 펀더멘털 개선...스프레드 축소 전망 "

최근 하이일드 채권 가격이 상승하는 이유도 에너지 기업의 부도율이 개선될 것이란 기대 때문이다.

손은정 하나금융투자 연구원은 “연초 국제유가가 26달러대까지 떨어지면서 에너지·금속·광산 파산기업이 속출했던 영향으로 미국 하이일드 기업의 부도율이 7%까지 올라와 있다”면서 “유가가 40달러대로 다시 내려앉지 않는다면, 웬만한 부실기업들은 이미 정리가 끝났기 때문에 내년 하이일드 부도율은 크게 떨어질 것”으로 내다봤다.

그는 “부도율·회수율 등 펀더멘털 개선으로 미국 국고채금리 상승폭보다 하이일드 기업들의 신용스프레드가 더 큰 폭으로 줄어들어 미국 하이일드 금리는 떨어질 것”이라며 “이에 자본이득(capital gain)이 발생이 가능해 지난 10년간 하이일드 연평균 수익률인 6.8% 이상은 충분히 달성할 것”이라고 덧붙였다.

무디스(Moody's)는 내년 미국 하이일드 기업들의 부도율이 4%까지 내려갈 것으로 전망했다. 아울러 지난 6월 20달러까지 내려갔던 하이일드채권 회수율이 30달러까지 회복됐다고 밝혔다. 회수율은 투자기업에 부도가 났을 경우, 투자액 100달러당 돌려받을 수 있는 액수를 의미한다.

트럼프의 해외자금 본국송환 정책도 하이일드 채권에 호재라는 분석이다. 김진우 신한금융투자 수석연구원은 “그 동안 애플이나 마이크로소프트처럼 해외에 현금을 보유한 기업들은 배당과 자사주 매입을 위해 회사채를 발행했다”면서 “트럼프 감세정책으로 해외에 머무르던 자금이 본국으로 유입되면 회사채 발행 감소와 함께 투자등급·하이일드 등 전체시장의 스프레드가 축소될 가능성이 높다”고 말했다.

그동안 미국내 글로벌 기업들의 해외 자회사 등이 보유하고 있던 현금을 자국으로 들여오려면 35%의 세금을 내야했다. 미국내에서는 트럼프의 본국송환 프로그램이 2004년 해외 자회사로부터 자금 송환에 대해 5.25% 세율을 적용했던 일시적 저율과세(Repatriation Tax Holiday)와 유사한 형태로 실시될 가능성이 높다고 예상하고 있다.

[뉴스핌 Newspim] 김지완 기자 (swiss2pac@newspim.com)