[편집자] 미국의 대중국 기술 제재 이후 중국의 반도체 굴기가 한층 맹렬하게 진행되고 있다. 의욕 만큼이나 실패도 연속되고 있지만 중국은 시행착오를 통해 한발짝 씩 기술 축적의 수준을 높여가고 있다. 중국이 반도체 전용 펀드를 앞세워 반도체 육성에 나선 것은 2014년이지만 미중 무역 마찰을 겪으면서 반도체 약진세가 한층 빠르게 추진되고 있다는 분석이다. 중국 기술 봉쇄를 위해 미국이 반도체 법안을 제정하는가 하면 '칩포 동맹'도 추진중이다. 미국의 제재 속에 2보 전진 1보 후퇴의 공방이 계속되는 가운데 국내외 전문가들은 대륙의 실수 '샤오미' 처럼 중국 반도체 분야에서도 어느 순간 '대륙의 실수'가 터져 나올지 모른다고 입을 모은다. 중국 4차산업 혁명 기반 디지털 신기술에 정통한 고영화 연구원의 중국 반도체 이야기를 시리즈로 연재한다. 글 싣는 순서는 시시각각 변하는 중국 반도체 이슈에 따라 최신 내용으로 다소 조정될 수 있다.

[고영화의 중국 반도체] 글싣는 순서

1. 중국 반도체 굴기, 한국 따라잡나

2. 중국 반도체 설계 기술 현주소

3. 中 파운드리 점유율 확대와 한계

4. 후공정 세계 2위 中 2.5D/3D 패키징 육성 전력

5. 中 노광기 국산화, 반도체 굴기 '사활'

6. 中 반도체 장비 국산화 몇 년 걸릴까?

7. 무서운 잠재력 중국 반도체 소재

8. 이미지 센서 반도체 세계 3위

9. 세계를 리드하는 중국 AI반도체

10. 반도체 굴기 지탱하는 자동차 반도체 위용

11. 중국 휴대폰 반도체 놀라운 시장 규모

12. 다양한 응용 中 MCU 반도체 시장

13. 3세대 반도체 세계 1등의 꿈

14. 반도체 협력 한중 상생 방안

지난' 5회' 주제 '노광기'에 이어서 이번 주에도 중국의 '반도체 장비'에 대해 살펴보고자 한다. 반도체를 만드는데 있어 장비 만큼 중요한 것도 없다.

많이 알려진 소위 '반도체 8대 공정'은 웨이퍼 제조, 산화공정, 포토공정, 식각공정, 증착/이온주입 공정, 금속배선 공정, EDS(선별) 공정, 패키징 공정으로 이루어지며, 각각의 공정에는 수많은 반도체 장비가 소요된다.

이중에 웨이퍼 제조는 소재 공정이고, EDS공정과 패키징 공정은 후공정으로서 비교적 요구되는 기술 수준이 낮은 편이다. 이들 3가지 분야를 제외하고 나머지 산화~금속배선 등 5가지 공정의 장비를 자세히 살펴 보는 것이 중요하다.

그렇다면 미국의 제재 하에서 수세에 몰린 중국이 과연 반도체 장비 국산화에 성공할 수 있을까? 이건 바보 같은 질문이다. 시간의 문제이지 중국으로선 국산화를 반드시 해내야 하기 때문이다. 그렇다면 시간이 얼마나 걸릴까.

◆ 세계 15대 반도체 기업이 전체 시장의 82.6%를 독식

SEMI(세계반도체장비소재협회)의 '2016-2020년 세계 반도체 장비 시장 규모'를 보면, 2020년 시장은 전년대비 19.1% 늘어난 712억 달러에 달한다. 이중 중국은 세계 1위 187억 달러(비율 18.7%) 이고, 2위는 대만 172억 달러 (비율 17.15%), 3위는 한국 161억 달러(비율 16.1%) 순이다.

말하자면 중국은 반도체 장비 수요가 세계에서 가장 큰 나라라는 의미다. 특히 중국 반도체 장비시장은 2016년도 64.6억 달러에서 2020년 187.2억 달러로 2.9 배 성장했다. 연 평균 30.5%로 고속 성장 중이다.

다만 SEMI가 발표한 '2020년 세계 반도체 장비기업 TOP15'를 보면, 미국 4개, 일본 7개, 유럽 2개, 한국 1개, 기타지역 1개 사가 포함되어 있고, 중국 기업은 한개도 포함되어 있지 않다. 더욱이 이들 상위 15개 기업은 세계 시장의 82.6%를 독점하고 있는 것으로 나타났다.

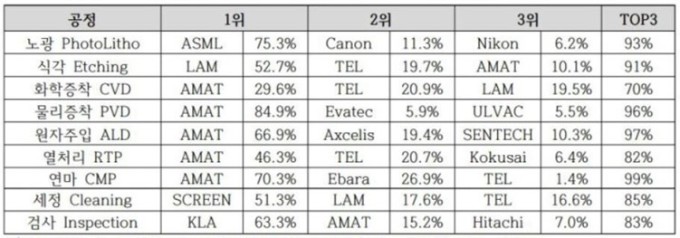

더 나아가 반도체 세부 공정별로 보면, 분야별 TOP3기업이 각각 세부 시장의 70~99%를 독점하고 있다. 노광기는 ASML이 1위를 하고 있으며, 식각기는 미국의 LAM이 1위이고, CVD/PVD/ALD 및 열처리/연마 장비는 미국 AMAT이 1위를 차지하고 있다.

여기에 중국기업의 이름은 하나도 보이지 않는다.

◆ 중국 반도체 상장기업 TOP10

그럼 중국 반도체 장비분야에는 어떤 기업이 있을까.

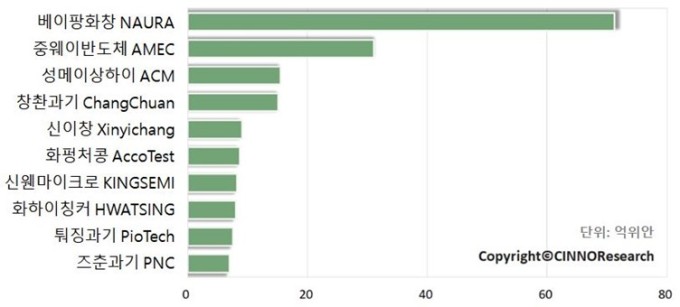

시노리서치(CINNO Research)가 최근 발표한 '2021년 중국 본토 상장 반도체 장비 기업 매출 순위 Top10'에 따르면, 2021년 중국 본토에 상장된 반도체 장비업체 중 상위 10개사의 매출 합계는 182억 위안으로 전년대비 73% 증가했고, 사상 최대 실적를 기록했다.

1위는 중국 최대의 반도체 장비 기업인 베이팡화창(NAURA)이다. 이 업체는 증착(CVC/PVC) 장비 기술을 기반으로 하기 때문에 '중국의 AMAT'(어플라이드 머티리얼즈)라고도 불리우며, 매출은 전년 대비 71% 증가한 71억2000만 위안을 기록했다.

중국 반도체 장비2위 업체는 식각(Etching) 장비 전문기업 중웨이반도체(AMEC)다. '중국의 LAM'이라는 별명을 얻고 있고, 매출은 31억1000만 위안으로 전년 대비 37% 증가했다.

3위 성메이상하이(ACM Research)는 세정장비 전문기업으로, 2021년 매출은 15.5억위안이고 전년 대비 59% 증가했다.

중국 반도체 장비 4위 기업은 창촨과기(长川科技, Chang Chuan Tech, 300604.SZ)다. 이 회사는 2021년15억1000만위안,의 매출을 올렸다.

중국 반도체 장비 5위는 신이창(新益昌, Xinyichang Tech, 688383.SH)으로 매출이 9억1000만 위안에 달하고, 6위는 화펑처콩(华峰测控, AccoTest, 688200.SH)으로 8억8000만 위안의 매출을 기록하고 있다. 4위~ 6위 3개사는 모두 반도체 후공정 장비를 생산하고 있어 기술력은 크게 높지 않은 상황이다.

7위 신웬마이크로(KINGSEMI), 8 위 화하이칭커(HWATSING), 9위 퉈징과기(PioTech), 10위 즈춘과기(PNC)의 매출은 각각 8억3000만위안, 8억1000만 위안, 7억6000만 위안, 7억 1000만위안에 달하고 있다.

중국 반도체 장비 분야에 비상장 기업 중에도 눈여겨 봐야 할 기업들이 있다. 이탕반도체(Best-Semi)와 상하이마이크로(上海微电子, SMEE)는 중국 반도체 장비 산업의 중추적 역할을 하고 있다.

사실 이탕 반도체의 2020년 매출이 이미 23억위안을 넘었는데, 이는 성웨이 상하이의 매출보다 크며, 예정데로 상장이 된다면 중국 3위 반도체 장비기업으로 등극할 것이다.

또한 '중국의 ASML' SMEE가 비상장 기업으로서 매출을 공개하고 있지는 않지만, 후공정 및 90nm 이하 노광기만 가지고도 이미 상당한 매출을 올리고 있을 것으로 보인다. SMEE에 대해서는 시리즈 5회의 '중국 노광기' 편에 자세히 설명돼 있다.

◆ 중국의 'AMAT' 베이팡화창(NAURA), 중국 최대 반도체 장비회사

베이팡화창(北方华强, NAURA, 002371.SZ)은 중국 최대의 반도체 장비 기업이다. 증착(CVD, PVD) 장비 전문기업으로 출발했지만 현재는 식각(ETCH), 열처리(RTP), 세정 장비 등 노광기를 제외한 모든 반도체 제조 장비를 출시했으며, 주요고객은 SMIC (중신국제)와 창장메모리(YMTC)이며, 중국의 거의 모든 반도체 공장과 거래하고 있다.

베이팡화창은 2001년 9월 베이징시 국유기업 '베이징전자지주'(北京电子控股, BEHC)의 손자회사로 설립되었다. 세계 최대의 LCD 기업 BOE(京东方, 경동방, 000725.SZ)가 바로 이 BEHC의 산하기업이다. BEHC는 또 스마트제조 장비 및 은행 ATM을 생산하는 쟈오웨이전자(兆维电子, C&W, 비상장)와 전력반도체 파운드리 옌동마이크로전자(燕东微电子, YDME, 비상장) 등을 소유하고 있다.

베이팡화창은 2018년 1월, 미국 펜실베니아주 아크리온 시스템(Akrion Systems)을 인수하고, 노라 아크리온(NAURA Akrion)을 설립하였으며, 본 인수합병을 통해 많은 선진 반도체 장비 기술을 흡수했다. 또한 같은 해에 베이팡화창 실리콘벨리 연구소를 설립했다. 이때 인수자금은 물론 2016년 국가반도체펀드가 베이창화창 7.5% 지분투자를 하면서 확보되었다.

또한 베이팡화창은 연구개발 및 생산시설 확충을 위해 두차례의 유상증자를 실시했는데, 2019년 11월에는 약 20억 위안을 조달했고, 2021년 4월에는 85억위안을 조달했다.

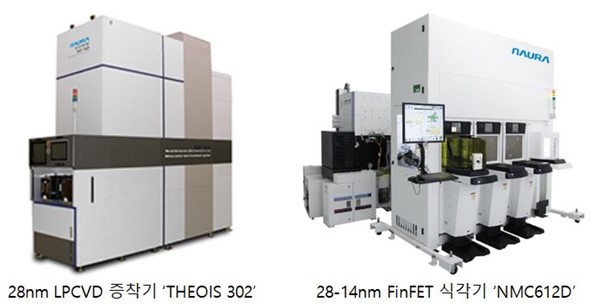

베이팡화창의 주요제품은 28nm LPCVD 증착기, 55-28nm PVD 증착기, 40~14nm 식각기, 28nm 이온주입기(ALD) 등 반도체 장비이다. 매출 비중은 반도체 제조장비 82%, 전자소자 18% 비율이며, 국내매출 비중이 97%를 차지하고 있어서, 외국산 반도체 장비의 중국 국산화 대체에 집중하고 있음을 알 수 있다.

2022년 상반기 실적 예측 발표에 의하면, 매출은 전년동기대비 40.0%가 증가한 50.52억위안이고, 순이익은 전년동기대비 130.1%로 대폭 늘어난 7.14억위안을 기록할 것으로 보인다.

◆ 중국의 'LAM' 중웨이반도체(AMEC), 5nm 식각기 TSMC 공급

웨이반도체(中微公司, AMEC, 688012.SH)는 중국 2위의 반도체 장비기업으로서,식각기를 전문 생산하기 때문에 '중국의 LAM'이라는 별명을 얻고 있다. 최근 전략투자를 통해 사업 확장을 추진 중이며, PECVD 장비 기업 퉈징과기(PioTech) 및 검사 장비 기업 루이리과학(RSIC)에 지분 투자했다. 이 회사는 한국에도 지사를 두고 있다.

AMEC은 2004년 5월 상하이시 국유기업 상하이창업투자(上海创业投资)의 자회사로 설립됐다. 후에 국가반도체펀드의 자펀드인 '쉰신(상하이)투자'(巽鑫(上海)投资)가 2대 주주로 들어섰다.

AMEC는 설립 이후 지속적으로 식각 장비를 개발했다. 2007년 첫번째 제품인 CCP 식각기 'Primo D-RIE' 개발을 성공하고, 2011년에는 'Primo AD-RIE'로 업그레이드 했다.

2012년에는 처음으로 MOCVD 장비 'Prismo D-Blue'를 개발하고, 2016년에는 ICP 식각기 'Primo Nanova'를 개발해냈다. 결정적으로 2018년에는 'Primo AD-RIE'를 다시 한번 업그레이드 해서 대만 TSMC의 5nm 공정에 납품하게 되었다.

최근 경영실적을 보면, 2022년 상반기 매출은 전년동기대비 43.9% 증가한 19.72억위안, 순이익은 전년대비 18.0% 증가한 4억7000만 위안을 기록할 것으로 예상된다. 이중 반도체 장비가 81%이고, 장비 부품은 18%를 차지했으며, 국내 비중이 86%, 대만 비중이 12%를 기록했다.

퉈징과기(拓荆科技, PioTech, 688072.SH)는 중국 제일의 40~28nm 플라스마 화학기상증착(PECVD) 장비 기술을 보유하고 있으며, 준기압 화학기상증착 (SACVD) 장비, 원자층증착(ALD) 장비를 출시했다. 이 회사는 2019년 중국반도체산업협회가 발표한 '중국 반도체 장비 5대 기업'에 선정되기도 했다.

퉈징과기는 2010년 4월 랴오닝성 션양시(沈阳市)에 설립되었고, 현재는 국가반도체펀드가 26.48% 지분을 보유한 1대 주주로 등재돼 있다. 국투(상하이)과학기술성과응용 펀드가 18.23% 지분을 보유한 2대 주주이지만, 2021년 9월 지분 11.2%를 인수한 AMEC이 3대 주주 자격으로 경영권을 행사하는 구조다.

루이리과학(睿励科学, RSIC Scientific Instrument, 비상장)은 28nm-14nm 12" 반도체 광학박막 측정 장비, 28-14nm 12" 광학외관 사이즈 측정 장비, 8"/12" 결함 검사 장비를 출시했다. 지분 구조는 중웨이반도체(AMEC) 20.45%, 상하이푸동신흥산업투자기금 15.04%, 국가반도체기금 8.78% 비율로 돼 있다.

<필자 약력>

베이징대학 한반도연구소 연구원

중국 한국창업원 원장

SV인베스트먼트 고문

전 산업은행 베이징지점 고문

서울대 조선해양공학 학사/석사

베이징= 최헌규 특파원 chk@newspim.com