이 기사는 2월 16일 오후 3시10분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

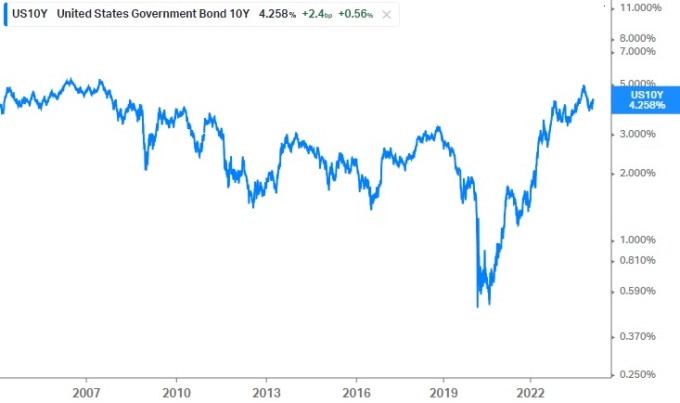

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = 글로벌 자산시장의 벤치마크인 미국 10년물 국채 금리가 계속 고도를 높여 연말에는 4.8%선에 이를 것이라는 전망이 미국 의회예산국(CBO)에서 나왔다.

10년물 금리는 내년에도 4%대 중후반의 높은 수준을 유지하다 2026년쯤 가서야 후퇴할 것으로 예상됐다. 그렇게 숨을 고른 다음에는 다시 4%대에 진입해 2034년까지 그 수준에 머무를 것이라고 CBO는 추정했다.

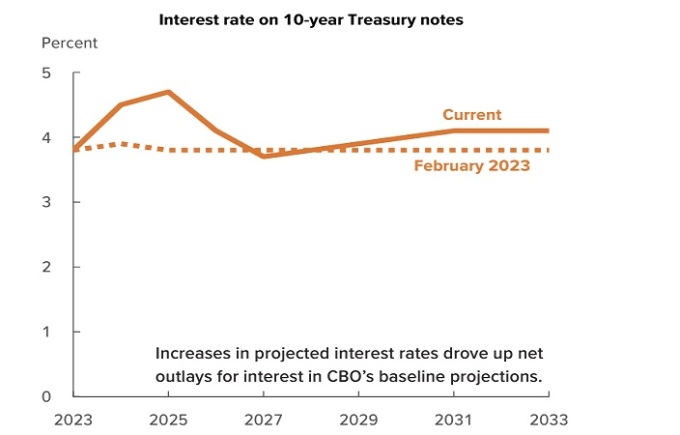

CBO의 이번 시장금리 전망은 1년전에 비해 제법 큰 폭으로 상향됐다. 미국의 저축률 저하와 재정적자 심화, 국가부채 증가세를 반영한 결과다.

1. "美 10년물 금리 연말 4.8%"

지난 2월7일 CBO가 공개한 `2024~2034년 재정·경제전망`에 따르면 미국의 10년물 국채 수익률은 올해 연평균 4.6%를 나타낼 것으로 예상됐다. 작년 평균치 4.0%보다 60bp 높은 수준에서 장기물 금리가 형성될 것이라는 이야기다.

분기별로 쪼개보면 10년물 금리는 연말을 향해 계속 고도를 높여 올해 4분기에는 평균 4.8%에 이르게 된다. 즉 올 연말 장기물 금리는 현 레벨(2월15일 기준 4.24%)보다 평균 60bp 높아져 있을 것이라는 게 CBO의 기본 시나리오다. 작년 4분기 평균(4.4%)을 40bp 상회하는 수준이다.

그런 다음 10년물 금리는 점진적으로 고도를 낮춰 2026년 4분기에는 3.7%로 내려설 것이라고 예상했다.

연평균 추이를 보면 10년물 국채 금리는 올해와 내년 계속 성층권(4.6%)에 머무르다 2026년에는 3.9%로 내려서고, 2027~2028년(연평균 3.8%)까지 그 부근에서 호흡을 고른 뒤 2029~2034년에는 다시 4.1% 수준으로 고도를 높이는 전개가 된다.

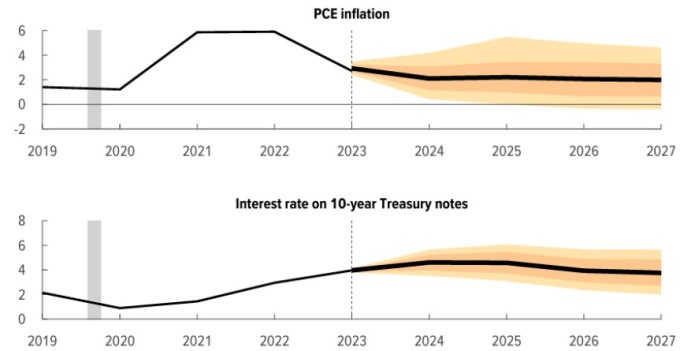

CBO는 또 오는 2027년까지 불확실 변수로 인해 10년물 국채 수익률이 움직일 수 있는 변동 범위를 3.9%~5.2%로 제시하고, 3분의 2의 확률로 이 범위 안에서 아래 위 흔들림을 보일 것이라고 했다. 10년물 금리가 다시 5%대에 진입할 가능성을 배제하지 않았다.

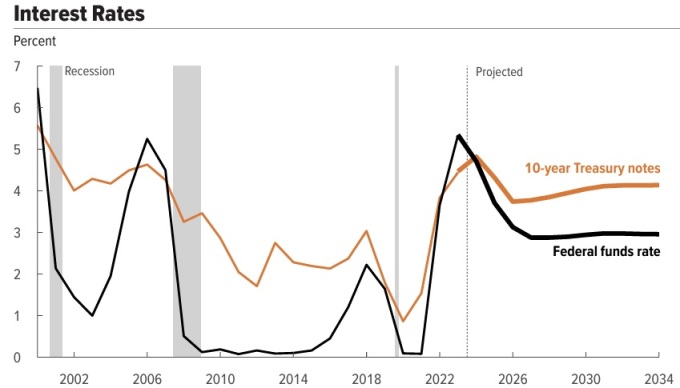

한편 실효 연방기금금리(EFFR : Effective Federal Funds Rate)는 연준의 금리인하와 함께 제법 빠르게 꺾여 내려올 예정이다. CBO는 연준의 금리인하가 2분기부터 시작될 것이라고 봤다. 연준의 금리인하 사이클은 2027년 중간까지 이어져 현재 5.33%인 EFFR이 2027년 중간에는 2.9%로 낮아져 있을 것이라고 예상했다.

재무부가 발행하는 3개월짜리 재정증권(T-Bill) 금리 역시 연준의 금리인하 행보에 맞춰 올해 연평균 4.9%에서 2027년 연평균 2.7%로 낮아질 것이라고 예상했다.

2. 구조적 압박과 기간 프리미엄

미국의 10년물 국채 금리가 CBO의 전망대로 움직일 것이라는 보장은 없다. 다만 의회의 예산심의를 돕기 위해 초당적이고 객관적인 분석·예측 자료를 만들어야 하는 *CBO가 보기에도 미국의 장기물 국채 금리는 팬데믹 이전과 확연히 선을 긋는 경로 위에 있다.

* CBO는 자료 작성 과정에서 내규에 따라 저명한 경제학자와 분석가로 구성된 (2년 임기의) 자문단으로부터 조언을 구하게 돼 있다. 예측의 신뢰와 전문성을 높여 객관성을 확보하기 위함이다. 그런만큼 CBO의 전망이 시장의 시각과 완전히 따로 놀지는 않는다.

CBO가 연준의 기준금리 인하에도 장기물 금리가 크게 꺾이지 않고 지속적인 상방 압력에 노출될 것이라 보는 근거는 친숙한 것들이다. 연방정부의 재정악화와 그에 따른 국채 공급물량 확대, 그리고 이러한 수급 변화가 촉발한 `기간 프리미엄(term premium)`에 대한 시장의 재인식 등이다.

CBO는 "투자자들이 장기물 국채 보유에 따른 위험 보상(기간 프리미엄)을 더 많이 요구하면서 10년물 국채 수익률은 팬데믹 이전과는 다른 상승 압력에 놓이게 될 것"이라면서 "올해 4분기에는 10년물 금리가 다시 4.8%에 이를 것"이라고 했다.

이런 변화는 2008년 금융위기 직후의 저물가 저금리 레짐과 결별을 의미한다. 미국 금융위기 이후 한층 두드러졌던 저물가 추세와 연준의 비전통적 통화정책(양적완화)으로 짓눌렸던 `기간 프리미엄`이 부활하면서 장기물 금리가 단기물 금리를 제법 상회하는 정상적 구조로 회귀하는 것이다.

물론 올해와 내년 연준의 금리인하로 하락하는 단기물 금리를 따라 10년물 금리도 차차 후퇴할 테지만 CBO는 "큰 폭으로 떨어지지는 못할 것"이라고 했다.

특히 "2026년 이후로도 단기물과 장기물 국채 금리는 모두 팬데믹 직전의 10년보다 평균적으로 더 높은 수준에 위치할 것"이라고 했다. 이는 "과거 10년보다 더 크게 불어나는 연방정부 부채와 생산성 증대(잠재성장률의 상승)가 실질금리를 밀어올리고, 팬데믹 이전보다 높아진 인플레이션이 명목금리도 밀어올릴 것이기 때문"이라고 설명했다.

이를 반영, 이번에 CBO가 제시한 10년물 금리 전망치는 1년전(2023년 2월 전망치)보다 거의 전 구간에 걸쳐 20~60bp 높아졌다.

osy75@newspim.com