TLT 1년 손실 12% 달해

연준 금리 내려도 장기 금리 불안

이 기사는 7월 2일 오후 4시11분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 최대 규모의 미국 장기채 투자 상장지수펀드(ETF)에 베팅한 투자자들이 또 다른 복병을 만났다.

미국 연방준비제도(Fed)의 강력한 피벗(pivot, 정책 전환)이 빗나가면서 눈덩이 손실이 발생한 가운데 이번에는 '트럼프 리스크'가 악재로 등장한 것.

금리가 떨어지기 시작하면 가격이 큰 폭으로 뛸 것이라는 기대로 롱 듀레이션을 붙들고 있던 투자자들은 난감한 표정이다.

정책자들이 무게를 두는 개인소비지출(PCE) 물가가 전월 대비 상승을 멈추는 등 마침내 인플레이션이 진정되는 모습을 보이면서 연내 한 차례 금리 인하가 확실시되자 장기물 국채 ETF로 뭉칫돈이 밀려든 상황과 맞물려 관심을 끈다.

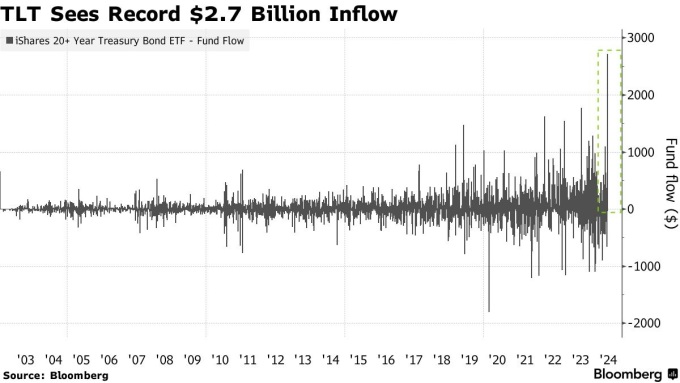

7월1일(현지시각) 블룸버그에 따르면 블랙록이 운용하는 아이셰어 20+ 이어 트레저리 본드 ETF(TLT)에 6월 마지막 한 주 사이 역대 최대 규모의 자금이 유입됐다.

특히 6월24일 하루에만 27억달러에 달하는 뭉칫돈이 밀려 들었다. 이는 2002년 TLT가 출범한 이후 1일 기준 최고치다. 2024년 초 이후 유입된 자금이 44억달러라는 점을 감안할 때 지난 월요일 매수 열기가 얼마나 뜨거웠는지 짐작할 수 있다.

TLT는 2024년 초 이후 8.54%에 달하는 손실을 냈다. 세상에서 가장 안전한 자산으로 통하는 미국 국채 투자로 1년간 발생한 손실은 약 12%에 이른다.

최근 투자자들의 공격적인 '사자'에 대해 시장 전문가들의 시선은 곱지 않다. 블룸버그 인텔리전스의 아사나시오스 사로파기스 ETF 애널리스트는 "투자자들이 다시 연준과 싸우기 시작했다"며 "금리 인하 베팅이 재개됐다"고 말했다.

6월 들어 미국 장기물 국채는 총수익률 기준으로 1.7%의 수익률을 올렸다. 2024년 들어 최고의 성적을 올린 셈이다.

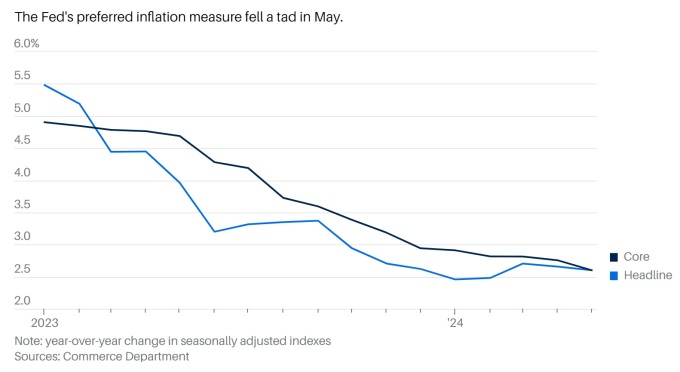

물가 상승이 주춤한 데다 제조와 소비 지표가 둔화되면서 금리 인하 기대감이 번진 결과다. 5월 개인소비지출(PCE) 물가는 전월 대비 보합을 나타내며 상승세를 멈췄고, 근원 물가 지수 역시 전월에 비해 0.1% 오르는 데 그쳤다.

전월 대비 물가 지수 상승률이 0%를 기록한 것은 2023년 11월 이후 처음이다. 연율 기준 지수는 각각 2.6% 상승했다.

9월 금리 인하 기대감이 번지는 가운데 연준의 대표적인 매파로 통하는 닐 카시카리 미니애폴리스 연방준비은행 총재 역시 연내 2bp(1bp=0.01%포인트) 금리 인하 가능성을 언급하면서 피벗에 대한 투자자들의 확신에 힘을 실었다.

시카고상업거래소(CME)의 페드워치 툴에 따르면 월가의 채권 트레이더들은 9월 금리 인하 가능성을 100%로 보고 있다.

이와 별도로 미국 국채 옵션 시장 지표는 2025년 1분기까지 보다 과격한 금리 인하 가능성을 예고한다.

뉴욕 연방준비은행이 매일 고시하는 SOFR(Secured Overnight Financing Rate)에 따르면 채권 옵션 트레이더들은 2025년 3월 말까지 연준이 기준금리를 300bp 인하하는 시나리오에 베팅하고 있다.

정책자들이 2024년 말까지 50bp의 금리 인하 후 2025년 1분기 말 연방기금 금리를 2.25%까지 낮출 것이라는 관측이다.

SOFR은 미국 국채를 담보로 하는 1일물 환매조건부채권(RP) 거래에 적용하는 금리의 중간값으로, 금융시장에서 단기 기준금리 역할을 한다.

JP모간의 서베이에서는 투자자들의 국채 순매수 포지션이 6월24일 기준 11.0%로 3월25일 이후 최고치를 나타냈다.

2024년 초 6차례의 금리 인하 기대감이 월가에 번졌지만 끈적한 물가 상승이 정책자들의 손발을 묶어 놓았고, 투자자들은 연내 한 차례의 금리 인하를 기대하는 상황이다.

2022년 3월 이후 과격한 금리 인상과 피벗 불발에도 상당수의 투자자들은 TLT를 손에 쥐고 버티거나 심지어 비중을 확대하는 전략을 취했다.

4월25일(현지시각) 4.6735%까지 올랐던 미국 10년 만기 국채 수익률은 4월 지표부터 디스인플레이션을 확인하면서 하락, 6월18일 3.694%까지 후퇴했지만 재차 반등했다.

특히 11월 대통령 선거를 앞두고 민주당 후보인 조 바이든 미국 대통령과 공화당 후보인 도널드 트럼프 전 대통령의 TV 토론 이후 국채 수익률 상승이 두드러졌다.

7월1일 10년물 국채 수익률이 13.6bp 치솟으며 4.478%에 거래됐고, 30년물 역시 14bp 오르며 4.502%를 나타냈다. 이날 30년물 국채 수익률은 1개월래 최고치에 해당한다. 정책 금리에 가장 민감한 2년물 국채 수익률은 5.2bp 상승한 4.770%를 기록했다.

첫 TV 토론 후 민주당 안팎에서 바이든 대통령의 대선 후보 사퇴 목소리가 확산됐고, 트럼프 전 대통령의 재선 가능성에 무게가 실린 결과다.

특히 7월1일 미국 대법원이 트럼프 대통령의 의회 난입 선동 혐의에 대한 면책 특권을 일부 인정하면서 이른바 '트럼프 2.0'이 현실화될 여지가 높아졌다는 의견에 힘이 실렸다.

연준의 피벗이 가시권에 들어오면서 TLT를 대량 매입한 투자자들은 당혹감을 감추지 못하고 있다. 트럼프 전 대통령이 백악관에 입성할 경우 관세 폭탄을 포함해 인플레이션을 자극하는 정책을 추진할 것으로 보이기 때문.

투자은행(IB) 업계는 특히 장기물 국채 수익률 상승이 두드러질 것으로 예상한다. 연준이 기준금리를 인하하면 단기 금리가 떨어질 수 있지만 인플레이션 기대 심리의 영향을 크게 받는 장기 금리의 경우 상승 압박을 피하기 어렵다는 판단이다.

씨티그룹은 보고서를 내고 "TV 토론에서 트럼프 전 대통령이 유리한 입지를 확보한 것으로 보인다"며 "국채 수익률이 당분간 상승 흐름을 보일 것"이라고 내다봤다.

shhwang@newspim.com