'지분법이익' 토스뱅크도 4분기 연속 실적 우수 '호재'

2013년 설립 이래 첫 연간순이익 바라본다…내년 IPO 예상

[서울=뉴스핌] 송주원 기자 = 모바일 금융 서비스 '토스'를 운영하는 비바리퍼블리카가 2013년 창업 이후 첫 분기 흑자를 기록했다. 올해 상반기 토스 실적이 날개를 단 데 배경에는 대표 계열사 토스증권의 실적을 비롯해 대면 영업 확장 2년 만에 빛을 본 토스인슈어런스의 첫 흑자 전환, 지난봄 새 출발을 한 세금 서비스 업체 토스인컴의 성공적인 시장 안착 등이 있다. 지분법이익으로 반영되는 토스뱅크도 4분기 연속 흑자를 기록하면서 2025년으로 예상되는 토스의 기업공개(IPO) 시장 진출 추진에도 탄력을 받을 것으로 보인다.

26일 금융권에 따르면 토스는 올해 2분기 연결 영업이익 28억원을 기록했다. 전년 동기 625억8000만원 적자에서 흑자 전환한 것으로 2013년 창업 이후 첫 분기 흑자다. 올 상반기 연결 기준 영업수익(매출)은 9141억원으로, 전년 동기 대비 39.7% 증가한 규모로 역대 최대 수준이다. 토스 측은 "토스의 대출 중개와 간편 결제, 광고, 세무 등 컨슈머 서비스의 성장과 토스증권 등 계열사의 실적 호조에 따른 것"이라고 설명했다.

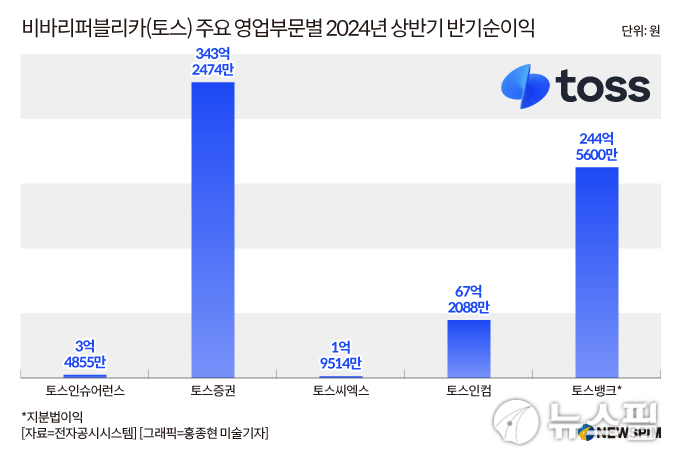

실제로 토스의 올 상반기 반기보고서를 보면 보험대리 및 중개업을 영위하고 있는 계열사 토스인슈어런스의 성장에 눈에 띈다. 토스인슈어런스의 반기순이익은 3억 4855만원으로 2018년 11월 설립 이래 첫 흑자 전환에 성공했다. 전년 동기에는 84억원의 적자를 봤었다. 영업수익도 524억7952만원으로 전년 동기 160억원보다 365억원(229%) 크게 증가했다. 토스인슈어런스는 최근 2년간 기존 텔레마케팅(TM) 중심에서 대면 영업으로 확장하고 2000명에 가까운 설계사를 모집하며 영업조직을 강화했는데 이러한 전략이 성공한 것이다.

올해 새롭게 선보인 세무 서비스 업체 토스인컴의 첫 성적표도 우수하다. 토스는 지난 5월 인수한 '택사스소프트'를 토스인컴으로 브랜딩해 출시했다. '택사스소프트'는 세금 환급 플랫폼 '세이브잇'을 운영하며 종합소득세와 양도소득세, 세금환급과 부가가치세 등 관련 서비스를 제공했다. 토스가 세금을 뜻하는 '택스'(tax)나 주력 플랫폼 '세이브잇'을 사명에 반영하지 않은 데에는 세금을 단순 절약 대상으로 보지 않고 세금 관리 또한 소득 관리 일환이라는 뜻이 담겨 있었는데, 시장에서 이러한 방향성이 먹혀들었다는 평이다.

가장 덩치가 큰 계열사인 토스증권도 실적을 견인했다. 토스증권은 올 상반기 전년 동기보다 81.6% 증가한 1751억원의 영업수익, 343억2474만원의 순이익을 기록했다. 최근 해외주식 위탁매매 부문에 힘을 쏟으며 해외주식 거래대금이 전년 동기 대비 96% 증가한데 따른 실적이다. 국내 주식 위탁 매매도 38.7% 늘었다.

관계사인 토스뱅크도 효자 노릇을 톡톡히 했다. 토스뱅크는 올 상반기 순이익 244억5600만원을 기록했다. 1분기 순이익이 148억1300만원이었던 것을 감안하면 2분기 96억4300만원의 순이익을 올린 것으로 추산된다. 지난해 3분기부터 올해 2분기까지 4분기 연속 흑자를 시현했다. 토스는 토스뱅크의 지분 28.33%를 보유해 지분법이익으로 실적을 인식한다.

이밖에도 모빌리티 서비스업체 토스씨엑스가 올 상반기 1억9514만원의 순이익을 올리며 흑자를 기록했다. 전자지급결제대행업체 토스페이먼츠도 지난 1분기 110억8766만원 손실에서 2분기 87억7814만원 손실로 적자폭을 줄였다. '타다' 운영사로 2021년 10월 토스에 인수된 브이씨엔씨 역시 2분기 19억6743만원 적자로 직전 분기(21억9218만원 손실)보다 적자폭이 소폭 줄었다.

토스는 올 상반기 우수한 실적을 발판으로 2013년 설립 이래 첫 연간순이익 흑자에 도전한다. 토스 관계자는 "플랫폼 기업 특성상 시장 점유율을 점차 확대하며 어느 정도 규모가 생기면 수익이 나오는데, 그동안 투자해 온 것에 대한 수확을 거두고 있는 단계에 들어섰다"며 "금리 등 여러 가지 시장 상황 영향을 고려해야 하겠지만 연간순이익 흑자를 목표로 하고 있다"라고 말했다.

토스는 지난 2월 한국투자증권, 미래에셋증권을 대표 주관사로, 삼성증권을 공동 주관사로 각각 선정하며 IPO 시장 도전 채비에 나섰다. 주관사 선정 시기를 볼 때 업계에서는 토스가 내년에는 IPO 시장에 출사표를 던질 것으로 보고 있다. 토스 관계자는 "아직 주관사 선정 후 구체적인 계획 및 절차를 논의 중"이라고 했다.

장외시장 '서울거래 비상장'에 따르면 토스의 추정 시가총액은 7조4332억원으로 4만2000~4만4000원대 사이에서 거래되고 있다.

jane94@newspim.com