홍콩 고배당주로 유입되는 중국 본토 투자금

고배당 홍콩주 선별 시 기억할 '2가지 포인트'

이 기사는 10월 29일 오전 09시02분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = <'高가성비 홍콩 고배당주 선별', 주목할 2대 포인트①>에서 이어짐.

1. 중앙기업 고배당주

지속적인 고배당 정책 시행의 전제 조건은 기업의 기본적 요소가 안정적이어야 한다는 것이다.

중국 국가경제의 중요한 기둥인 중앙기업(央企, 국무원 직속 국유자산감독관리위원회의 관리를 받고 있는 국영기업)은 안정적인 기본적 요소와 지속적인 배당 능력을 갖추고 있다는 점에서 안전성이 높은 고배당 자산으로 평가된다.

무엇보다 중국 당국이 빠르게 추진 중인 국유기업 개혁 기조 속에서 중앙기업의 기업가치의 재평가 시기가 도래한 가운데, 중앙기업의 배당 안정성과 성장동력은 나날이 강화되고 있다. 고배당 중앙 국유기업 종목의 밸류에이션 리레이팅(재평가) 적기가 도래했다는 평가도 나온다.

2022년 5월 중국 국무원 국유자산감독관리위원회(국자위)는 '중앙기업 지배 상장기업 품질 제고 업무방안'을 발표한 데 이어 2023년에는 중앙기업의 경영효율을 높이기 위한 '1리5율(一利五率) 시스템'을 도입하며 중앙 국유기업의 품질 개선 강도를 심화시켰다.

'1리5율'은 중앙기업 경영지표 체계를 최적화하기 위해 도입한 것으로 △1리는 세전이익, 순이익, 모기업 귀속 순이익의 안정적 증가 실현 △5율은 자기자본이익률(ROE), 노동생산률, 영업현금흐름비율, 연구개발(R&D) 투자집약도 및 과학기술 생산 효율성 지속 증대, 자산 대비 부채비율의 안정 유지를 의미한다.

기업의 수익 안정성 강화와 현금흐름 수준의 향상은 배당 능력 제고의 중요한 기반이다. 1리5율의 도입은 중앙기업의 경영효율 목표가 과거의 수입 규모 중시에서 수익성과 현금배당 중시로 전환되는 것을 의미한다.

결론적으로 1리5율 시스템은 중앙기업의 배당률을 더욱 높이고 자기자본이익률(ROE) 성장을 촉진하여 밸류에이션과 주가의 상승을 유도할 것으로 기대된다. 이는 홍콩주 뿐 아니라 A주 시장의 중앙기업 상장사들에 큰 호재가 될 전망이다.

이어 올해 1월 24일 국자위는 역대 처음으로 "시가총액 관리를 중앙기업 책임자 실적 평가에 포함시키는 방안을 추가 연구할 것"이라고 밝혔다. 시가총액 관리를 실적 평가에 포함시키는 것은 상장기업이 적시에 시장화된 지분을 확대하고, 자사주 환매(매입) 등의 수단을 통해 투자자들의 신뢰를 높이며 현금배당을 확대하도록 유도하는 방안 중 하나가 될 수 있다.

실제로 A주와 홍콩증시 모두에서 중앙기업 상장사는 배당 랠리의 주축 역할을 하고 있다.

중국상장사협회(CAPCO)가 공개한 데이터에 따르면 2022년 중앙기업 상장사의 총 배당금은 1조 위안을 넘어서 전체 시장의 56%를 차지했다. 배당을 실시한 중앙기업 상장사 수는 전체 중앙기업 상장사 중 약 80%를 차지했고, 평균 배당성향은 40%, 평균 배당수익률도 3.5%에 달하는 것으로 집계됐다.

시장이 주목하는 홍콩증시의 대표적인 '중앙기업 고배당주'에는 무엇이 있을까?

강구퉁(港股通, 상하이 선전거래소를 통한 홍콩 주식 거래) 거래가능 종목에 포함된 국자위 관리 하의 중앙기업 중 배당정책이 안정적이고 높은 배당수익률을 보이는 48개 상장사의 주가를 반영해 산출한 '국신강구퉁중앙기업배당지수(931722)'를 기준으로 살펴보면, 구성종목 중 투자비중 TOP5 종목은 10월 25일 기준 시누크(0883.HK, 12.09%), 신화에너지(1088.HK, 10.79%), 페트로차이나(0857.HK, 9.68%), 시노펙(0386.HK, 9.25%), 차이나모바일(0941.HK, 7.08%)로 나타났다. 이들 5대 종목은 지수 전체에서 거의 절반에 가까운 비중을 차지한다.

섹터 비중을 살펴보면 에너지(석유화학+석탄) 섹터의 비중이 46%에 달하는 것으로 나타났는데, 고배당 지수를 선도하는 역할을 하는 석탄 섹터의 비중이 크다는 것은 그만큼 해당 지수가 상당한 공격성을 띄고 있음을 보여준다고 해석할 수 있다.

|

2. 저변동성 고배당주

시장의 여전한 불확실성에 변동성 장세가 지속되는 가운데, 고배당 저변동성 자산은 최고의 방어 수단이 될 수 있다. 저변동성 요소는 가장 보편적인 변동성 방어 기재 중 하나로, 횡보 장세 속에서 뚜렷한 초과 수익률을 보인다.

2015년~2024년 연간 데이터를 살펴보면, '강구퉁 배당 저변동성 지수(987016)'는 강세장에서는 절대적이고 약세장에서는 상대적인 특징을 보여왔다. 시장이 상승세를 탈 때는 '물이 오르면 배도 오르는 것'처럼 상당한 절대 수익을 달성했고, 시장 조정기에는 상대적으로 하락 방어력이 두드러지며 방어적 특성이 두드러지게 나타났다는 것이다.

중국 본토 투자자들이 강구퉁을 통해 가장 많이 거래한 홍콩주 중에서 고배당+저변동성의 강점을 지닌 50개 종목의 주가를 반영해 산출한 '항셍강구퉁고배당저변동성지수(HSHYLV.HI)'를 기준으로 살펴보면 10월 10일 기준 금융, 공업, 에너지 섹터의 비중이 73.1%에 달하는 것으로 나타났다.

또 다른 강구퉁 거래 홍콩주 중 고배당+저변동성 종목의 주가 흐름을 보여주는 '강구퉁배당저변동성지수(987016)'의 경우 은행, 교통운수, 공공사업 섹터의 투자비중이 약 40%에 달하는 것으로 나타났다.

다시 말해 해당 섹터들은 변동성 장세 속 방어적 속성이 상대적으로 강하다는 뜻으로 해석할 수 있다.

결론적으로 흥업증권 보고서는 홍콩증시에 상장된 '중앙기업 고배당주 + 저변동성 고배당주' 조합을 추천했다. 이러한 조합의 포트폴리오 구성은 고배당주를 기반으로 국유기업과 저변동성이라는 두 가지 장기 우수 실적 요인을 결합해 '1+1>2'의 시너지 효과를 보일 것이라는 설명이다.

특히, AH 프리미엄 관점에서도 홍콩 저변동성 고배당 자산은 여전히 매력적이라는 평가가 나온다.

항셍AH프리미엄지수는 A주(중국 본토증시에 상장된 주식)와 H주(홍콩증시에 상장된 중국기업 주식)의 가격 차이를 보여주는 지표다. 항셍AH프리미엄지수가 높을수록 H주가 A주에 비해 더욱 싼 가격에 거래되고 있으며, 가성비 매력 또한 높다고 판단할 수 있다.

2024년 10월 16일 기준 AH프리미엄 지수는 145.05를 기록하며 여전히 상대적으로 높은 수준을 유지하고 있다. 양 시장에 상장된 AH주식의 배당수익률(최근 12개월)을 비교해보면, H주가 A주보다 더 높은 것으로 나타났다. 강구퉁을 통한 홍콩주 투자 시 부과되는 20~28% 정도의 배당소득세를 제외한다 해도, 홍콩 고배당 주식들의 배당수익률은 A주 대비 더욱 매력적인 수준을 보이고 있다.

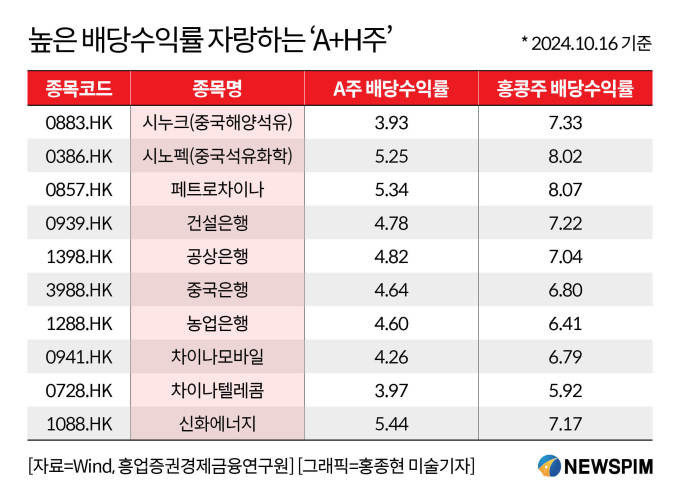

중국 금융정보 제공업체 윈드(Wind)와 흥업증권경제금융연구소가 선별한 '높은 배당매력을 보유한 A+H 10대 종목'의 A주와 홍콩주의 배당수익률을 살펴보면 홍콩주의 배당수익률이 월등히 높다.

대표적으로 중국 3대 국영 정유업체에 속하는 중국해양석유(시누크 600938.SH/0883.HK)의 경우 10월 16일 기준 A주의 배당수익률은 3.93%인 반면 홍콩주의 배당수익률은 7.33%에 달한다.

pxx17@newspim.com