[편집자주] 이 기사는 11월 26일 오후 2시 29분 뉴스핌의 프리미엄 뉴스 ′안다(ANDA)′에서 표출한 기사입니다.

[뉴스핌=강소영 기자]

굴지의 사모펀드 업체 주딩투자(九鼎投資)의 신삼판(新三板 중소벤처전용 장외시장) 상장이 2014년 중국 자본시장에서 큰 화제를 불러 모았다.

중국 사모펀드 업계 최초의 상장인데다 상장 후 한 달 만인 5월 23일 주가가 장중 한때 850위안까지 치솟으며 중국증시에서 가장 비싼 주식이 됐기 때문이다.

상장 당일인 4월 29일에도 주가가 600위안의 높은 가격에 거래됐다. 같은날 A주 시장의 최고가 주식인 구이저우마오타이(貴州茅臺) 주가 152.3위안보다 약 5배가 넘는 가격이다.

주딩투자의 성공 신화는 중국 벤처투자(VC/PE) 시장 급신장세를 단적으로 보여주고 있다. 2010년 12년 설립한 주딩투자의 운용자금은 264억 위안(4조 7784억 원)에 달한다.

◆ 벤처시장 고속 성장.... 자금 인터넷 기업에 집중

중국에서 벤처투자의 개념이 싹튼 것은 1990년대 후반이다. 미국계 벤처캐피탈 IDG벤처스가 1993년 중국 시장에 진출 한 후 90년대 후반과 2000년대 초반 중국에서 벤처캐피탈이 급격히 늘기 시작했다.

중국에서 벤처투자의 개념이 싹튼 것은 1990년대 후반이다. 미국계 벤처캐피탈 IDG벤처스가 1993년 중국 시장에 진출 한 후 90년대 후반과 2000년대 초반 중국에서 벤처캐피탈이 급격히 늘기 시작했다.

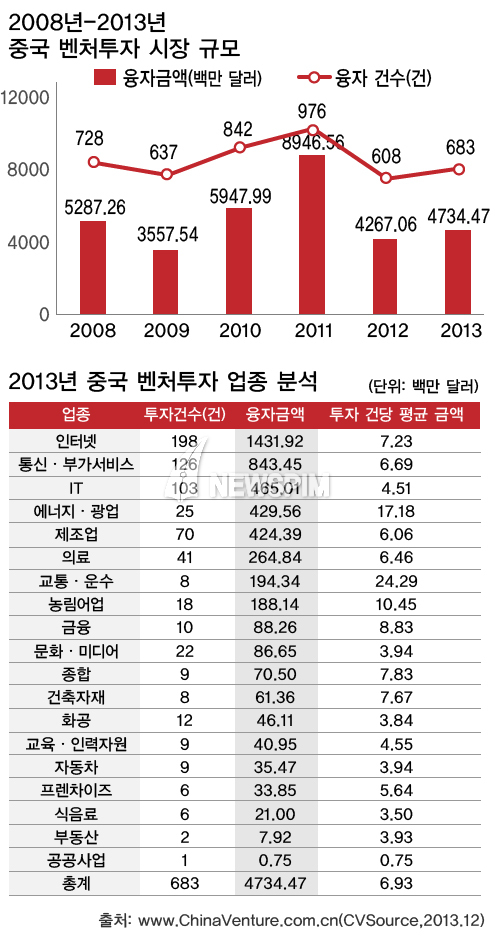

초기에는 시장 규모가 매우 작았다. 1년 동안 벤처투자 규모가 3000만 달러(2억 위안)에 불과했지만, 20여 년이 지난 현재 중국의 벤처투자 규모는 연간 40억 달러(약 4조 원)규모에 달한다.

중국에서 벤처투자 시장이 가장 활기를 띠었던 시기는 2011년도로, 한해 투자규모가 89억 4656만 달러에 달했다. 2012년 들어 투자 수요가 급감했지만, 올해부터 시장이 다시 살아날 조짐을 보이고 있다.

투자가 가장 활발한 업종은 신흥산업 분야다. 2013년 기준 벤처투자 유치규모가 가장 큰 업종은 인터넷으로, 융자금액은 14억 3192만 달러를 기록했다. 투자 건수도 198건으로 가장 많았다. 다음으로 통신, IT 분야의 융자금액이 각각 8억 4300만 달러와 4억 6501만 달러로 2,3위를 기록했다.

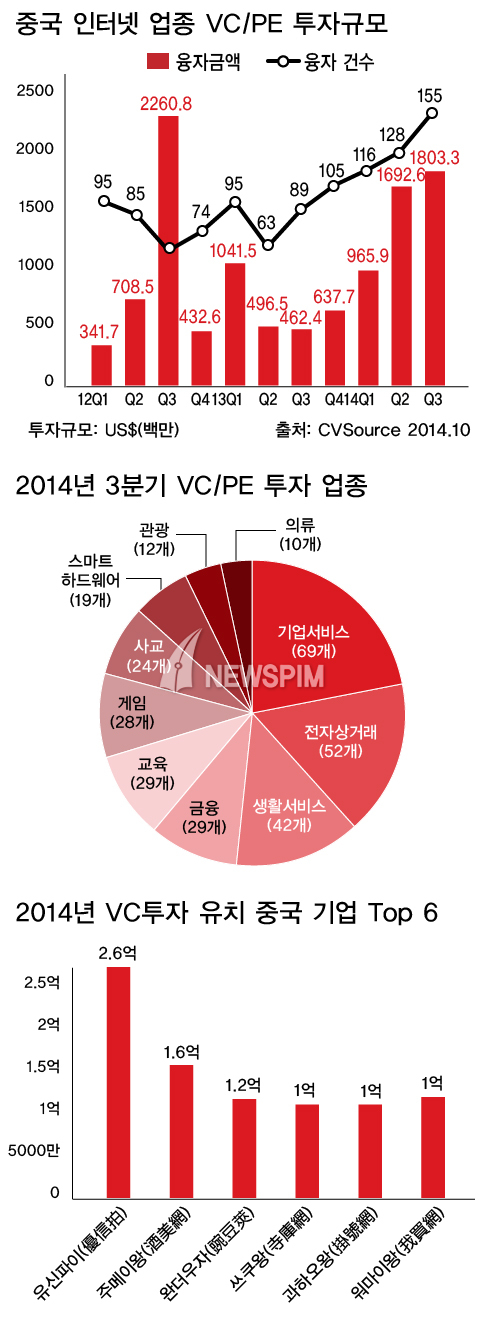

2014년에도 인터넷 업종에 대한 VC/PE의 투자가 계속해서 늘고 있다. 차이나벤처스에 따르면, 올해 3분기 인터넷 분야의 융자건수는 155개, 이중 융자규모를 공개한 수치만 계산해도 18억 3000만 달러로 지난해 같은 기간 보다 290.22%가 늘었다. 지난 2분기보다는 6.54%가 증가한 수치다.

2014년 3분기까지, 올해 벤처투자금 유치 규모가 가장 큰 기업은 중고차 경매 사이트 유신파이(优信拍, 2억 6000만 달러), 수입 와인 취급 온라인상점 주메이왕(酒美网, 1억 6100만 달러), 안드로이드 시스템 관리 프로그램 완더우자(豌豆荚, 1억 2000만 달러), 명품 온라인 판매점 쓰쿠왕(寺库网, 1억 달러),병의원 접수 사이트 과하오왕(挂号网, 1억 달러),온라인 식품마켓 워마이왕(我买网, 1억 달러) 순이었다. 모두 업종은 다르지만, 인터넷을 기반으로 한 회사다.

◆ 중국벤처, '신흥자본' 태동의 산실

중국의 벤처투자 시장 확대는 인터넷 기업을 주축으로 한 신흥산업의 발전을 촉진했다. 현재 중국에서 내로라하는 신흥 기업 대부분이 사업 초기 벤처투자를 통해 시장에 자리를 잡을 수 있었다.

중국에서 국산 스마트폰 신화를 쓴 샤오미(小米) 역시 초창기 벤처투자 자금을 융자받아 사업을 유지할 수 있었고, 샤오미 대표인 레이쥔(雷軍)도 벤처투자자로 활동하고 있다.

중국 최대의 화장품 쇼핑몰인 쥐메이유핀(聚美優品), 전자상거래 대기업 징둥상청(京東商城), 온라인 명품 아울렛 웨이핀후이(唯品會) 등도 성공적인 벤처투자 사례로 꼽힌다. 이들 세 기업은 2012년~올해까지 미국 증시에 상장해 주가가 큰 폭으로 올랐다.

현재 중국엔 선전시창신투자그룹(深圳市創新投資集團), 중커자오상벤처투자관리(中科招商長夜投資),IDG, 세콰이어캐피탈, 다천투자(達晨創業投資), 상하이융쉬안투자(上海永宣創業投資), 롄샹투자(聯想投資), 징웨이차이나(經緯中國), 딩후이벤처투자(鼎暉創業投資) 등 국내외 50여 개 벤처투자회사가 왕성한 투자활동을 벌이고 있다.

◆ IPO 규제가 성장 발목, M&A 활황은 호재

중국의 벤처투자 시장이 성장세를 보이고 있지만, IPO(기업공개) 적체로 인한 투자자금 회수 경로 제한은 벤처 시장 활성화를 가로막는 장애요소가 되고 있다.

벤처투자를 받은 중국 기업의 IPO 융자규모는 2010년을 정점으로 줄곧 내림세를 보이고 있다. 2010년에는 2523억 위안(약 45조 4000억 원)에 달했지만, 중국이 IPO를 사실상 중단했던 2013년에는 1/7 수준인 535억 위안(약 9조 6400억 원)으로 낮아졌다.

2013년 VC/PE 배경 기업의 IPO 융자 규모와 수량은 각각 전년 대비 67.07%와 33.22%가 감소, 5년 래 최저치를 기록했다. 2014년 IPO를 재개했지만, 까다롭고 더딘 심사과정으로 상장을 원하는 상당수 기업이 애를 먹고 있다.

이 같은 상황에서 최근에는 신삼판(新三板 중소벤처전용 장외시장)이 대안으로 떠오르고 있다. 상장이 A주 메인보드보다 쉬운 신삼판에 상장 후 A주로 전환상장을 꾀할 수 있기때문이다. 중국이 신흥산업 육성에 나서면서, 신삼판 시장 자체도 자금 융자의 효과적인 시장으로 떠오르고 있는 점도 신삼판 상장 열기를 더하고 있다.

중국 정부도 A주 시장 제도 개선과 사모펀드 시장 활성화 등 자본시장 환경 개선을 위한 노력을 지속하고 있다. 그중 가장 주목을 받고 있는 주식발행등록제가 시행되면 IPO 적체 현상이 완화될 것으로 전망된다. 또한, 중국이 과학기술을 기반으로 한 신흥산업 정책지원을 강화하고 있어, 벤처 자본의 벤처인큐베이팅(창업에 필요한 자금, 인력, 법률 등과 관련한 종합 서비스) 기능도 더욱 확대될 것으로 예상된다. 벤처투자의 시장환경 개선에 대한 기대감으로 최근 A주에선 벤처투자 관련 종목의 주가가 상승세를 타고 있다.

한편, 중국 시장의 활발한 M&A(인수 합병)은 벤처투자 시장 발전을 촉진하고 있다. 2013년 중국에서는 IT, 문화, 바이오·의료, 부동산, 에너지 등 산업 전반에 걸쳐 M&A 열풍이 불었다. 기업 체질 개선을 위한 중국 정부의 구조조정과 M&A 지원, A주 IPO 중단 등의 영향으로 풀이된다.

지난해 완성된 M&A는 1232건으로 2012년보다 24.3%가 늘었다. 이중 금액을 공개한 1145건의 M&A 규모는 932억 300만 달러로 전년대비 83.6%가 증가했다. 이 중 국내기업의 M&A는 1094건, 금액으로는 417억 4000만 달러에 달했다. M&A 시장이 활기를 더해가면서 벤처투자 업계의 투자금 회수도 원활해졌다.

◆ 거품 vs 지속성장, 교육 의료 모바일 유망업종 꼽아

중국 벤처투자 시장의 전망에 대한 전문가들의 의견은 다소 엇갈린다. 일각에서는 투자금을 유치하는 기업의 가치가 전반적으로 예전보다 훨씬 높다며 시장 거품론을 제기하고 있다.

그러나 앞으로 중국 벤처투자 시장 환경이 개선되고, 신흥기업 육성 정책에 따라 벤처투자 시장이 본격적인 황금기에 진입할 것이라는 의견이 지배적이다.

중국의 유명 벤처투자 기업 지위안캐피탈(紀源資本)의 리훙웨이(李宏瑋)는 "창업환경이 과거 10년 전보다 양적 질적으로 훨씬 개선됐다. 기업가치의 높고 낮음으로 시장 상황을 판단하는 것은 무리다"라며 벤처투자 시장의 위기론을 반박했다.

중국의 벤처투자 시장을 낙관하는 전문가들은 교육, 의료, 인터넷 금융, 서비스, 모바일 인터넷 분야와 관련된 기업을 향후 2~5년 내 투자가치가 있는 대상으로 꼽았다.또한, 인공지능, 친환경 기술과 관련된 프로젝트 역시 성장 가능성이 큰 것으로 내다봤다.

특히, 모바일 인터넷을 기반으로 한 다양한 생활 서비스는 많은 벤처투자자가 주목하는 분야다. 예를 들어 O2O(Online to Offline) 관련 산업이 모바일 인터넷을 기반으로 폭발적인 성장세를 보일 것으로 전망된다. 중국에선 부동산, 가구, 의료 서비스 등 오프라인 시장을 기반으로 하던 영역의 온라인화가 빠르게 진행되고 있다.

[뉴스핌 Newspim] 강소영 기자 (jsy@newspim.com)