|

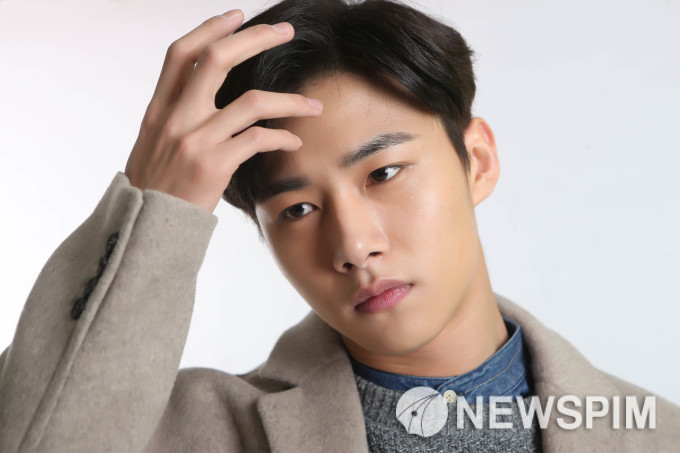

[뉴스핌=글 황수정 기자·사진 이형석 기자] "저 애가 그 애야?" 드라마 '시그널'에서 단역으로 등장해 강렬한 인상을 남겼던 배우 서지훈(21)이 '솔로몬의 위증'을 통해 주연으로 돌아왔다. 많은 사람들이 두 작품 속 서지훈을 동일인물로 생각하지 못할 정도로 훌륭히 소화해냈다. 데뷔 1년도 안돼 라이징 스타로 떠오르고 있는 서지훈을 만나봤다.

최근 종영한 JTBC '솔로몬의 위증'에서 서지훈은 배준영 역을 맡았다. 학교에서는 모범생이지만 사실 어머니의 무관심과 폭언으로 힘들어했고, 친구의 죽음을 밝히기 위한 교내재판에 참여해 변호인단으로 활약했다. 첫 주연이었음에도 호연했다는 평가다.

"촬영이 진행될 때는 계속 달려왔기 때문에 지쳐있었는데, 끝나고 나니 너무 허전하고 보고싶어요. 12부작은 짧다면 짧고 길다면 긴데, 첫 주연으로 이끌어가야 한다는 부담과 걱정을 많이 했죠. 그래서 감독님과 많은 이야기를 나누며 준영이란 애가 어떤 애일까, 어떤 환경에서, 어떤 교우관계를 가지고 생활해왔는지 계속 생각했어요. 아예 준영이가 되려고 많이 노력했어요."

극중 배준영은 생각보다 복잡한 캐릭터다. 학교에선 모범생이지만 사실 알고보면 불우한 가정환경이다. 금전적인 문제보다는 엄마로부터 미움을 받고 폭언을 당하며 가슴 속에 상처를 숨기고 있다. 극이 진행되면서 준영이의 감정도, 생각도, 행동도 바뀌는데, 이러한 입체적인 캐릭터를 꽤 훌륭히 그려냈다.

"원래 제가 생각하는 준영이는 숫기없고 조용한 친구에요. 그런데 드라마 속 준영이는 평소와 다르죠. 극이 진행되면서 준영이를 변화하는 과정을 보여주려고 했어요. 평소 준영이의 성격을 제 안에 내재시키고, 친구들이나 엄마처럼 상황과 부딪히고 이에 대처하면서 점점 성장해나가는 캐릭터를 그리려고 했어요. 원래 준영이는 수동적인데 다양항 상황들을 마주하며 점점 능동적으로 변하는 거죠."

|

배준영의 또다른 중요 역할은 극중 고서연(김현수)와의 러브라인. 친구의 죽음, 교내재판, 입시 비리 등 무거운 주제를 다루는 드라마 속에서 두 사람의 러브라인은 분위기를 환기시키고 시청자들의 입가에 미소를 띄우게 만들었다. 다만 이 러브라인은 제대로 끝맺음이 지어지지 않은 열린 결말이었는데, 이 부분에 대해선 서지훈 역시 "조금 아쉽다"고 전했다.

"원래부터 준영이는 서연이를 짝사랑하는 캐릭터였어요. 그런데 감독님과 얘기를 해봤는데, 드라마 자체가 미스터리물이라 러브라인이 많이 들어가면 시청률에는 도움이 되도 작품성에서는 흐름이 끊길 것 같다고 하셔서 납득이 됐어요. 그래도 안 아쉬우면 거짓말이죠. 혹시 16부작이었으면 러브라인이 완성됐을 지도 모르겠고요.(웃음)"

'솔로몬의 위증'은 교내재판 장면이 매우 중요했다. 김현수, 장동윤 등 또래 배우들부터 조재현, 안내상 등 선배 배우들, 보조 출연자들과 스태프 등 많은 사람들이 모여 밤새 촬영하는 이 현장에서 서지훈은 "힘들지만 재밌었다. 많은 것을 배웠다"고 말했다.

"교내재판 촬영을 하면 거의 항상 밤을 샜어요. 변호인 보조로 앉아 있으면서 구경도 많이 하고 배운 것도 많았죠. 보통 리액션 촬영을 많이 했는데, 놀라거나 슬플 때, 감동을 받을 때 등 다양한 감정을 어떻게 리액션 하냐에 따라 달라져서 많은 공부가 됐어요. 조재현 선배님도 먼저 다가와 주시고 칭찬도 해주셔서 감사했어요."

|

서지훈은 함께한 동료 배우 김현수와 장동윤에 대해서도 "배울 점이 많았다"고 칭찬했다. 김현수는 극중 고서연 역을 맡아 교내재판의 검사로, 장동윤은 한지훈 역을 맡아 변호인을 담당했다. 세 사람은 연기 경력을 떠나 첫 주연으로서 '솔로몬의 위증'을 열심히 이끌었다.

"(장)동윤이 형은 항상 대본을 가지고 쉬질 않아요. 언제나 노력하는 모습을 보여주니 같은 배우로서 배울게 많았죠. 또 표정이 많이 바뀌고 살아있어서 배워야겠다고 생각했어요. (김)현수는 이제 겨우 19살인데 너무 대단해요. 어렸을 때부터 연기를 한 대선배님이죠. 어린 나이인데도 강단이 보이고 흔들림 없이 단단하게 극을 이끌어가는 걸 보며 배울 점이 많다고 생각했어요."

우연이겠지만, 그동안 서지훈은 계속 학생 역만 맡아왔다. '시그널'의 장태진, '매칭! 소년양궁부'유지완, '전설의 셔틀' 조태웅에 이어 '솔로몬의 위증' 배준영 역까지. 서지훈은 여고생을 성폭행하거나, 꽃미남 브로맨스를 펼치거나, 싸움짱이 되며 다양한 고등학생을 열연했다. 놀라운 것은 서지훈이 연기를 하려고 마음먹을 계기 역시 학생이 주가 되는 작품이었다는 것. 그는 드라마 '드림하이'와 영화 '파수꾼'을 언급했다.

"중학교 3학년 때 '드림하이'를 보고 처음 연기를 생각하게 됐어요. 당시에는 그냥 생각만 했지만 영화 '파수꾼'을 보면서 이런 작품에서 연기를 하면 정말 좋을 것 같다는 마음이 강하게 들었죠. 당시 저도 학생이어서 더 공감을 많이 한 것 같아요. 학생들의 세세한 심리, 행동, 표정들이 너무 살아있는 것처럼 느껴져서 연기인지 실제인지 모르겠더라고요.(웃음) 그때 너무 충격을 받아서 연기를 하고 싶다고 결심하게 됐죠."

|

서지훈의 이름을 알린 건 데뷔작인 '시그널'. 극중 인주 여고생 성폭생 사건의 가해자로 등장해 시청자들에게 눈도장을 찍기까지 많은 노력이 있었다. 서지훈은 "운이 좋았다"고 겸손하게 말했지만, 오디션 영상을 50번 넘게 다시 찍었단다. 그 덕분인지 서지훈의 분량은 애초 1회에서 2회로 늘어나기도 했다.

"사실 '시그널' 단역을 위해 오디션 영상을 50번도 더 넘게 찍었어요. 마지막에 표정이 변하는 부분이 계속 마음에 안 들었던 거죠. 최종적으로 보낸 영상도 아쉽긴 했는데 이미지가 맞아서 저를 쓰신 것 같아요. 촬영장에 처음 갔는데 모든게 새롭고 너무 설렜어요. 원래는 1회분만 나가기로 했는데 2회분이 되면서 마지막에 스포트라이트를 받을 수 있게 됐어요. 운이 좋았죠."

아직 정해진 롤모델 없이 모든 배우들이 다 선생님이고, 느와르·로맨틱 코미디 등 하고 싶은 것도 많은 서지훈. 연기 뿐만 아니라 '무한도전' '런닝맨' '1박2일' 등 예능 출연도 하고 싶다는 열정 가득한 서지훈의 앞으로의 행보가 더욱 기대된다.

"배우는 모든 역할에 연민이 있다고 생각해요. 살인자든 사이코패스든 이해할 수 있어야 연기도 할 수 있는 거죠. 남들이 욕할지 몰라도 다양한 캐릭터를 만나 이해하고 연기해보고 싶어요. 시청자 분들이 저를 봐주시는 것도 감사하지만, 배우에게 더 인정받는 배우가 되고 싶어요. 연기력 뿐만 아니라 인간성 등 부수적인 것도 모두 포함해서요. 그럼 뿌듯할 것 같아요."

[뉴스핌 Newspim] 글 황수정 기자(hsj1211@newspim.com)·사진 이형석 기자(leehs@newspim.com)