"자산관리 서비스 대상 확대? 모르겠다" 준비 덜 돼

[편집자] 이 기사는 4월 24일 오전 10시26분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=박민선 기자] "3000만원 고객의 자산관리를 해드립니다."

시중은행들이 이른바 '문턱 낮추기' 경쟁이 한창이다. 비이자 수익을 통한 수익성 확대가 새로운 화두가 되면서 자산관리 시장에 한 발 더 깊숙이 발을 들여놓는 분위기를 반영한 변화다. 각 은행은 그동안 거액자산가들의 전유물이었던 맞춤형 자산관리 서비스를 자산 천만원대 고객들에게도 제공한다는 전략을 밝히며 조직 개편과 인력 보강 등에 나서고 있다.

이들이 목소리 높여 이야기하는 금융자산 3000만원 대상 자산관리 서비스. 과연 실제 고객이 은행 방문 시 받을 수 있는 서비스는 어떤 것들일까. '이론'과 '실제'의 차이는 없을까. 은행 WM 서비스의 현주소를 알아보기 위해 현재 3000만원대까지 서비스 제공 고객층을 확대한 은행(IBK기업은행, 우리은행, KEB하나은행)들의 서울 시내 2개 지점씩 총 6곳을 방문해봤다.

◆ 우리·기업銀 "자산관리층 확대요? 잘 모르겠는데요"

|

먼저, 우리은행의 문을 두드렸다. 일반 창구 직원에게 "3000만원 이상 고객에게도 자산관리 서비스를 해준다고 듣고 왔다"고 하자 창구 직원은 "여긴 일반 예금 업무를 주로 하므로 PB상담이 가능한 '투체어스(Two Chairs)'로 들어가 보시라"고 안내해줬다.

억대 자산가들이 주로 이용하는 PB룸은 외관상 일반 고객 시선에선 왠지 모를 '벽'이 느껴지는 게 사실. 하지만 서비스에 대한 기대감을 안고 용기를 내어 들어가 봤다.

방문 이유를 밝히자 PB는 "3000만원대 고객까지 확대했다는 지시는 따로 없는 것으로 안다"는 뜻밖의(?) 대답을 주었다. 그는 "이곳은 주로 3억원 이상 고객들을 상담하는 공간"이라면서 "은행 전체에서는 고객군을 확대한다는 방향을 정한 것 같지만 실상에서는 다소 차이가 있다"고 했다. "자산관리 서비스를 받는 대상에 대해 변화가 전혀 없는 것이냐"고 재차 물었지만 그는 "원하시면 상담을 해드릴 순 있어도 (대상과 관련해) 기존과 달라진 부분은 없다"는 점을 확인해줬다.

또 다른 지점을 방문했지만 이번에도 반응은 비슷했다. 투체어스 PB는 "상품 투자와 관련해 펀드나 ELT에 관심 있으면 상담받을 순 있다"면서도 "3000만원대로 관리 고객층이 넓어진 것은 모르겠고 그런 고객들은 콜센터를 통해 제안을 받으실 수도 있는 것으로 안다"고 했다. 다른 지점을 찾아가더라도 비슷하지 않을까 싶은 생각이 들었다.

IBK기업은행도 올해부터 자산관리 대상 기준을 3000만원으로 낮췄다. 그러나 현장의 이야기는 우리은행과 크게 다르지 않았다.

이 은행 PB 브랜드인 'WIN CLASS'가 없는 한 지점의 직원은 "상품에 대한 단순 문의가 아니라면 근처에 PB가 있는 지점을 가보시라"고 권했다. 다수 고객의 업무를 처리해야 하는 일반 창구의 특성상 자산관리와 관련해 오랜 시간 상담하는 것이 현실상 쉽지 않다는 이유였다.

다시 WIN CLASS가 있는 지점을 찾았다. 같은 질문을 던졌지만 "여유자금이 얼마 있다고 한다면 상품을 추천해드릴 수 있다"면서도 "별도로 자산규모에 따라 제공되는 서비스가 있는 것은 아니다"라고 했다. 그는 "본래도 어떤 상품 등에 대해 문의하는 고객들이 계시면 상담을 해드렸던 것일 뿐 추가로 서비스가 강화되거나 고객층이 확대됐다는 지침은 아는 바 없다"고 전했다. 더 이상의 상담은 불가능해 발길을 돌렸다.

◆ 하나銀, 은퇴설계 보고서 제공 등 서비스 '안착'

반면, KEB하나은행의 반응은 조금(?) 달랐다. 한 지점을 찾아 창구 직원에게 "3000만원 이상 고객들한테도 자산관리 서비스를 해준다고 해서 왔다"고 하자 앉은 자리에서 바로 "대략적인 고객 정보를 알려주면 상담할 수 있는 자료를 뽑을 수 있다"며 상담을 시작했다.

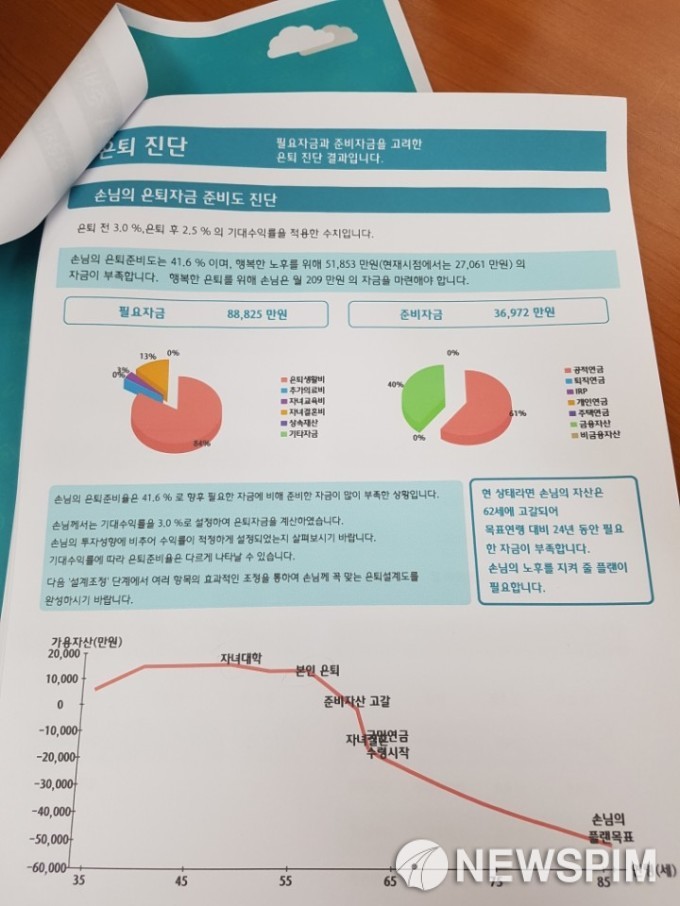

직원은 연간소득과 결혼여부, 국민연금 납부 금액, 주택 소유여부, 상품군별 자산규모, 투자성향 등 몇 가지 사항에 대해 질문한 뒤 이를 바탕으로 '은퇴설계 보고서'를 건넸다. 고객의 은퇴시기를 고려한 각 자산별 포트폴리오 제안 자료였다.

그는 "일반적으로 소득의 70%를 저축하라고 하지만 현실상 쉽지 않으니 일단 저축을 먼저 생각하고 소비를 하는 습관부터 기르는 것이 중요하다"며 은퇴를 기준으로 자산관리를 해야 하는 이유부터 공감하도록 유도했다.

자료에는 은퇴 후 필요한 매달 생활비를 토대로 한 은퇴 준비자금, 필요자산 설계방안, 포트폴리오 제안까지 고객에게 필요한 기본 투자 정보가 한 눈에 볼 수 있도록 담겨있었다. 해당 직원은 추천 가능한 상품에 대해 전반적인 설명을 마친 뒤 "자산관리에 대해 궁금한 점이 있으면 언제든 찾아오시라"고 했다.

이는 수천개 지점 중 극히 일부의 사례이므로 이를 바탕으로 일반화시키는 것은 바람직하지 않다. 다만 은행들이 자산관리 시장에 대해 밝히고 있는 비전을 고객들이 현장에서 누리기까지는 아직 많은 노력과 시간이 필요한 곳이 대부분임은 분명했다.

한 은행 PB센터장은 "자산관리 서비스를 대중화한다지만 정확한 방향 설정이나 이를 제공하기 위한 전문인력 교육 프로그램, 필요 인원 보강 등은 아직 이뤄지지 않고 있다"고 귀띔했다.

그는 "전문성이 뒷받침되지 않은 채 무조건적으로 WM고객층을 확대하는 것은 되레 부작용이 있을 수도 있다"면서 "각 은행이 자산관리 관련, 얼마나 집중적으로 시스템 등을 마련하느냐에 따라 은행별 경쟁력은 점차 더 벌어질 것"이라고 덧붙였다.

[뉴스핌 Newspim] 박민선 기자 (pms0712@newspim.com)