금리 인상 사이클 막바지, 지표 악재에 부정적 반응

[휴스턴=뉴스핌] 고인원 특파원= 오는 1월 31일~2월 1일 예정된 올해 첫 연방공개시장위원회(FOMC)를 기점으로 미국의 경제 지표에 대한 시장의 반응에 '피벗(전환)'이 올 수 있다는 경고가 월가에서 나왔다.

미 증시는 이번 주에도 랠리를 이어가며, 다우와 S&P500 지수는 이번 주(26일 종가 기준) 각각 1.7%, 2.2% 올랐으며 나스닥은 주간으로 3.3% 상승, 월간으로는 지난 7월 이후 최대폭 상승을 기록할 것으로 기대된다. 또한 나스닥 지수는 지난 4주 연속 오름세를 이어오고 있다.

◆ 2월 FOMC 이후, 미 증시 '배드 뉴스 이즈 배드 뉴스'로 넘어갈 가능성 높아

지난달 소비자물가지수(CPI)와 개인소비지출(PCE) 가격지수 등 물가 정점 가능성을 가리키는 지표가 연달아 나온 데다 미 경제도 둔화 조짐을 보이고 있어 2월 미 연방준비제도(Fed·연준)가 금리 인상 속도 조절에 나설 것이란 기대가 미 증시를 끌어올렸다.

최근 주택시장과 제조업 경기 침체 가능성을 알리는 지표가 나왔지만, 시장에서는 이를 오히려 연준의 속도 조절 근거로 받아들이고 긍정적으로 반응했다.

하지만 씨티은행의 알렉스 손더스 거시 경제 전략가는 2월 FOMC 이후 데이터를 대하는 시장의 반응에 변화가 일어날 가능성을 경고했다.

그는 "미 증시는 '배드 뉴스 이즈 굿 뉴스(bad news is good news, 악재가 시장 호재로 해석되는 것)'로 반응하고 있으며, 지표와 주식시장 간 이런 상관관계는 금리 인상기에 전형적인 반응"이라고 설명했다.

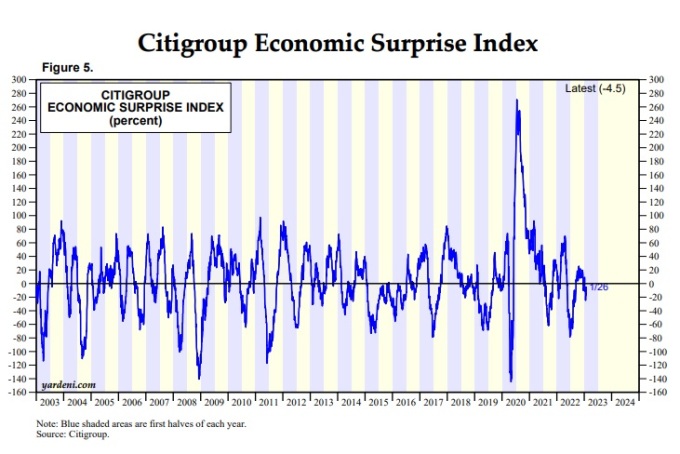

이 같은 주장의 근거로 그는 씨티의 '경기 서프라이즈 지수(Economic Surprise Index)'와 시장 반응의 관계를 언급했다.

서프라이즈 지수는 실제 발표된 경제지표가 시장 전망치와 얼마나 부합했는지 정도를 나타낸 지수다. 지수가 기준선인 '0(중립)'보다 높으면 전반적으로 시장 예상보다 긍정적인 지표가 많았다는 뜻이다. 반대로 '0'보다 낮으면 대체로 전망치를 하회한다는 뜻이다.

◆ 금리 인상 사이클 막바지...시장에서는 실망스러운 지표에 '부정적'으로 반응

그런데 최근 해당 지수는 -15를 가리키고 있다. 전반적으로 시장 예상보다 부정적인 지표가 많았다는 의미다. 통상 이런 경우 시장은 부정적으로 반응하는 경향이 있는데 미 증시는 오히려 긍정적으로 반응하는 경향을 보였다.

서더스는 이는 연준의 통화 정책 사이클과 관련이 높다며, 금리 인상 사이클에는 통상 지표가 부정적 서프라이즈를 보일수록, 시장에서는 이를 긴축 사이클 종료의 의미로 (긍정적으로) 해석하기 때문이라고 설명했다.

하지만 일단 연준이 금리 인상 중단에 나서면 이 같은 관계가 뒤집힐 가능성이 높다는 게 그의 지적이다.

그는 "금리 인상 사이클이 성숙하면 지표 서프라이즈와 미 증시 간의 관계는 (이전의 음의 관계에서) 양(+)의 관계로 바뀐다"고 설명했다. 이는 올 하반기 미 경제의 침체 가능성이 높이 점쳐지는 상황에서 지표가 예상을 하회할 경우 지금까지와 다르게 시장이 오히려 부정적으로 반응할 가능성이 높다는 뜻이다.

따라서 '배드 뉴스 이즈 배드 뉴스(악재가 악재로 해석되는 것)' 국면으로 시장이 넘어가면 '베어마켓 랠리(약세장 속 반등)'가 막바지에 이르렀다는 신호'일 수 있다고 경고했다.

실제로 앞서 18일 예상에 못 미치는 소매 판매 수치 발표에 뉴욕증시의 주요 지수는 하락 마감했다. 이날 미국 정부가 발표한 12월 생산자물가지수(PPI)가 둔화되기는 했지만, 소매 판매 지표가 부진하게 집계되면서 미국 경제 70%를 책임지는 민간 소비가 위축되고 있다는 경계감이 부각된 탓이다. 경기 침체 신호를 연준의 긴축 중단으로 해석하던 시장에서 긴축 사이클이 막바지에 가까워지자 침체를 그 자체로 악재로 여기기 시작했다고 볼 수 있는 대목이다.

반대로 앞으로 나올 지표가 긍정적인 서프라이즈를 연출해도 시장이 랠리를 이어가기는 힘들 것이라는 게 서더스의 지적이다. 예상보다 강력한 지표는 경기 과열을 경계하는 연준이 고강도 긴축을 이어갈 근거로 작용할 수 있기 때문이다.

그는 결국 미 증시가 "연준의 피벗을 기대하며 배드 뉴스를 따라 상승세를 이어가거나, 침체 우려가 사라지고 인플레이션도 잡히는 가운데, 굿 뉴스에 긍정적으로 반응하는 두 가지 가능성 사이에서 줄타기를 해야할 것"이라고 진단했다.

연초 나타난 미 증시의 반짝 반등이 거의 막바지에 이르렀다는 진단도 나왔다. 미국 투자은행 바클레이즈의 분석가들은 '배드 뉴스 이즈 굿 뉴스'의 시대는 거의 끝났다며, "지난 두 달 주식과 채권시장이 디스인플레이션과 초기 침체 신호에 환호했지만, 증시의 강세는 점점 힘을 잃고 있다"고 지적했다.

이들은 "투자자들이 주식을 매도하고 채권을 사는 전형적인 침체기 투자 행태가 나타나는 것으로 보인다"면서 미 증시의 랠리가 조만간 힘을 잃을 가능성을 경고했다.

koinwon@newspim.com