이 기사는 2월 20일 오후 3시16분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = *②편 기사에서 이어집니다

5. 래리 서머스

미국 재무장관을 지닌 래리 서머스는 2021년 하반기 이후 전개된 인플레이션 국면에서 놀라운 통찰력을 보여줬다. 물가 상승은 일시적이라는 연방준비제도의 안일함을 질타하며 재정지출과 결합된 부양적 환경이 물가급등을 초래할 것이라 경고했다. 그의 경고는 현실이 됐고 연준은 부랴부랴 금리를 인상해야 했다.

서머스는 지난 2월16일 블룸버그 TV에 출연해 "뿌리 깊은 인플레이션 압력으로 연방준비제도의 다음 행보가 금리인하가 아닌 금리인상일 가능성을 배제할 수 없다"고 말했다.

서머스는 우선 "한달짜리 수치(인플레이션 지표)에 너무 많은 의미를 부여하는 것은 항상 실수를 범할 위험이 있다"며 "계절성을 계산하기 힘든 1월 지표는 특히 그렇다"고 전제했다.

그러면서도 "우리는 `미니 패러다임의 전환` 가능성을 인식해야 한다"고 했다. 거대한 패러다임의 전환까지는 아니더라도 패러다임의 일부 전환으로 과거의 추정 모델이 잘 통하지 않는 상황에 놓였을 가능성을 자각해야 한다는 의미다.

서머스는 "그간 이코노미스트들의 주된 전망은 주거비가 상당한 디플레이션적 요소로 돌아설 것이라는 데 맞춰져 왔다"며 "그러나 그러한 전망은 아직 현실화하지 않고 있다"고 말했다. 이어 "임대료 항목은 논외로 하고 `집주인 귀속임대료`는 디플레이션적 그림을 보여주지 않고 있다"며 "올해 남은 기간 동안 물가 압력이 유지될 수 있다"고 우려했다.

문제는 거기서 그치지 않는다. 근원 서비스 물가(식료품과 에너지 제외)에서 주거비 항목까지 제외한 `슈퍼 코어` 물가의 들썩임이 또 다른 주요 걱정거리라고 했다. 서머스는 "1월 소비자물가지수(CPI)에서 `슈퍼 코어`물가는 분명 폭발적이었다"고 말했다. 임금 상승률도 뛰고 있어 서비스 인플레이션을 계속 자극하기 좋은 환경이다.

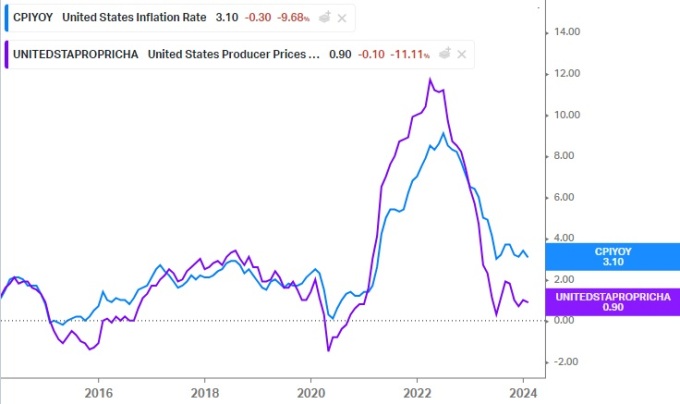

서머스는 "실물 경제가 평온하고 건강한 가운데 인플레이션이 2%를 향해 둔화한다는 (소프트랜딩) 가정은 이번 지표(1월 소비자물가와 생산자물가지표)들로 인해 의구심에 휩싸였다"며 "연준은 매우 신중을 기해야만 할 것"이라고 말했다. 그는 "연준의 다음 행보가 금리인하가 아닌 금리인상이 될 가능성이 유의미한 확률로, 아마도 15%의 확률로 존재한다"고 판단했다.

서머스의 이러한 경고는 최근 시티그룹의 `역주행 경고`와도 오버랩된다.

시티는 연준의 이번 금리인하 사이클이 단명하면서 다시 금리인상 사이클로 회귀할 위험이 있다고 지적했다. 연준의 금리인하 개시 시점을 오는 6월로 예상하고 있는 시티는 향후 전개될 연준의 행보는 1990년대말, 즉 1998년 짦은 금리인하를 마치고 금리인상 사이클을 재개했던 1999년과 닮은 꼴이 될 수 있다고 경계했다.

☞ 美 연준의 깐깐해진 눈높이② 시티의 "역주행" 경고

6. 매끄럽지 않다

두 거물의 경고에도, 시장은 느긋할 나름의 이유가 있다. 전술했듯 1월 물가 서프라이즈 이면에는 일회성 요인이 크게 자리했을 수 있다. 통계적 노이즈를 무시하고 과도한 해석을 내리면 다른 방향으로 오류(인플레이션 압력을 과대평가할 오류)를 범할 위험이 커진다. 이는 자산가격 전망과 투자 결정에서 중요한 기준이 되는 시장 금리에 대한 판단을 흐리게 한다.

반면 역사적으로 두자릿 수 가까이 치솟았던 인플레이션이 아무런 여진과 충격 없이 매끄럽게 가라앉았던 사례는 드물다.

더구나 인공지능(AI)이 선사할 생산성을 손에 넣기 위해 미국 다양한 산업영역에서 앞다퉈 전개되는 투자와 최근 바닥을 다지고 반전의 기운을 축적하고 있는 제조업 경기(ISM제조업 지수)는 미국 경제가 착륙하지 않고 재이륙할 가능성, 그리하여 인플레이션이 한층 끈적해질 위험을 가리킨다.

여기에다 상당히 높은 시장 금리 수준에 이미 익숙해진 듯한 소비자와 자산시장 참여자들의 모습을 통해서는 미국 경제의 중립금리가 과거보다 높아졌다는 주장이 허투루 들리지 않는다. 이런 생각은 연준 금리인하폭에 대한 시장의 기대가 여전히 너무 과한 것은 아닐까 하는 의심을 불러오기 좋다.

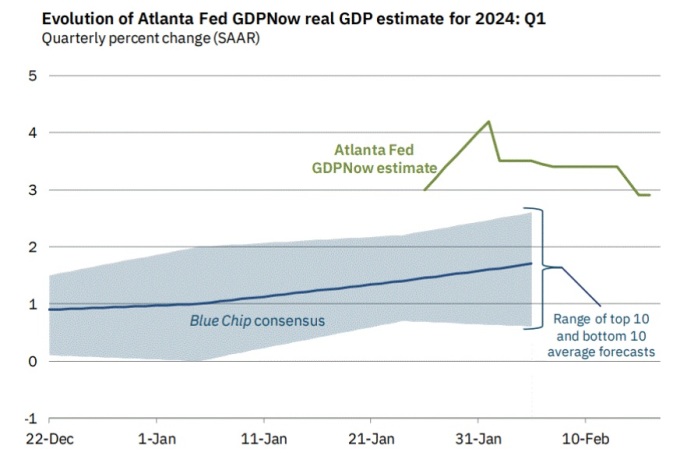

다른 한편으로 예상보다 크게 줄어든 1월 소매판매 동향을 통해서는 - 날씨 탓에 소비자들의 외출과 씀씀이가 줄어든 영향이 크다 해도 - 가계 소비가 이미 위축 국면에 접어든 것은 아닐까 하는 경계심도 들게 한다. 물론 그 반대편에서 애틀랜타 연방준비은행의 GDP나우는 1분기 미국 경제가 여전히 2.9%(전기비 연율기준)의 고속 성장을 구가중이라고 말한다.

혼재된 신호 속에서 한 가지 분명한 것은 작년 11월 이후 시장은 `상당히 매끄럽게 전개되는 디스인플레이션 경로와 그에 따른 연준의 발빠른 금리인하` 시나리오를 적극적으로 가격에 반영해 왔다는 점이다.

1월 고용과 임금·물가 지표는 그 경로가 기대만큼 매끄럽지 않을 것임을, 제법 울퉁불퉁할 것임을 보여줬고 그 결과 연준의 조기 금리인하에 대한 시장 기대도 일부 되돌려졌다.

비앙코와 서머스의 경고는 그 되돌림의 과정이 장기물 국채 금리 등에서 아직 마무리되지 않았을 가능성(국채 금리의 추가 상승 가능성)을 시사한다.

그렇다고 시장의 기존 믿음, 즉 `금리는 이미 작년 10월 정점을 쳤고 시기와 강도의 문제일 뿐 연준의 정책방향 역시 금리인하 쪽`이라는 시장의 믿음 자체가 뿌리채 흔들리고 있는 것은 아니다.

10년물 국채 수익률이 여기서 더 올라 가격 매력이 부각될 경우 혹시 모를 추가 가격 손실을 감내하고서라도 장기물 국채를 사겠다는 이들이 늘어날 수 있다. 팬데믹 이전보다 크게 높아진 쿠폰 금리는 여전히 그 손실을 완충할 공간을 제공한다.

다만 올해는 국채 시장을 흔들어 댈 변수가 유난히 많은 해다. 연준 행보와 재무부의 자금조달 계획은 물론이고 미국 대통령 선거가 중장기 인플레이션 전망과 국채시장 수급에 드리우는 불확실성이 짙다.

물가를 크게 오판했던 연준이 같은 실수를 반복하지 말라는 법도 없다. 올해 많을 것을 압도할 정치는 어느 방향으로든 그 위험(연준의 물가오판 혹은 경기오판)을 높인다.

민주당 소속 의원들은 금리를 내리라고 연준을 닥달하고 공화당의 도널드 트럼프 후보는 금리를 내려 민주당을 도울 요량이면 제롬 파월 의장을 가만히 두지 않겠다고 으름장을 놓고 있다.

osy75@newspim.com