중국에 강한 미래에셋도 포트폴리오 비중 높여

국내 상장 항셍테크 ETF 4년 만에 액면가 근접

[서울=뉴스핌] 한태봉 전문기자 = 중국 테크 기업의 반란이 시작됐다. 중국 증시는 지난 몇 년간 수익률 부진으로 한국 투자자들의 외면을 받았다. 올해 들어 알리바바, 텐센트, 샤오미, 메이퇀 등 중국 테크주들의 주가 급등이 눈부시다. 중국 항셍테크 ETF는 4년만에 액면가 1만원 회복을 눈앞에 두고 있다.

◆ 미국 vs 중국 테크주 수익률 역전…의외의 2025년

코로나19 이후 제로금리와 인공지능(AI) 붐의 직접적인 수혜 등으로 폭등했던 미국 빅테크 기업과 달리 중국 테크 기업들은 고전해 왔다. 하지만 최근 미국과 중국 테크주의 수익률은 완전히 역전됐다.

|

미국 주식 시장 상승을 주도한 7개의 메가테크 기업인 마이크로소프트, 애플, 알파벳(구글), 아마존, 엔비디아, 메타(페이스북), 테슬라 등에 집중 투자하는 미국테크 TOP10 ETF는 2년간의 상승을 마감하고 올해 들어 큰 폭 조정 중이다. 특히 테슬라의 낙폭이 유달리 크다.

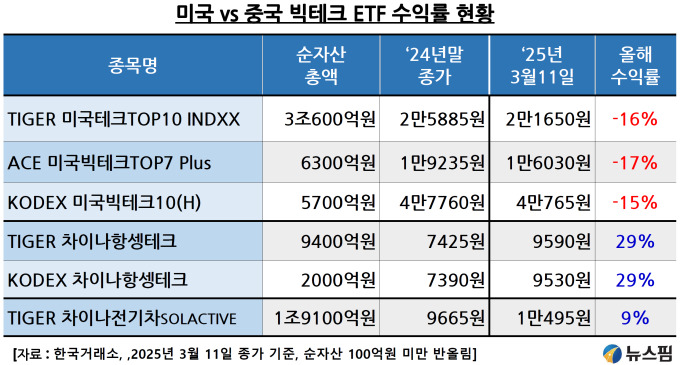

이에 따라 한국에 상장된 미국 빅테크 압축 ETF 중 순자산 규모가 3조600억원으로 가장 큰 미래에셋자산운용의 TIGER 미국테크TOP10 INDXX ETF는 올해 -16%의 부진한 수익률을 기록 중이다. 한국투신운용의 ACE 미국빅테크TOP7 Plus ETF는 -17%, 삼성자산운용의 KODEX 미국빅테크10(H) ETF는 -15%로 수익률이 같이 부진하다.

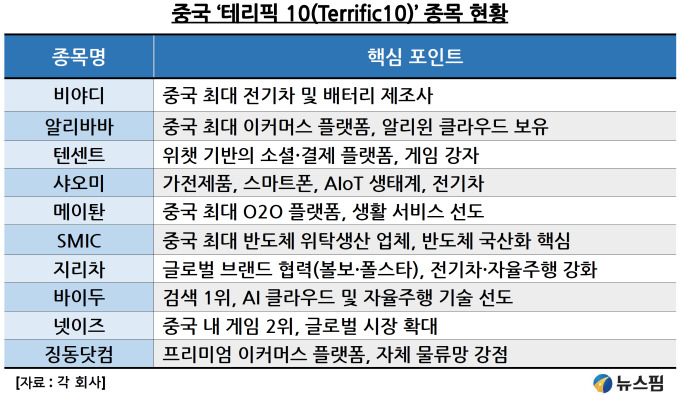

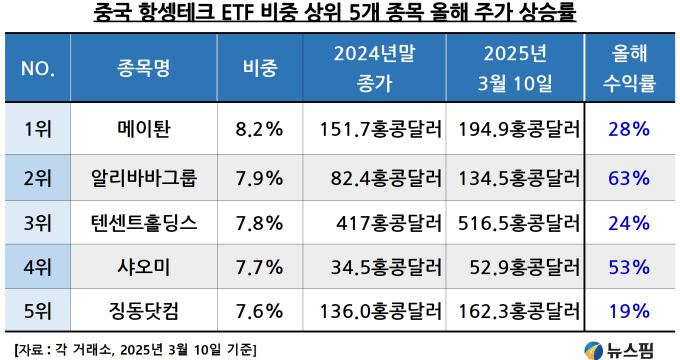

반면 그간 한국인들이 외면해 왔던 중국 테크 기업 수익률은 올해 큰 폭 상승했다. 중국 테크 ETF 중 가장 대표적인 게 바로 차이나항셍테크 ETF다. '차이나항셍테크'는 홍콩증권거래소에 상장된 중국 기술주 30종목으로 구성된 대표 기술주 지수다. 중국의 10대 기술주인 '테리픽 10(T 10)' 종목이 모두 포함돼 있다.

|

'테리픽 10(Terrific10)' 종목은 비야디(BYD), 샤오미, 텐센트, 알리바바, 바이두, 넷이즈, 징동닷컴, 중신궈지(SMIC), 메이퇀, 지리차 등이다. 이 종목들이 포함된 '항셍테크 ETF'는 한국에서도 2020년에 미래에셋자산운용, 삼성자산운용 등이 ETF를 액면가 1만원에 신규 상장하며 인기몰이를 했다. 그런데 주가가 작년 초까지 대폭락해 액면가 5000원 마저도 붕괴됐었다.

하지만 최근 혜성같이 등장한 생성형 인공지능(AI) '딥 시크'의 성공 이후 중국 테크 기업들이 크게 주목받고 있다. 주가도 큰 폭 상승했다. 이에 따라 한국에 상장된 주요 항셍테크 ETF는 올해 29% 폭등하며 액면가인 1만원을 목전에 둔 9500원 수준에서 거래되고 있다.

또 개인투자자들의 매수세도 강화되고 있다. 미래에셋자산운용은 지난달에 'TIGER 차이나항셍테크 ETF'의 개인 누적 순매수가 3000억원을 돌파했다고 밝힌 바 있다. 삼성자산운용의 KODEX 차이나항셍테크 ETF와 중국 전기차 섹터인 TIGER 차이나전기차SOLACTIVE ETF로도 다시 돈이 몰리고 있다.

◆ 중국에 강한 미래에셋도 포트폴리오 일부 변화

최근 미래에셋 박현주 회장의 글로벌 시황 분석이 화제였다. 박 회장은 올해 테슬라, 양자컴퓨터 등의 고평가를 우려했다. 마침 해당 종목들은 트럼프 취임 이후 연일 큰 폭 하락하고 있어 박 회장의 전망이 또 한번 적중했다는 평가다.

박 회장이 올해 주목하는 곳은 중국 증시다. 미래에셋은 테크 기업들을 중심으로 한 중국 증시의 상승 가능성을 높게 보고 있다. 이에 따라 미래에셋그룹 전체적으로도 미국에 치중된 포트폴리오를 소폭 줄이고 중국 주식 비중을 늘리는 포트폴리오 미세 변경 작업을 진행 중이다.

대표적으로는 미국과 중국의 혁신 기업 주식에 주로 투자하는 '미래에셋G2이노베이터증권자투자신탁(주식)'의 포트폴리오 변화다. 올해 펀드 내 중국(대만, 홍콩 포함) 비중이 20% 이상으로 확대됐다. 이는 작년까지 미국 주식 비중이 거의 90% 가까이로 높았던 것과 비교하면 눈에 띄는 변화다.

그 밖에도 미래에셋증권 랩 포트폴리오 내에서도 중국주식 비중을 소폭 높이는 움직임이 포착되고 있다. 미래에셋자산운용 ETF운용팀 이호년 팀장은 "저비용 인공지능(AI)인 딥시크의 출현 이후 중국의 AI 기술 밸류체인 전반의 경쟁력이 상승할 것"이라며 중국 증시에 대한 기대감을 드러내기도 했다.

◆ 중국 주식 너무 일찍 매도한 한국 투자자들은 후회 중

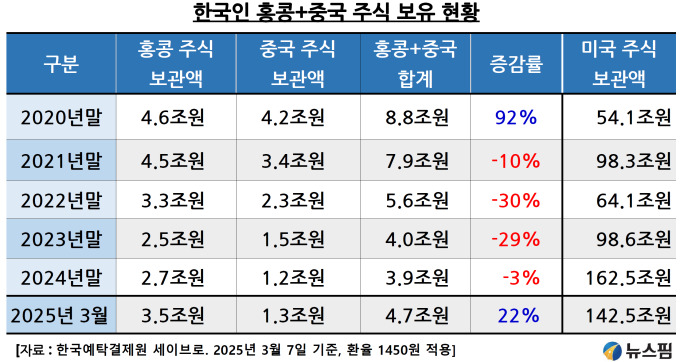

반면 지난 몇 년간 중국 증시가 최악의 수익률을 보이면서 중국 주식에 투자하는 한국 투자자들은 눈에 띄게 줄었다. 코로나19가 기승을 부리던 2020년말에 한국인이 보유한 중국 주식 합계액은 8조8000억원에 달했다. 2019년 대비 무려 92% 증가한 사상 최대치였다.

|

하지만 '코로나19' 당시 시진핑이 선택한 중국 봉쇄로 그 뒤 3년간 중국 주식은 약세를 면치 못했다. 이와 함께 한국 투자자들도 중국 주식을 팔아 미국 주식으로 옮겨가는 분위기 거셌다. 이에 따라 2020년말에 8조8000억원에 달했던 중국 주식 보유금액이 4년 뒤인 2024년에는 3조9000억원으로 -56% 줄어들었다.

같은 기간 미국 주식 보유금액이 3배 이상 증가한 162조5000억원을 기록한 것과 비교하면 엄청난 매도 광풍이다. 이런 매도 분위기가 확 바뀐 건 2025년부터다. 올해 중국주식 보관액은 3개월만에 8700억원 급증한 4조7000억원을 기록했다. 이는 중국 증시 상승으로 인한 평가액 증가와 개인 순매수가 합쳐진 결과다.

반면 올해 미국 주식 보관금액은 증시 폭락으로 20조원 급감해 대조를 보였다. 그럼에도 중국 주식 보관액은 미국 주식의 3.3%에 불과하다. 가장 안타까운 한국 투자자는 작년말에 중국 주식을 팔아 미국 주식으로 넘어간 케이스다. 이런 경우 중국 주식에서도 손해보고 다시 미국 주식 하락의 직격탄을 맞았다. 후회가 클 수밖에 없다.

◆ 시진핑의 변심…일단 알리바바 등 민간기업부터 키우자

올해 중국 테크주들의 상승률은 상당히 높다. 그럼에도 여전히 중국 증시에 대한 기대감이 큰 이유는 시진핑의 변심이다. 시진핑 2기(2017~2022년) 정책의 핵심 슬로건은 '공동부유'였다. 이는 '부를 골고루 나누자'는 의미다. 이 정책의 주요 타겟은 알리바바, 텐센트 등과 부동산 재벌, 고소득 계층이었다. 전형적인 공산주의 정책이다.

이에 따라 중국에서는 "돈 많이 번 기업과 부자들에게 사회적 책임을 더 지워야 한다"는 분위기가 강해졌다. 특히 알리바바그룹 회장이었던 마윈이 2020년에 금융포럼에서 중국 금융 규제를 공개 비판한 이후 알리바바 자회사인 핀테크 기업 앤트그룹 IPO가 중단됐다. 또 마윈은 사실상 은퇴했었다. 민간 빅테크 기업들에 대한 전방위 규제가 시작된 것도 이 시점부터다.

하지만 중국이 심각한 경기침체를 겪으면서 최근 들어 시진핑과 중국 정부는 '공동부유'라는 말을 거의 쓰지 않는다. 또 올해 2월에는 시진핑 중국 국가주석이 주재한 민영기업 좌담회에 마윈도 초청받았다.

수년간의 빅테크 규제 이후 민간 기업들이 크게 위축되며 보수적 경영이 이어졌던만큼 이번 마윈의 복귀는 상징적인 의미가 크다. 이로서 중국은 다시 민간 테크기업들이 앞장서서 부를 쌓으며 중국 인공지능(AI)과 IT기술을 강화하는 전략으로 돌아섰다.

생성형 인공지능(AI) '딥 시크'의 성공으로 자신감을 얻은 중국 정부와 빅테크 기업들이 여세를 몰아 투자를 대폭 강화하는 분위기다. 이와 함께 과소평가돼 왔던 중국 테크 기업들에 글로벌 투자자들도 다시 주목하고 있다. 올해 중국 증시로 글로벌 자금이 몰릴 가능성이 제기되는 이유다.

|

중국 증시의 리스크 요인은 지속적인 미중 간 무역 갈등이다. 최근 트럼프 행정부가 '10+10% 관세 인상'을 단행한 데 대해 중국은 10일부터 미국산 농축산물에 대한 2차 보복 관세로 대응했다. 양국 간 경제 갈등이 언제 끝날지 모른다는 불확실성이 최대 악재다.

중국 빅테크 기업의 밸류에이션이 과거보다 많이 높아지긴 했지만 미국 빅테크에 비하면 여전히 낮다. 향후 성장성을 감안할 때 추가 상승 여력은 충분하다. 중국 증시는 한 번 탄력을 받으면 무섭게 상승하는 특징을 보인다.

미국 증시와의 상관관계가 낮은 점은 단점이자 장점이다. 올해는 미국보다 중국 증시의 상승세가 더 높을 거라는 전문가들의 의견이 늘고 있다. 하지만 중국 주식은 역사적으로 번동성이 심했다는 점에서 신중한 접근이 필요하다.

longinus@newspim.com