펀드 투자구조에서 '후순위 우선손실충당' 존재

IPO 외에 M&A도 고려...선순위는 투자원금 안정장치

투자자, IPO 실패시 투자원금 회수 가능성 검토

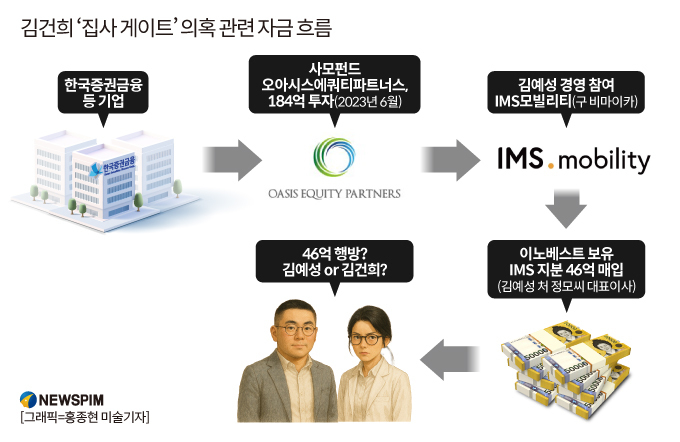

[서울=뉴스핌] 김연순, 정광연 기자 = 김건희 집사로 불리는 김예성 씨가 설립에 관여한 IMS모빌리티(IMS ONE)에 대한 오아시스에쿼티파트너스(오아시스EP)가 조성한 투자조합(펀드)의 투자 과정에서 투자자들이 '손실 가능성'을 대비한 것으로 파악됐다. 선순위 조합원으로 참여한 한국증권금융 등은 IMS ONE의 IPO(기업공개)는 물론 M&A(인수합병)도 투자조합으로부터 설명을 들었고, 투자회수 실패시 투자원금 회수 불발 가능성을 검토한 것으로 확인됐다. 특히 투자조합 내 신용보강을 위한 후순위 조합원의 '우선손실충당' 조항이 있어 HS효성은 펀드 손실시 선순위 투자자의 투자원금 손실을 우선 떠안겠다는 조건의 계약을 해줬다.

23일 김건희 특검팀(특별검사 민중기)과 금융투자업계 등에 따르면 IMS모빌리티를 향한 184억원의 투자금은 오아시스에쿼티파트너스가 조성한 오아시스제3호제이디신기술투자(오아시스3호펀드)를 통해 투자됐다.

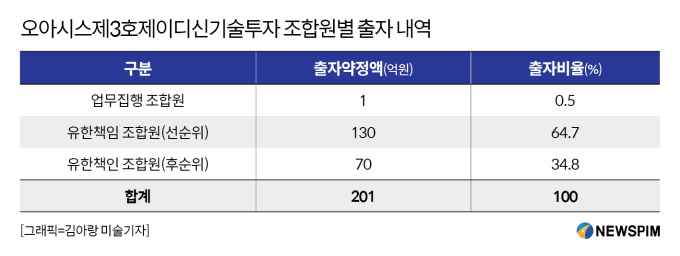

오아시스3호펀드는 선순위 130억원과 후순위 70억원 투자구조로 결성됐다. 한국증권금융(50억원), 카카오모빌리티(30억원), 신한은행(30억원), 키움증권(10억원), JB우리캐피탈(10억원) 등은 선순위 유한책임조합원으로 참여했고, HS효성은 조영탁 IMS모빌리티 대표, 유니크, 경남스틸 등과 함께 후순위 유한책임조합원으로 참여했다.

|

HS효성은 4개 계열사(더클래스효성, 더프리미엄효성, 신성자동차, 효성도요타)를 통해 각각 5억~10억원씩 총 35억원을 투자했다. 통상 후순위 조합원은 조합이나 회사가 청산될 때 가장 마지막에 투자금을 돌려받는다. 이에 따른 선순위 투자자들이 먼저 투자금을 회수한 후 남은 금액이 있을 때만 돌려받을 수 있어 가장 높은 수준의 투자 위험을 부담한다.

신장식 조국혁신당 의원실이 한국증권금융으로부터 받은 투자현황 보고 자료에 따르면 한국증권금융 등은 최대 4년 이내에 IMS ONE의 IPO 혹은 M&A 실패시 투자원금 회수 가능성을 함께 검토했다. 투자현황 보고서상 투자원금 회수는 투자구조와 투자조건에 따른 것이라는 설명이다.

투자구조를 보면 오아시스3호펀드 투자구조상 선순위 조합원은 후순위의 우선손실충당권이 존재하는 것으로 나타났다. 우선손실충당제도란 투자조합에서 손실이 발생했을 경우 후순위 조합원이 손실을 먼저 떠안는 것이다. 이는 HS효성이 해당 투자에서 가장 큰 위험을 감수하는 역할을 했다는 의미다.

투자구조 외에 신용보강 조건으로 한국증권금융은 ▲상환전환우선주(RCPS) 상환권 ▲상환 청구권(풋옵션) ▲동반 매각권 등 3가지 권한을 확보해 투자원금 회수 가능성을 보장 받았다고 설명했다. 상환전환우선주 상환권이란 투자조합이 RCPS 관련 상환권 행사 시, 상환가액을 더 높게 청구가 가능하다. 상환 청구권은 투자조합의 구주를 대주주에게 행사금액으로 매도할 수 있는 권리다. 동반매각권은 앞의 RCPS 상환권과 상환청구권이 이행되지 않는 경우, 투자조합이 대주주의 보유 지분과 함께 제3자에게 지분을 매각할 수 있는 권리다.

금융투자업계 한 관계자는 "오아시스제3호제이디신기술투자의 투자구조를 보면 HS효성은 펀드에 문제가 생겼을 경우 손실 전액을 감수하는 구조"라고 전했다.

업계에선 HS효성이 오너 일가의 계열사 신고 누락 문제로 공정거래위원회 조사를 받던 시기에 IMS에 투자했고, 이후 공정위 처분이 경고 수준에 그쳐 특혜 의혹이 제기된 바 있다.

이와 관련 HS효성측은 "당시 35억원을 출자하는 조건으로 벤츠 등 수입 전기차 신형 총 985대 납품을 요구한 정상적인 투자 계약이었다"고 설명했다. HS효성의 자동차 딜러 계열사와 렌터카 업체(IMS모빌리티) 간 시너지 효과를 기대하고 투자했다는 것이고, 당시엔 '김건희 집사'로 알려진 김예성 씨와의 연관 관계조차 전혀 알수 없었다는 입장이다.

|

HS효성 조현상 부회장은 김건희 특검 조사에도 해외 출장을 이유로 출석하지 않고 있다.

조 부회장은 베트남에서 개최된 제3차 아시아태평양경제협력체(APEC) 기업인자문위원회(ABAC) 회의에 ABAC 의장 자격으로 참석 중인 것으로 알려졌는데 현재까지 특검팀에 구체적인 귀국 일자를 알리지 않은 것으로 알려졌다.

특검팀은 수사 초기 조 부회장에 대해 출국금지 조처를 했다가 그가 21일 출석해 조사받는 것을 조건으로 출금 처분을 일시적으로 해제한 것으로 알려졌다. 오정희 특검보는 "조 부회장은 오늘까지도 특검의 연락을 받지 않고 있으며 변호인을 통해서도 귀국 일자와 출석 일자를 밝히고 있지 않다"며 "신속히 귀국·출석 일자를 밝히고 조사에 응하라"고 요구했다.

y2kid@newspim.com