[뉴스핌=홍승훈 기자] 증권주에도 대장주가 있다. 과거 CMA(종합자산관리계좌)가 잘 나갈땐 동양이, 적립식펀드가 잘 팔릴땐 미래에셋이, 랩어카운트가 대세였을 땐 삼성증권이 주도주 역할을 했다. 당시 수익률 2배는 기본이었다.

요즘 증권주는 우리투자증권과 대우증권이 이끄는 형국이다. 소위 대장주로 자리매김했다. 물론 증권업황의 급격한 개선 가능성은 여전히 낮지만 지난해 하반기부터 대부분 회사들 구조조정이 마무리되면서 2분기 '실적바닥'이란 컨센서스가 형성돼 있다. 이에 더해 정부가 하반기 정책의 포커스를 경기활성화에 집중시키면서 자본시장으로 시중 유동성이 대거 유입, 증권주가 수혜를 입을 것이란 논리가 힘을 얻고 있다.

우리투자증권은 기관들이 최근 가장 집중적으로 사들이는 종목이다. 12거래일 연속 기관 순매수를 보이고 있는데 일일 순매수량이 100만주를 넘기 일쑤다. 수년래 없던 현상이다. 기관들의 강한 러브콜에 8000원대이던 주가는 올해 들어 처음으로 1만원을 웃돈다.

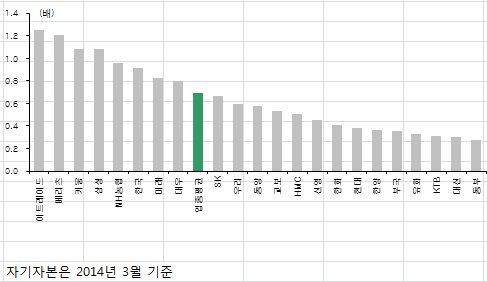

여기엔 저평가 메리트가 부각된 영향이 컸다. 현재 증권업종 평균 PBR(주가순자산비율)은 0.7배 수준인데 대형주 중 업종평균에 못미치는 곳이 우리투자증권(0.59배)과 현대증권(0.38배) 정도다. 가장 높은 곳은 이트레이드(1.25배), 메리츠(1.2배)이며 대형주 중에선 삼성이 1배가 넘고 한국과 미래, 대우 정도가 0.8~0.9배 수준이다.<표 참조>

덕분에 현대증권도 이달 초 6000원에도 못미치던 주가가 급등하며 23일 장중 7000원대 중반까지 치솟았다.

대우증권 역시 요즘 기관들 선호주로 꼽힌다. 7월들어 사흘을 제외하고 순매수를 기록 중이다. 이에 8000원대 중후반에 있던 주가의 1만원 돌파가 초읽기 상태.

이에 대해 증권 전문가들은 "내일 정부정책 발표를 앞두고 경기활성화에 대한 기대감, 금리인하 전망에 따른 수혜 가능성, 밸류에이션 저평가 부각 등으로 대우와 우리투자증권을 중심으로 증권주 전반에 매기가 집중되고 있다"고 분석했다.

이 같은 최근 증권 대장주 변화는 앞서 올 상반기 대장주 역할을 하던 미래에셋과 메리츠의 부진도 일조했다.

미래에셋은 최근 미래에셋생명 지분을 대거 매입했는데, 주주가치를 훼손시켰다는 분석이 나오며 지난 16일 가격제한폭까지 추락하기도 했다. 메리츠는 최근 상승폭이 컸던 데다 중소형사라는 한계로 인해 최근 기관들의 차익실현 물량이 나오는 상황이다.

하지만 상반기 이들의 상승에는 의미가 있었다. 증권사 수익성이 떨어지면서 현재의 '수수료 떼기식' 구조로는 성장성이 없다는 인식이 확산되자, 자기자본을 활용한 비즈니스 창출에 대한 기대감으로 미래에셋과 메리츠가 올랐던 것.

미래에셋이 자기자본을 활용한 타이틀리스트에 대한 지분투자, 여타 오피스빌딩 투자 등으로 꾸준한 배당금을 챙겼고 이는 여타 증권사들이 보여준 수수료 기반 영업구조와 차별화됐다. 하지만 최근 미래에셋생명 지분 인수로 양사 시너지보다는 ROE(자기자본이익률) 하락 우려가 커지며 기관들의 집중매도 현상이 나타났다.

메리츠 역시 종금 라이선스 효과를 톡톡히 보며 그동안 중소형 증권사의 대표격이던 키움을 제치고 중소형 대표주자로 자리매김했다. 특히 종금업 라이선스 만료 이후를 고려해 아이엠투자증권 인수라는 깜짝 전략을 펴면서 업계 이목이 집중되는 상황이다.

증권 전문가들은 결국 앞으로 중요한 것은 결국 증권사들이 구조적으로 어떻게 차별화하느냐에 달려있다고 입을 모은다.

박선호 메리츠종금증권 연구원은 "지금은 증권주들이 워낙 싸져서 저평가 측면에서 접근하지만 앞으로는 질적측면과 차별화 여부에 따라 호불호가 갈릴 것"이라며 "결국 자기자본을 활용한 비즈니스 모델의 지속가능성, 자본의 규모와 경영진의 의지가 중요하다"고 조언했다.

이런 점에선 지난해 하반기 미국의 실리콘밸리 건물매입, 미얀마 리조트 투자에 이어 올초 업계 최초로 한 항공기시장 투자 등 자기자본 활용을 적극 시도하는 대우증권도 지켜볼 만한 증권주로 평가되고 있다.

[뉴스핌 Newspim] 홍승훈 기자 (deerbear@newspim.com)