[편집자주] 이 기사는 2월 13일 오후 5시 33분 뉴스핌의 프리미엄 뉴스 ′안다(ANDA)′에서 표출한 기사입니다.

[뉴스핌=강소영 기자]

2015년들어 은행과 보험 등 중국의 대형 금융 기관이 채권 투자 비중을 늘리고 있다. 대형 기관투자자인 은행과 보험사의 투자 포트폴리오 변화는 자본시장이 방향을 가르는 '풍향계' 역할을 한다는 점에서, 금융기관의 채권 투자 확대 움직임이 눈길을 끌고 있다.

대다수 채권 시장 전문가는 올해 채권시장이 지난해와 같은 대호황을 이어가긴 힘들지만, 완만한 상승장세를 나타낼 것으로 전망하고 있다.

◆긴축완화 채권 활황장 불 지펴, 투자대상 우량 회사채로 확대

2014년 중국 채권시장은 풍부한 유동성 속에서 대호황을 이뤘다. 경제 성장 둔화세가 짙어지면서, 인민은행이 시중 유동성를 확대하고 금리를 낮추는 등 통화완화 정책의 영향이 컸다.

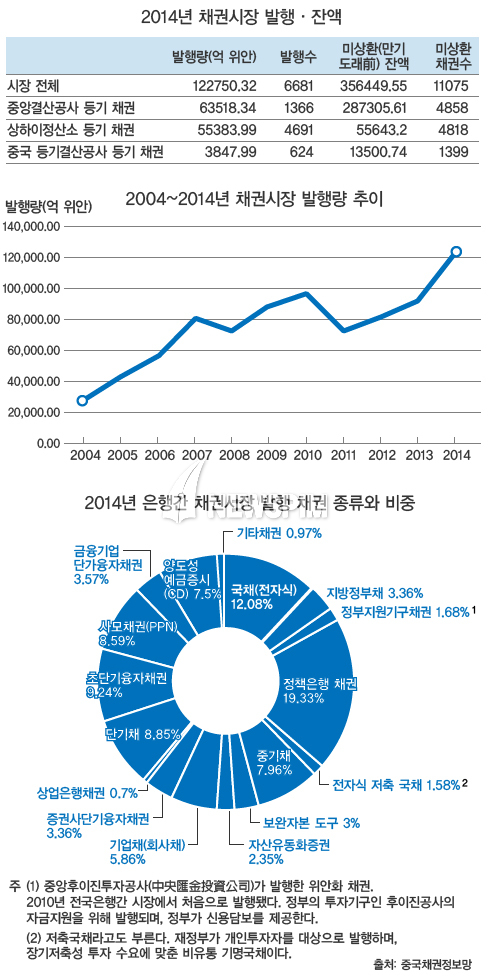

1월 5일 중국 국채등기결산공사의 자료에 따르면, 2014년 중국의 채권 발행량은 전년도 보다 3조 1700억 위안 늘어난 12조 2750억 위안(약 2152조 원)에 달했다. 1년 새 36.47%가 늘어났다.

발행규모는 늘었지만 경기 둔화의 영향으로 채권시장에서도 안전투자 성향이 뚜렷해졌다. 유동성이 뛰어난 국채·정책은행채·중앙은행 채권의 보유량이 전반적으로 늘었고, 연금·사회기금·신탁·증권사·상업은행 등 기관의 회사채(기업채) 투자도 증가했다.

또한, 중국 채권시장 개방 확대에 따라 외국 기관투자자의 은행 간 채권시장 참여도 늘었다. 외국 기관투자자는 국채·정책은행채권·정부지원기구채권 등 투자안전도가 높은 채권에 투자를 집중했다.

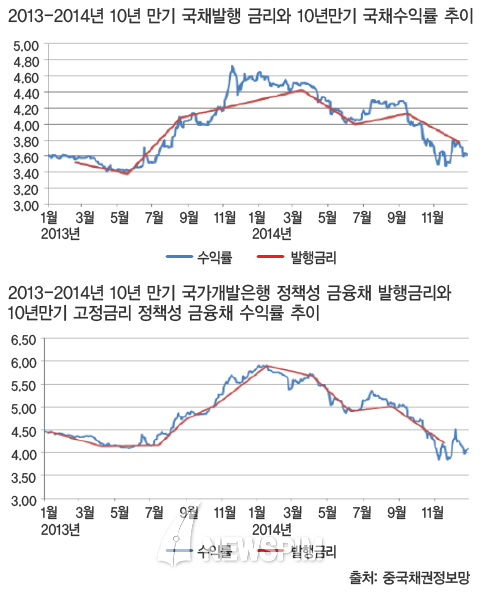

2014년에는 은행 간 시장의 비교적 풍부한 유동성과 시장금리 하락의 영향으로 채권가격은 오르고, 수익률은 내림세를 보였다. 고정금리국채, 정책금융채, 기업채(AAA등급), 중기채(AAA등급)의 평균 수익률은 2013년보다 각각 100, 152, 136과 144bp(bp=0.01%P) 하락했다.

중국 채권시장 추이를 나타내는 중채-신종합 가격지수(中債-新綜合指數)는 2014년 31일 99.4821포인트로 2013년 말보다 5.54%가 올랐다. 실적지수도 157.0586포인트로 2013년 같은 기간보다 10.34%가 증가했다. 2012년 이후 두 번째로 큰 상승 폭이다.

채권 발행 종류를 보면, 2014년 국채 발행 규모는 1조 4400억 위안으로 전년 동기 대비 7.39% 늘었다. 정책은행채권의 발행규모는 10.65%가 증가한 2조 3000억 위안에 달했다.

중국 채권시장에서 차지하는 비중이 적은 회사채 발행량도 크게 늘었다. 회사채 발행규모는 9500억 위안으로 2013년보다 46.5%가 늘어났다.그러나 보완자본 도구와 상업은행채권의 발행량은 은행감독관리위원회의 '상업은행 자본관리 규정' 시행의 영향으로 큰 폭으로 줄었다.

채권시장의 활황세에 힘입어 채권형 펀드의 수익률도 큰 폭으로 올랐다. 2014년 317개 채권형 펀드의 수익률은 20%를 넘어섰다. 이 중 13개 조건부자본증권(코코본드, Contingent Convertible Bonds) 펀드의 평균 수익률은 74.56%에 달했다. 코코채권이란 정상적인 상황에서는 채권이지만, 특수한 상황에서 주식으로 전환되는 채권이다.

◆ 주요기관 채권투자 확대, 2015년 시장 강세 지속 전망

채권시장 전문가들은 2015년에도 채권시장이 강세장을 이어갈 것으로 전망했다. 지난해 같은 활황장은 기대할 수 없지만, 전반적인 시장 상황이 낙관적이라는 것이 시장의 보편적 관점이다. 은행 등 기관투자자들의 채권 투자 확대 추세는 이러한 전망에 힘을 실어준다.

중국 최대의 기관투자자인 공상은행은 2015년 1월 기준 고정수익 자산규모가 1조 위안을 넘어섰다고 밝혔다. 이 은행이 직접 관리하는 자산규모는 1조 6000억 위안이다. 자산 대부분을 채권 등 고정수익 자산에 투자한다는 이야기다. 특히 공상은행은 2014년 채권투자 규모를 전년보다 2배 이상 늘렸다.

공상은행의 자산관리 책임자는 "채권 만기를 기다리는 기존의 전략에서 벗어나 2015년에는 채권 거래 비중을 확대할 계획"이라고 밝혔다.

공상은행 외에도 올해 1월 대다수 상업은행은 채권 보유량을 늘린 것으로 나타났다. 해통증권의 보고서에 따르면, 1월 중국 상업은행의 채권 보유량은 247억 위안이 늘어났다. 보험회사의 채권 보유량도 소폭 증가했다. 상업은행과 보험회사 모두 국채와 정책금융채권의 보유 비중이 높았다. 1월 증권사는 채권 비중을 줄였다.

현재 상업은행의 자산 구조는 35%가 비 표준화자산, 65%가 표준화 자산이다. 표준화 자산 중 채권류 자산이 60%를 차지한다. 표준화 자산이란 증권 감독 당국의 심사를 받는 자산이고, 비표준화 자산이란 은행 간 시장이나 증권거래소 등 정식시장에서 거래되지 않는 일종의 장부 외 거래를 일컫는다.

장차오(姜超) 해통증권 채권전문가는 "경제지표가 악화하고 있는 상황에서, 인민은행의 지급준비율 인하 후 상업은행의 자금은 6000억 위안이 늘어났다"며 "은행은 이 자금을 신용대출에 사용하기보다는 채권 매입에 사용할 것이고, 채권 금리(채권 수익률)는 큰 폭으로 내려갈 것"이라고 밝혔다.

◆ 中 채권시장 육성, 외국자본 中 채권 투자 매력 '상승'

중국 채권시장은 외국자본에도 매력적인 투자처로 떠오르고 있다.채권시장의 규모가 크고 금리도 높은 편이기 때문이다. 잔액(만기 상환 전)기준 중국 채권시장 규모는 35조 6400만 위안(약 6200조 원)으로 세계 3위 수준이다. 중국의 10년 만기 국채금리는 4% 수준으로 미국(2% 수준) 보다 높다.

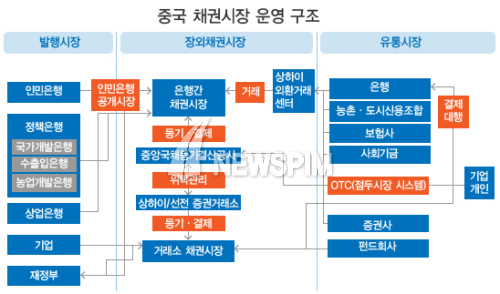

중국 정부도 채권 시장 국제화에 속도를 내고 있다. 2010년 은행 간 채권시장(CIBM)에 외국기관투자자의 참여를 허용한 후 개방폭을 확대하고 있다. 2014년 말 기준, 중국 은행 간 채권시장에 참여하는 기관투자자는 총 7000여개, 이 중 외국기관은 176개로 전년도 보다 65개가 늘었다. 외자의 채권 보유 규모는 5400억 위안으로 전년 대비 75.19%가 증가했다.

중국 채권지수를 추종하는 ETF 상품의 해외시장 상장도 이어지고 있다. 뉴욕 소재 자산운용사 반 에크 글로벌(Van Eck Global)은 2014년 11월 11일 중국채권 ETF를 뉴욕거래소에 상장했다. 중국 채권ETF의 첫 미국 시장 상륙이다. 이 상품은 중국 정부채·정책금융채 등 AAA등급 채권에 투자한다. 글로벌X펀드(Global X Funds)와 크레인셰어즈(KraneShares)도 뒤이어 중국 채권ETF를 뉴욕거래소에 상장했고, 도이체방크도 미국 증권거래위원회(SEC)의 심사를 기다리고 있다.

이보다 앞서 2014년 2월에는 5년 만기 중국 국채지수를 추종하는 RQFII ETF가 홍콩거래소에 상장했다. 중국 채권ETF의 첫 해외 시장 상장이었다.

중국은 채권ETF 해외 시장 상장이 ▲ 위안화 국제화 ▲ 중국 정부와 기업의 자금조달 촉진 ▲중국의 자체 신용등급 평가에 대한 국제 신뢰도 상승에 도움이 될 것으로 기대하고 있다.

중국 정부는 채권시장을 더욱 활성화할 방침이다. 경제성장이 둔화되고, 기업의 융자난이 해소되지 않는 상황에서 채권시장은 실물경제 주체의 자금조달을 촉진하는 직접융자 창구 역할을 할 것으로 기대되기 때문이다.

중국은 이미 2013년 18기 중앙위원회 제3차 전체회의(18차 3중전회)에서 채권 시장의 수급 상황을 반영하는 '국채수익률 곡선' 마련을 지시하는 등 채권시장 제도 개선을 지속하고 있다.

2014년에는 20년 만에 지방정부의 채권 직접 발행을 허용했다. 지방정부의 막대한 부채 해소와 그림자 금융에 대한 의존도를 낮추기 위해서다. 중앙정부가 대신 발행하던 것을 시범 지역에 한해서 해당 지방정부가 직접 채권을 발행토록 했다. 상하이(上海)·저장(浙江)·광둥(廣東)·선전(深圳)·장쑤(江蘇)·산둥(山東)·베이징(北京)·장시(江西)·닝샤(寧夏)·칭다오(青島)의 10개 지방정부가 지난해 발행한 지방채 규모는 1066억 8000만 위안이다.

또한 농촌상업은행, 농촌신용조합, 신탁 포트폴리오, 증권사 자산관리 포트폴리오, 보험사 자산관리 포트폴리오 등 비(非)은행 기관투자자의 은행 간 채권시장 참여도 허용했다.

이 밖에 상업은행 자산관리상품의 은행 간 채권시장 계좌 개설, 점두시장의 채권 상품 다양화, 은행 간 채권시장 시장조성자 제도 등 중국 정부는 채권시장 정비와 시장 활성화에 나섰다.

특히 2015년에는 은행 간 채권시장의 정보 공개를 더욱 강화할 예정이다. 지방정부 채권 직접 발행 시범제도 확립을 위해 재정부는 정보 공개, 정보 표준화 작업에 박차를 가할 방침이다.

◆ 채권시장 정비, 단기 리스크 배제 못해

중국 채권은 안정성 측면에서도 높은 평가를 받고 있다. 채권시장에서 정부채와 국유기업채권의 비중이 절대적이고, 회사채의 비중은 낮다. 채권 부도율도 매우 낮은 편이다. 2014년 3월 4일 중국 태양전지업체 상하이차오르(上海超日)가 중국 회사채로는 처음으로 채무불이행(디폴트)을 선언했지만, 결국 정부가 구제에 나섰다.

그러나 중국 금융당국은 채권시장 정상화를 위해 부실기업의 도산을 허용한다는 계획이다. 부동산과 생산과잉 업종을 중심으로 부실기업이 상당수 존재하는 것으로 추정되는 가운데, 중국 정부의 부도기업 구제 중단 방침은 단기적으로 채권 시장의 리스크를 높이는 악재가 될 수 있다.

이 같은 정부 의중을 시사하듯 쉬중(徐忠) 인민은행 금융시장사 사장(司長 처장급)은 최근 " 2015년 채권시장의 디폴트 위험성이 높아질 것"이라고 밝혔다. 실제로 2012년 발행된 중소기업 사모채권인 '12즈푸채권(12致福債)'이 디폴트를 선언했지만, 아직 '구제의 손길'은 나타나지 않고 있다. '12즈푸채권' 외에도 2개의 중소기업 사모채권이 채무불이행을 선언했다.

업계에서는 최근 회사채 부도 사태는 빙산의 일각이라는 견해가 지배적이다. 상당한 규모의 회사채 만기가 올해 집중되어 있어 부도를 선언하는 기업은 더욱 늘어날 전망이다. 2014년 만기 사모채권 규모는 60억 3100만 위안이었지만, 2015년에는 약 3배가 많은 187억 2700만 위안에 달한다.

중투(中投)증권은 "2015년 중국이 경제구조 개혁에 더욱 속도를 내면 시장에서 도태되는 기업이 늘어날 것"이라며 "이 과정에서 등급이 하향조정되거나 디폴트를 선언하는 채권이 늘어나고, 일부 투자자는 큰 손실을 보게 될 수 있다"고 경고했다. 이 증권사는 중소기업 사모 채권과 신용등급이 낮은 공모 채권에서 디폴트 사태가 빈번히 발생할 것으로 전망했다.

[뉴스핌 Newspim] 강소영 기자 (jsy@newspim.com)