[뉴스핌=강필성 기자] 한솔그룹이 최근 한솔케미칼의 지분 전량을 매각키로 하면서 관련업계의 시선을 모으고 있다. 한솔케미칼은 이번 지분변동으로 조동길 한솔그룹 회장의 친형인 조동혁 한솔그룹 명예회장이 최대주주인 사실상 개인기업이 됐다. 그룹의 지분이 빠지면서 계열 분리의 첫 발을 내딛었다는 관측이 나온다.

2일 관련업계와 금융감독원 전자공시시스템에 따르면 한솔홀딩스는 지난 1일 이사회결의를 통해 한솔케미칼의 지분 3.19%를 장외매각키로 했다. 처분 예정일자는 2일이다. 매각 대상은 별도로 공시되지 않았다. 공시사항이 아니라는 것은 매각 상대가 한솔그룹 계열사나 오너일가 등 특수관계인이 아니라는 해석이 가능하다.

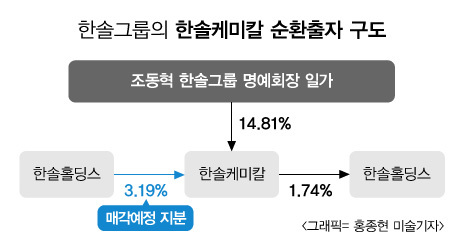

한솔그룹 관계자는 “한솔케미칼이 보유하고 있는 한솔홀딩스 지분 1.74%로 인한 순환출자를 해소하기 위해 전량 지분 매각을 결정했다”고 이번 장외매각 결정을 부연했다.

지주회사 체제로 전환 중인 한솔그룹에서 ‘한솔홀딩스→ 한솔케미칼→ 한솔홀딩스’의 순환출자 고리는 해소해야하는 과제였다. 그 방법으로 한솔홀딩스의 한솔케미칼 지분 정리를 택했다는 얘기다.

하지만 관련업계 일각에서는 이번 지분 매각이 조 회장과 조 명예회장 형제의 계열 분리 신호탄이라는 시선도 적지 않다.

그동안 업계에서는 순환출자 해소 방법으로 한솔케미칼이 보유한 한솔홀딩스 지분 1.74%를 오너일가가 사들이고 한솔홀딩스가 한솔케미칼의 지분을 20%까지 올리는 방식이 유력하게 거론돼 왔다. 한솔케미칼의 지배력을 유지하면서 오너일가의 한솔홀딩스 지배력을 강화할 수 있기 때문이다.

때문에 한솔홀딩스가 한솔케미칼의 지분을 외부에 매각하는 순환출자 해소 방법은 의외라는 시각이 나온다. 한솔홀딩스가 지분을 매각하고 나면 한솔그룹은 한솔케미칼에 대한 지배력을 사실상 상실한다. 한솔케미칼의 최대주주는 조 명예회장으로 14.34%의 지분을 보유 중이다. 이어 조 회장이 0.31%, 조 명예회장의 부인인 이정남씨가 0.06%, 조 명예회장의 장녀 조연주 한솔케미칼 부사장이 0.01%를 보유하고 있다.

한솔그룹 계열사의 지분 관계는 전무하다. 한솔케미칼이 보유한 한솔홀딩스 지분 1.74%만 매각하게 된다면 사실상 공정거래법의 계열분리 요건을 충족시키는 셈이다.

한솔케미칼이 이처럼 계열분리 수순을 밟는 것처럼 비춰지는 것은 한솔그룹의 지배구조와 무관치 않다. 현재 조 명예회장의 한솔그룹에 대한 지분은 미미한 수준이다.

지배구조의 최상단인 한솔홀딩스에는 조 명예회장의 지분이 전무할 정도다. 이에 반해 조 회장은 한솔홀딩스에 4.16%의 지분을 보유한 최대주주에 올라 있다. 결국 향후 그룹 경영승계 구도를 봤을 때, 조 명예회장 일가에게는 한솔케미칼이 분배될 가능성이 높을 수밖에 없는 것이다.

특히 이같은 해석에 힘을 싣는 것은 바로 조 명예회장의 딸 조 부사장의 행보다. 지난해 한솔케미칼에 합류한 그는 올 초 한솔케미칼의 주주총회에서 사내이사로 신규 선임되며 ‘범 삼성가 4세의 첫 등장’이라는 타이틀을 거머쥔 바 있다. 특히 지난해 8월 이후 매월 한솔케미칼의 주식을 매입하고 있다는 점도 향후 조 부사장의 경영승계 시나리오가 주목받는 배경이 됐다.

다만 한솔그룹의 계열분리가 사실상 첫 걸음을 딛었더라도 단기간 내 계열분리가 이뤄지기는 힘들다는 관측도 있다. 한솔케미칼이 한솔그룹 계열사와 거래를 통해 성장한 회사인 만큼 계열분리를 서두를 이유가 없다는 이유에서다.

실제 한솔케미칼은 홀로서기를 위한 매출 의존도 줄이기에 한창인 것으로 보인다. 지난해 기준 한솔케미칼의 한솔그룹 의존도는 26.9%로 전년(36.4%)에 비해 크게 감소했다.

이와 관련해 제지업계의 한 관계자는 "한솔의 경우 오너일가 간 사이가 나쁘거나 경영권 분쟁 가능성이 있는 것은 아니다"며 "다만 형제 간 계열분리는 자녀들의 경영행보가 시작된 만큼 필요한 수순 아니겠냐"고 해석했다.

[뉴스핌 Newspim] 강필성 기자 (feel@newspim.com)