[뉴스핌=김성수 기자] 국제신용평가사 스탠더드앤드푸어스(S&P)가 브라질 국가신용등급을 투기등급으로 강등하면서, 다른 신용평가사들의 추가 등급 강등에 대한 우려가 증폭되고 있다.

하지만 S&P이 이번 결정이 무리수였다는 지적이 제기되는 등 잡음이 예상된다.

지난 10일 S&P는 브라질의 신용등급을 투기등급인 'BB+'으로 강등하고 등급 전망도 '부정적'으로 유지했다. 앞서 브라질 신용등급을 '부정적 관찰대상'으로 지정한 지 한 달 반 만에 이뤄진 결정이다.

S&P는 브라질이 중국 경기둔화와 헤알화의 급격한 약세로 대외 취약성이 확대됐다고 진단했다. 이에 따라 브라질의 경기침체가 가속화되면서 경제성장률이 올해 마이너스(-) 2.5%, 내년 -0.5%를 기록할 것으로 예상했다.

이에 대해 레기 차텔리에 소시에테제네랄(SG) 신흥시장 부문 선임 크레딧 전략가는 브라질 경제 펀더멘털이 빠른 속도로 악화되고 있으나, 신용등급이 정크 수준으로 떨어진 것은 다소 과도하다고 지적했다.

다른 국제신용평가사인 무디스는 지난달 브라질 등급을 'Baa3'으로 강등했으나 이는 여전히 투자적격 등급이고, 피치는 브라질을 투기등급보다 두 단계 높은 'BBB'로 평가하고 있다. 3대 국제신용평가사 중 두 곳은 브라질을 투자적격 등급으로 판정하고 있는 것이다.

차텔리에 전략가는 브라질 신용 여건이 생각만큼 열악하지 않다고 강조했다. 브라질 해외부채가 국내총생산(GDP)의 32%에 그치고 있어 신흥시장 중에서도 최저 수준이라는 것이다.

그는 브라질 헤알화가 가파르게 약세를 보이면서 향후 몇 달 동안 해외부채 비율이 높아질 수 있겠지만, 그렇다고 해도 올 연말까지 40% 선에 그칠 것으로 예상돼 전체 신흥시장과 선진국 시장 기준으로 볼 때 양호하다는 분석을 제시했다.

차텔리에 전략가는 또 브라질 해외부채 중 단기 부채가 8.5%에 불과하다는 점에 주목했다. 브라질 외환보유액은 3660억달러 규모로 단기 해외부채의 6배가 넘기 때문에, 외부 충격에 대한 완충 능력이 충분히 있다고 설명했다.

이날 영국 일간지 텔레그래프도 "브라질의 단기 해외부채는 매우 낮은 비중을 차지하고 있다"며 "헤알화가 약세긴 하지만 1997년 아시아 외환위기로 치달을 만큼은 아니라서 브라질 경제가 견딜만한 수준"이라고 전했다.

영국계 투자은행 바클레이즈 역시 S&P의 신용등급 강등이 당초 예상보다 다소 빨랐다고 평가했다. 등급 강등이 발생해도 내년 4월 경으로 예상했었기 때문에 이번 등급 조정이 매우 공격적이었다는 지적이다.

피치는 최근 원자재 가격 약세로 중남미 전반의 신용등급이 안정적이지 못하다고 평가하면서 저성장과 재정난, 취약한 재무구조 3중고를 겪는 브라질을 대표적 사례로 꼽았다.

이날 블룸버그통신은 "피치는 브라질 신용등급을 BBB로 유지하고 있지만 조만간 강등할 가능성이 우세하다"고 전했으며, 태그 인베스트먼트는 "다른 신용평가사들도 브라질 신용등급을 낮출 경우, 연기금 등 기관투자자 자금의 대량 유출이 우려된다"고 주장했다.

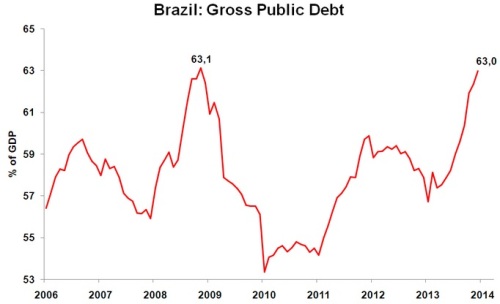

브라질 정부가 내년에도 305억헤알(약 9조5400억원)의 적자 예산을 편성했기 때문에 2017년 공공부채 비율이 68.8%까지 높아질 것으로 추산된다는 점도 부정적인 요소다. 시장에서는 공공부채 비율이 70%에 이르면 브라질의 국가 신용등급이 투기등급으로 내려갈 것으로 전망했다.

바누 바웨자 UBS 신흥시장 부문 글로벌 대표는 "브라질은 2018년에 공공부채가 GDP의 72.5%를 차지할 것"이라며 "인구고령화가 진행되면서 이 비율은 계속 높아질 것"이라고 전망했다.

이어 "브라질은 원자재 붐이 가져온 혜택을 효과적으로 활용하지 못해 저축 대신 소비를 늘리면서 버블을 키웠다"며 "이에 따라 부채 규모도 지속 가능하지 못한 수준으로 치솟았다"고 지적했다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)