[서울=뉴스핌] 우수연 기자 = 참여연대는 삼성바이오로직스의 고평가 이슈와 삼성물산-제일모직 합병간 연관성이 있다고 주장했다. 삼성물산-제일모직의 합병 비율을 정하는데 있어 삼성바이오로직스의 가치평가가 상당한 영향이 있었기 때문이다.

14일 참여연대에 따르면, 지난 2015년 5월 삼성물산과 제일모직은 합병을 앞두고 안진회계법인과 삼정회계법인에 삼성바이오로직스와 삼성바이오에피스를 포함한 종속회사들의 지분가치 평가를 의뢰했다.

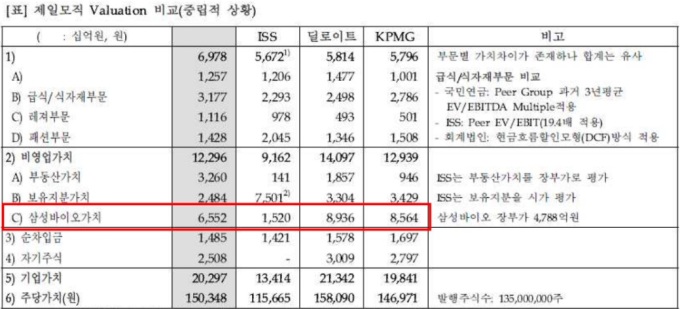

당시 안진회계법인은 제일모직이 보유한 삼성바이오로직스의 지분가치를 8조9400억원으로, 삼정회계법인의 경우 8조5600억원으로 평가했다. 이는 2015년 7월 국민연금의 삼성물산-제일모직 합병 적정가치 산출보고서에도 반영돼 있다.

이를 삼성바이오 전체 회사가치에 대한 평가로 환산하면 안진은 19조3000억원, 삼정은 18조4900억원으로 평가한 셈이다. 이 같은 밸류에이션을 바탕으로 안진회계법인은 삼성물산과 제일모직의 합병비율을 1대 0.38로 제시했고, 삼정은 1대 0.41이라고 제시했다.

이종성 회계사(참여연대 경제금융센터 실행위원)는 "두 회계법인이 이렇게 삼성바이오를 고평가하지 않았다면 1: 0.38~ 1: 0.41의 삼성물산-제일모직 합병 비율 산정은 불가능했을 것"이라고 문제제기 했다.

즉, 삼성바이오의 전체 지분가치를 19조원 수준으로 높게 평가하지 않았다면, 삼성물산-제일모직의 최종 합병비율인 1대 0.35라는 수치는 나올수가 없었다는 의미다. 당시 국민연금의 의뢰를 받은 국제 의결자문기관인 ISS는 삼성바이오로직스 기업의 전체 가치평가를 1조5000억~2조원 수준으로 평가했었다.

아울러 언론보도 등에 따르면 삼성물산과 제일모직의 합병이 이뤄진 이후 2015년 8월에도 안진회계법인은 또한번의 지분 가치평가를 의뢰받았다. 삼성물산 합병 이후 보유하고 있는 삼성바이오로직스의 지분율이 51%를 넘어서면서 종속회사로 편입됐고, 지분에 대한 공정가치(시가) 평가의 가능성이 제기됐기 때문이다. 이 때 안진회계법인은 삼성바이오로직스의 기업 가치를 6조8500억원으로 크게 떨어뜨렸다.

이 회계사는 "시점 차이가 3개월밖에 나지 않는데 평가액이 1/3 수준으로 급격히 감소하는 점은 평가수치의 신뢰성을 저해한다"며 "특히 수치변동의 결과 삼성물산의 염가차익매수가 교묘히 가려지는 결과를 야기한 안진의 평가결과는 신뢰하기 어렵다"고 말했다.

yesim@newspim.com