경기부진에 포워드루킹 반영 비율 높아지며 등급 '강등' 속출

[편집자] 이 기사는 7월 1일 오후 4시27분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[서울=뉴스핌] 김지완 백진규 기자 = 올해 신용평가사들의 기업 신용평가가 엄격해졌다. 예년보다 신용등급전망 '하향' 및 신용등급 '강등'이 크게 늘었다.

예년보다 경기전망이 좋지 않은 가운데, 신용평가에서 기업실적·재무 전망을 반영하는 비율이 늘면서 무더기 신용등급 하향 조정이 나타났다는 분석이다. 여기에 '일단 지켜보자'던 대기업 계열사 프리미엄이 사라지고, 신평사 손해배상 책임이 강화되는 등의 환경변화가 보수적인 신용평가로 이어졌다.

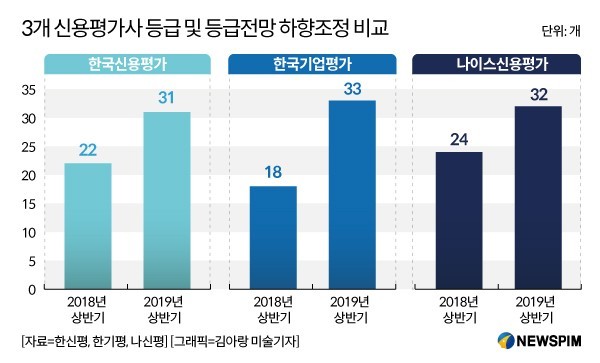

1일 신평3사(나이스신용평가, 한국신용평가, 한국기업평가)에 따르면 올 상반기 신용등급 '강등' 및 등급전망 '하향'은 총 96건으로 지난해 같은 기간 64건보다 33.3%가 늘었다.

◆ 대기업 프리미엄 사라지고...신용평가 환경 바뀌어

우선 대기업 계열사에 적용되던 프리미엄이 사라졌다.

한 신평사 관계자는 "예전엔 대기업 계열사는 자본잠식 등 재무상태가 악화돼도 '좀 더 지켜보자'는 분위기가 강했다"면서 "하지만 최근에는 이런 대기업 '프리미엄'이 사라졌다. 재무상태가 나빠지면 곧바로 '등급' 전망이든 신용등급 '강등'으로 대응하고 있다"고 밝혔다.

그는 "과거엔 대기업 계열사는 등급전망을 하향해도, 실제 등급조정까지는 최소 1~2년씩 두고보자는 암묵적인 룰(rule)이 존재했다"며 "하지만 요즘엔 기준을 벗어나면 가차없이 등급전망 하향을 부여하고, 몇 달 뒤에도 개선이 안되면 수시평가를 통해 바로 신용등급 '강등'으로 조치한다"고 설명했다.

올해 신용등급 및 전망의 하향 조정이 있었던 대기업 계열사는 기아차, 두산, 두산중공업, 롯데쇼핑, 롯데카드, LG디스플레이, LG하우시스, 현대로템, 현대카드, 현대캐피탈 등이다.

|

금융감독원의 감시 및 관련 규정 강화 등 환경 변화가 보수적 신용평가의 주된 원인으로 업계는 분석한다.

한 신용평가사 직원은 "매년 금감원 신평사 감사가 나오면서 내부 분위기가 타이트해졌다"면서 "또 신평사간 신뢰도 차이가 발생, 신뢰 회복을 위해 신용평가가 더 엄격해진 측면도 있다"고 토로했다.

또 다른 신용평가사 직원은 "과거엔 신용평가가 잘못돼도 애널리스트 개인 책임이 없었는데, 규정 강화로 해당 애널이 소송까지 당할 수 있게 되는 등 신용평가 환경 자체가 바뀌었다"고 귀띔했다.

금융감독원이 발표한 '신용평가시장 선진화 방안(2017년 12월 27일자)'에 따르면, 자본시장법 개정에 따라 신평사 손해배상책임이 강화됐다.

구체적으로 신평사가 적정한 평가방법론에 따른 신용평가를 실시하지 않거나, 신평사간 등급담합, 발행회사 등 신용평가 요청인의 등급쇼핑에 응하는 행위 등을 통해 손실 입은 투자자에 대한 손해배상책임을 부과한다는 내용이다.

◆ 경기부진에 '포워드루킹' 반영 비율 높아지며 등급하락 '속출'

부진한 경기전망 속 신용평가에서 '포워드루킹(Forward Looking)' 반영 폭이 예전보다 확대된 영향도 크다. 포워드루킹은 기업의 향후 실적 및 재무전망을 반영하는 것을 말한다.

또 다른 신평사 관계자는 "신평사가 포워드루킹을 내기 시작하면서 향후 전망을 반영하게 됐다"며 "문제는 전망치가 안 좋게 반영되면서 무더기 신용등급 '강등', '전망하향'이 속출했다"고 진단했다. 이어 "사실 요즘 향후 산업전망 좋을 것으로 관측되는 곳이 한 곳도 없지 않냐"고 반문했다.

한 신평사 애널리스트는 현실적인 고민을 토로했다.

그는 "포워드루킹이 틀리면, 등급조정 트리거(trigger)를 바꾸거나 전망치를 수정해야 되는데 이것보단 등급액션 바로 가는 경우가 많다"며 "트리거 및 포워드루킹 전망치를 수정하게 되면 그 이유를 리포트에 밝혀야 된다. 애널 입장에선 그것보단 등급 액션을 취하는 게 깔끔하다"고 설명했다.

해당 애널은 '포워드루킹' 또는 '등급트리거' 수정은 애널리스트 잘못을 인정하는 꼴이지만, 등급액션은 기업상황 악화로 분류된다고 설명했다. 전망치나 등급기준 수정은 시장에 불신을 주는 반면 기준에 따른 즉각적인 등급조정은 시장 신뢰를 높이는 쪽으로 작용한다고 그는 부연했다.

swiss2pac@newspim.com