[서울=뉴스핌] 배상희 기자 = 우량주(중국어로 牛股)는 안정적 수익을 창출할 수 있고, 미래 성장 가능성이 높은 기업의 주식을 의미한다. '저평가 우량주' 투자 모델은 성공적인 투자를 위한 지침서에 등장하는 기초적인 목록 중 하나다. 중국 증시 개미투자자들에게도 달콤한 수익을 가져다 줄 저평가 우량주 발굴은 최대 관심사이자 도전과제다.

중국 투자재무관리 데이터 제공업체 수쥐바오(數據寶)는 중국 증시 투자자들을 위해 A주(중국 본토 증시에 상장된 주식) 우량주 종목들의 8가지 특징을 분석해 소개했다.

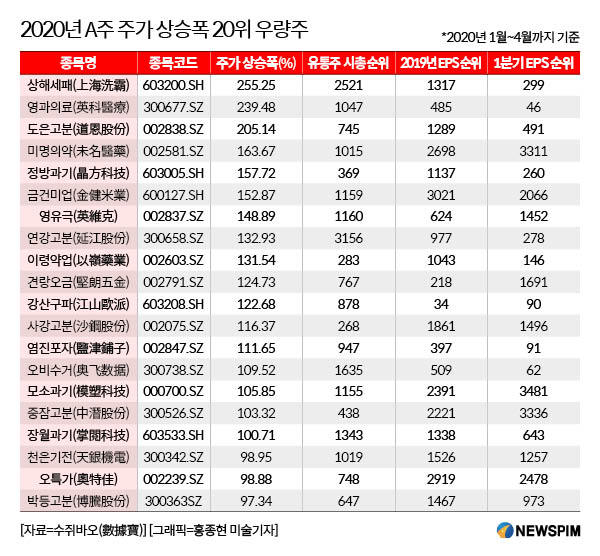

올해 들어 4월 말까지 높은 주가 상승폭과 수익성을 기록한 우량주 100대 종목을 선정하고, 이들 기업의 지난해 재무제표와 1분기 사업보고서의 11대 핵심 지표를 추출해 특징을 분석했다. 11대 핵심 지표에는 시가총액(이하 시총), 수익률, 배당률 등이 포함됐다.

1. "업종 선별이 절반의 성공" 우량주 배양지 '의약바이오'

우량주 발굴을 위해 가장 중요한 단계 중 하나가 투자 업종을 선별하는 것이다. 올해는 신종 코로나바이러스 감염증(코로나19)이라는 특수한 상황이 발생했던 만큼, 관련 수혜주인 의약바이오 섹터에서 가장 많은 우량주가 탄생했다.

업종별 비율을 살펴보면, A주 100대 우량주 중 의약바이오 종목은 22개로 22%를 차지했고, 이어 화공(10%), 전자(8%)의 순이었다. 22개의 의약바이오 종목 중 80%는 1분기 주당순이익(EPS) 또한 대폭 증가했다. EPS는 1주당 벌어들인 수익을 나타내는 지표로, 높을수록 투자가치가 높다는 의미로 해석할 수 있다.

100대 우량주 리스트에 포함된 종목들의 지난 4개월간 주가 상승폭을 살펴보면, 가장 높은 주가 상승폭을 기록한 종목은 화학 수처리 기술 연구개발 기업인 상해세패(上海洗霸 603200.SH)로 255.25%의 주가 상승률을 기록했다. 100대 우량주 종목 중 주가 상승률 순으로 가장 낮은 100위를 기록한 종목인 가스 공급 시스템 개발 업체 신천연기(新天然氣 603393.SH)의 주가 상승폭도 57.07%에 달했다. 즉, A주 100대 우량주 리스트에 포함된 종목의 주가는 지난 4개월간 최소 57% 이상 올랐다는 의미다.

2. "손바뀜과 주가의 상관성" 우량주, 주식회전율 빈도 높아

대다수 우량주는 상장주식회전율(손바뀜)의 빈도가 높게 나타난 것으로 나타났다. 손바뀜이 과도하게 많거나 적어도 문제가 될 수 있지만, 통상적으로 손바뀜이 많은 종목은 인기가 많은 종목으로 풀이된다. 손바뀜이 많다는 것은 그만큼 거래량이 많다는 뜻으로 해석될 수 있기 때문이다.

상장주식회전율 순위 100위의 종목 중 우량주는 18개로 18%를 차지했다. 회전율 500위 리스트에서 우량주는 49개로 49%를, 1000위 리스트 중에서는 71개로 71%를 차지했다. A주 100대 우량주 중 회전율 순위 3000위 밖으로 밀려난 종목은 2개에 불과했다. 또, 회전율 하위 100위 종목 중 4개 종목의 주가만 상승했고, 나머지 96%는 모두 하락했다.

3. "중간급 시총, 우량주로의 성장가능성 높아"

시총은 중간 수준일수록 우량주로 성장할 기회 큰 것으로 조사됐다.

A주 100대 우량주 중 유통주(시장에서 자유롭게 거래되는 법인의 주식) 시총 최상위권인 100위 안에 드는 우량주는 단 3개에 불과했고, 500위 안에 드는 종목은 26개, 500~1000위 안에 드는 종목은 20개였다. 가장 많은 32개 종목은 1000~2000위 안에 드는 것으로 나타났다. 즉, 100대 우량주 중 종목 중 80% 정도는 시총 중간 수준인 500~2000위 안에 포함된다는 의미다.

결론적으로 시총은 일정 수준에서 시장의 선호도를 반영하지만, 과도하게 높은 시장 지명도와 시총을 자랑하는 종목과 반대로 시총이 낮은 종목의 경우 우량주의 비중은 낮은 것으로 나타났다.

4. "기관투자자 주식 보유율과 우량주 상관성 크지 않아"

A주 100대 우량주 종목의 주식 보유 비율을 살펴본 결과, 모두 주식투자자에 기관이 포함돼 있는 것으로 나타났다.

다만, 기관투자자의 주식 보유 비율은 최저 1%에서 최고 88%까지 종목별로 큰 차이가 났다. 평균적으로 A주 100대 우량주에서 기관투자자의 주식 보유 비율은 28.71% 정도였다. 28.71%의 주식 보유 비율은 낮지 않은 수준이나, 전체 A주 종목의 기관투자자 주식 보유 비율과 비교하면 낮은 편이다.

전체 A주 종목 중, 기관투자자 주식 보유 비율 순위 100위 안에 든 종목을 살펴보면, 모두 주식 보유 비율이 80%를 넘어섰다. 그 중 18개 종목은 지난 4개월 간 주가가 상승했고, 82개 종목의 주가는 하락했다. 또 주가가 상승한 18개 종목 중에서 단 3개 종목만이 A주 우량주 100위에 이름을 올렸다. 다시 말해, 기관투자자의 주식 보유 비율과 우량주로의 성장가능성은 크게 상관성이 없다는 의미로 풀이된다.

5. "실적, 기본적인 투자방향 기준" 폭발적 주가 상승의 기폭제

실적은 투자자들이 기업의 미래 성장 가치를 판단할 수 있는 초보적 지표로 활용되다. 특히, 올해처럼 시장 환경이 불안정할 경우 단기 실적은 투자자들의 투자 방향 결정에 있어, 가장 기본적이면서 확실한 기준점이 될 수 있다.

상장사 실적 평가의 주요 지표로 활용되는 주당수이익(EPS)의 지난해 수치를 살펴본 결과, EPS 순위 100위 안에 든 우량주는 5개에 불과했고, 80% 정도의 우량주는 500~2500위에 속한 것으로 나타났다.

다만, 올해 1분기 EPS 수치를 검토한 결과, 100대 우량주 중 70%의 EPS 수치가 지난해에 비해 대폭 성장한 것으로 드러났다. 올해 1분기 실적 호전은 주가 상승을 견인하는 강한 모티브가 됐다.

올해 1분기 실적 순위가 하락했음에도 100대 우량주로 꼽힌 종목의 경우 주요 사업 모델 전환, 구조 조정, 다각화 경영, 기술 개발 등 투자자들의 관심을 끌만한 재료가 등장했고, 이는 폭발적인 주가 상승을 이끌어냈다.

6. "자금조달 역량, 주가에 큰 영향 미치지 않아"

상장 기업의 자금조달 거래량은 시장이 주시하는 투자 포인트 중 하나다. 자금조달 거래량은 회사의 브랜드가치, 성장가능성에 대한 투자자들의 신뢰도를 대변할 수 있기 때문이다.

다만, A주 100대 우량주를 분석해본 결과, 자금조달 거래량이 주가에 미치는 영향은 매우 제한적인 것으로 나타났다.

A주 100대 우량주 중 55개의 종목은 자금조달 잔액 규모가 0이었고, 나머지 45개 종목의 경우 자금조달 잔액이 전체 유통주 시총에서 차지하는 비중은 0.33~12.39% 정도에 불과했다. 다시 말해, 자금조달 규모가 많다고 해서 우량주로으로 성장할 가능성이 크다는 의미로 해석하기는 무리가 있다는 설명이다.

7. "배당과 우량주 상관성 적어" 우량주 배당수익률 1% 미만

주식배당률은 그 비중이 높을수록 돌려받을 수 있는 이익이 늘어나는 만큼, 투자자들에게는 매우 중요한 투자 지표로 여겨진다. 특히, 요즘 같은 저금리 시대에 배당률이 높은 주식은 투자자들에게 더욱 각광을 받고 있다.

하지만, A주 100대 우량주를 분석해본 결과 17개 종목은 배당을 실시하지 않았고, 나머지 83개 종목은 배당을 예고했으나 배당액이 크지 않았다. 83개 종목 중 절반 이상은 1주당 0.1위안 이하의 배당액을 지급하기로 결정했다. 주당 배당액을 0.3위안 이상으로 책정한 종목은 단 3개에 불과했다. 1~4월 평균 주가에 비교할 때, 전체 배당수익률(주식가격 대비 1주당 배당금의 비율)은 1%에도 못 미치는 것으로 나타났다.

8. "경영진 지분 보유율, 우량주 선별의 중요한 기준"

A주 100대 우량주 중 기업 경영진이 지분을 보유하고 있는 종목은 78개였으며, 반대로 22개의 우량주는 경영진이 지분을 보유하지 않은 것으로 조사됐다. 평균적으로 경영진이 보유한 주식 비율은 20~50% 사이였다. 12개 종목은 경영진이 25% 이상의 지분을 보유하고 있는 것으로 나타났다.

올해 4월까지 주식 하락폭 상위 100위 안에 든 종목 중 34개 종목은 경영층의 지분 보유분이 없었고, 50개 종목의 경우 경영진의 지분 보유 비율은 5% 미만이었다. 다시 말해, 경영진의 보유 지분 비율과 주가 추이에는 뚜렷한 상관성이 있다는 의미로 풀이된다.

pxx17@newspim.com