DHK 통매각 불발시 분리 매각 가능성도...요기요·푸드라이더 대상

[서울=뉴스핌] 남라다 기자 = 배달의 민족을 인수한 독일배달 애플리케이션(앱) 업체인 딜리버리 히어로(DH)가 요기요 운영사인 딜리버리히어로코리아(DHK) 매각 대상자 물색에 나서고 있다. 다만 매각 가격이 2조원대로 높은 데다 인수 마감기한도 6개월로 짧아 난항을 겪을 것이란 분위기가 지배적이다.

DH 측은 통매각을 우선적으로 고려하고 있지만 불발되면 '분리 매각' 가능성도 열어두고 검토 중이다.

◆DH, 요기요 매각 채비...카카오·쿠팡·美 도어대시, 유력 후보군 거론

19일 금융투자 및 유통 업계에 따르면 DH는 최근 DHK 매각 협상 대상자 물색을 위한 접촉을 시도하고 있다.

거론되는 업체는 SK·네이버·카카오 등 IT 기업에 이어 롯데·신세계·CJ 등 유통 대기업군이다. DH가 공정거래위원회의 최종 의결서 도착하기 전부터 매물 협상자를 찾아 나선 것으로 풀이된다.

공정위가 정한 매각 기한이 짧기 때문이다. 공정위는 '배달의 민족'(배민) 운영사인 우아한 형제들을 인수하기 위해선 "요기요 운영사인 'DHK' 지분 100%를 매각하라"는 명령을 내렸는데, 그 매각 기한을 시정명령이 내려진 시점부터 6개월로 제한했다. 불가피한 사정이 인정되는 경우에는 6개월 연장할 수 있게 했다. 최장 1년 안에 DHK를 팔아야 하는 셈이다.

문제는 매각 가격이 만만치 않다는 점이다. 현재 DH 측은 DHK 매각 희망가로 2조원을 제시한 것으로 알려졌다.

매각에 참전할 가능성이 큰 후보군으로는 식당 예약과 배달 서비스 확대에 나선 네이버와 카카오를 비롯해 배달앱 후발주자인 쿠팡, 미국 배달앱 사업자인 도어대시 등이 거론된다.

IB업계는 네이버가 DH 측으로부터 제안을 받은 것으로 보고 있다. 네이버 측은 인수가액이 1조원 이하면 검토해 볼 수 있다는 의사를 전달한 것으로 알려졌다. 네이버가 DHK 인수에 걸림돌이 있다는 의견도 나온다. 네이버가 배민 투자 시 동종업계 진출제한 조항을 별도로 둬 고심하고 있는 것으로 전해진다. 네이버는 2017년 당시 350억원을 배민에 투자했다. 네이버는 현재 배민 지분 4.7%를 보유하고 있다.

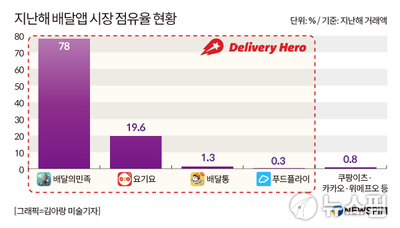

카카오와 쿠팡이츠가 참전할 가능성이 가장 높은 업체로 분류된다. 카카오와 쿠팡은 자체 서비스나 앱을 운영 중이다. 카카오는 '주문하기 서비스'를 통해 쿠팡은 쿠팡이츠를 배달앱 시장에 뒤늦게 뛰어들었다. 쿠팡이츠·카카오·위메프오 등 후발주자의 배달앱 시장 점유율은 2019년 거래액 기준으로 0.8%에 그친다.

이들 업체가 요기요를 사들인다면 단숨에 점유율 2위 사업자로 등극하게 된다. 배민이 거래액 기준으로 78%, 요기요가 19.6%를 차지한다. 이 두 사업자의 점유율만 합쳐도 90%에 달한다. 요기요는 해당 업체들에게 매력적인 투자처일 수밖에 없다는 것이 업계의 공통된 견해다.

다만 쿠팡은 나스닥 상장 성공이 인수 참여 여부를 좌우할 것으로 예상된다. 현재 자금 여력이 없는 쿠팡이 나스닥 상장을 통해 새로운 투자처를 확보해야만 자금을 수혈할 수 있기 때문이다.

미국 배달앱 1위 사업자인 미국 도어대시가 최근 유력한 매수 후보로 급부상하고 있다. 한국 배달 시장은 전세계적으로 4위 규모로 성장했다. 도어대시가 덩치를 키운 방식도 인수합병(M&A)라는 점도 유력한 후보군으로 거론되는 이유다. 업계 2위였던 도어대시는 2019년 경쟁사인 3위였던 캐비어를 인수하면서 1위 사업자로 올라섰다.

최근 기업공개(IPO)에 성공한 도어대시의 투자 여력도 충분하다. 도어대시가 IPO 이후 조달한 자금 규모는 20억 달러(한화 2조2070억원) 이상으로 전해진다. 다만 시장 성장성 측면에서 볼 때 이미 배민이 시장을 장악하고 있는 만큼 수조원 베팅에 나서기는 쉽지 않을 것이라는 예측도 나온다.

업계 관계자는 "매각 기한이 짧고 매각가격이 2조원으로 세다"며 "국내 유통기업들은 현재 2조원의 자금력을 갖추고 있는 곳이 없고 네이버는 물류도 CJ와 제휴를 통해 해결한 점을 고려하면 배달앱 업체를 직접 인수하지는 않을 가능성이 크다"고 했다.

다른 관계자는 "그나마 카카오와 도어대시가 유력하지만 이미 국내 배달앱 시장은 배민이 수년째 점유율의 3분의 2를 차지할 정도로 독과점 형태를 띠고 있고 높은 몸값도 투자 매력도를 떨어뜨리는 요인이어서 통매각에 난항이 예상된다"며 "이렇게 되면 통매각보다는 인수가액이 낮아지는 분리 매각 가능성이 커 보인다다"고 말했다.

◆DHK 통매각 불발시 분리 매각 가능성도...요기요·푸드라이더 대상

DH 측은 우선적으로 통매각을 시도한다는 방침이다. 통매각을 해야 유리한 조건으로 매각을 할 수 있다는 판단에서다.

업계에서는 통매각할 경우 막상 인수전에 참여할 원매자가 많지 않을 것이란 반응이 우세하다. 2019년 요기요 매출은 2000억원, 영업적자는 700억원가량이다. 순수익이 그리 크지 않다는 점이 부정적 요소로 꼽힌다. 쿠팡이츠와 위메프오, 카카오 등 후발주자들과의 경쟁이 치열해진 점도 투자 매력도를 떨어뜨리는 단점이다. 인수자금 2조원 외에도 자금이 더 필요하기 때문이다. 후발주자들과 경쟁하기 위해선 인수 후 수천억원의 투자가 이뤄져야 한다는 것이 업계의 주장이다.

회사 측은 원하는 매수자가 나오지 않을 경우 차선책으로 '분리 매각' 카드를 꺼낼 수 있다는 뜻을 내비쳤다.

DHK가 운영하는 회사는 ▲요기요 ▲공유주방 '셰플리' ▲자체 배달 서비스인 '요기요 플러스'와 '요기요 익스프레스'를 운영하는 '푸드플라이' ▲배달 대행사 '바로고' 보유 지분 27% 등이다.

분리 매각할 경우 일단 요기요 인수가액이 낮아지는 것은 장점이 있다. 이렇게 되면 인수를 희망하는 업체들이 늘면서 매각 흥행에도 긍정적으로 작용하고 공정위가 제시한 기한에도 맞출 가능성이 커 보인다.

DHK 관계자는 "저희 회사가치를 떨어뜨릴 수 있기 때문에 우선적으로 통매각을 고려하고 있다"며 "DH 판단에 따라서 분리 매각 가능성도 열려 있다. 향후 공정위 의결서가 오면 매각 방식이 결정될 것"이라고 설명했다.

nrd8120@newspim.com