디지털 전환 등 사업 경쟁력 강화에 집중투자

농협은행 순이익 절반 가량 중앙회 배당 지출

과도한 자본유출 지적에도 "조합원에 이익 환원"

[서울=뉴스핌] 정광연 기자 = NH농협은행이 3년만에 대규모 유상증자를 통해 경쟁력 강화에 나선다. 강태영 행장이 추진중인 '디지털 전환' 등을 필두로 기업영업 강화 및 비이자이익 확대 등에 집중 투자할 것으로 보인다. 다만 매년 농협은행 순이익의 절반 가량이 농협중앙회 배당금으로 유출되고 있어 경쟁력 강화를 위해서는 과도한 자본유출 구조부터 해소해야 한다는 지적도 적지 않다.

26일 NH농협은행에 따르면 4000억원 규모(784만3137주, 주당 5만1000원)의 유상증자는 전액 농협금융지주에 배정되는 주주배정증자로 다음달 9일 자금 납입이 완료돼 신주가 배정될 예정이다. 농협은행 유증은 지난 2022년 2월 1조2000억원 규모 이후 3년만이다.

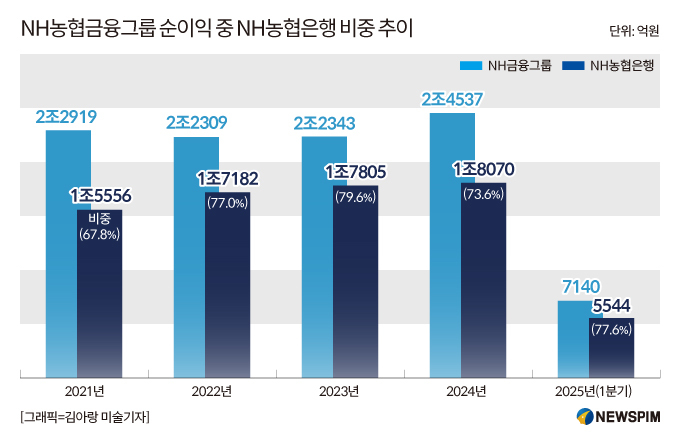

농협금융은 은행 비중이 상당히 높다. 1분기 농협은행 순이익은 5544억원으로 농협금융그룹 순이익 7140억원 중 77.6%를 차지했다. 최근 연간실적에서도 2021년 67.8%, 2022년 77%에 이어 2023년에는 80%까지 육박했다. 비은행 비중을 42%까지 끌어올린 KB금융과는 확연히 비교되는 대목이다.

하지만 비은행 강화에 선뜻 나서기도 쉽지 않은 상황이다. 주력 계열사인 농협손해보험과 NH투자증권은 1분기 순이익이 각각 전년대비 65.9%, 6.6% 감소하는 등 실적이 둔화했다. 우리금융그룹처럼 외부 인수합병(M&A)을 추진하기에도 마땅한 매물이 없다는 평가다. 결국 주력 계열사인 은행에 집중할 수밖에 없는 이유다.

농협은행의 1분기 순이익은 전년동기 대비 31.5% 급증했다. 다만 이는 지난해 홍콩ELS 관련 충당부채 등 영업외비용 3022억원이 해소된 결과로 가장 주요한 수익원인 이자이익은 오히려 6% 감소했다. 기준금리 인하 등으로 지속적인 이자수익 감소가 예정된 상황을 감안하면 비이자이익을 늘릴 수 있는 방안을 모색해야 하는 상황이다.

농협은행의 승부수는 '디지털'이다. 그룹 내 디지털 전문가로 꼽히는 강태영 행장이 올해초 취임하면서 더욱 주목받고 있는 분야다. 이르면 하반기부터 기업금융 전용 비대면 플랫폼을 공개할 예정이다. 오프라인 중심의 기업금융 시장에서 비대면의 편의성을 앞세워 경쟁력을 확보한다는 전략이다.

오는 7월에는 농협은행 본점에 고액 자산가들을 위한 라운지를 개소하는 등 자산관리(WM) 사업 강화도 준비중이다. 전통적인 이자수익이 아닌 수수료 수익을 늘릴 수 있는 방안으로 퇴직연금과 연동시 새로운 돌파구가 될 수 있다는 기대감이 크다. 4000억원의 유증 자금 중 대부분이 해당 사업에 투입될 것으로 보인다.

반면, 농협은행 순이익의 상당 부분이 중앙회 자금으로 유출되는 상황에서 유증을 통한 자금확보는 미봉책에 불과하다는 지적도 적지 않다. 신규 수익 확대에 성공하더라도 그 수익의 대부분이 또다시 중앙회로 넘어가는 구조적 문제점부터 해결해야 한다는 주장이다.

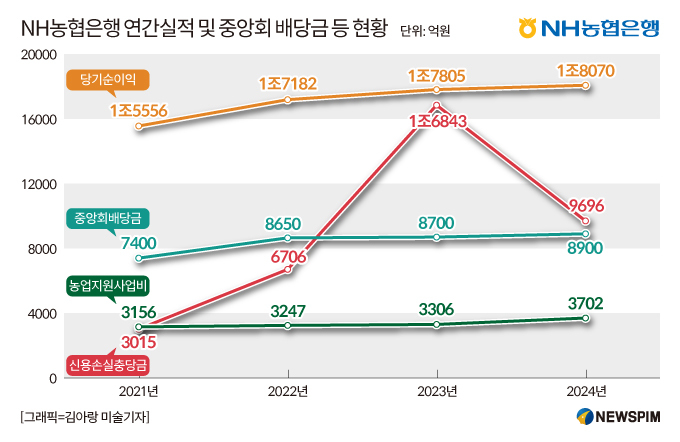

실제로 농협은행은 지난해 1조8070억원의 순이익 중 절반에 육박하는 8900억원을 농협중앙회 결산 배당금으로 지급했다. 지난해 뿐 아니라 2021년 7400억원, 2022년 8650억원, 2023년 8700억원 등 최근 4년간 중앙회로 유입된 배당금은 총 3조300억원에 달한다. 같은 기간 농협은행 누적 순이익 6조86000억원의 48%에 달하는 규모다.

과도한 배당규모는 금감원이 올해 초 농협금융 정기검사 결과에서 "중장기 자본관리계획 없이 매년 대주주(중앙회)에 거액을 배당해 자체 위기대응능력이 약화됐다"고 지적할 정보로 심각한 사안이다. 자금이 유출되며 정작 농협은행 경쟁력 강화를 위한 재원은 부족하다는 지적도 적지 않다.

시중은행 관계자는 "주주재정증자라는 건 결국 농협지주가 배당금 등 은행이 지급한 재원으로 은행 신주를 사서 자금을 지원한다는 것"이라며 "은행이 번 돈이 돌고도는 모양새다. 이럴꺼면 은행 유출 자금을 줄여서 사업력 강화 등에 재투자하는 게 합리적"이라고 언급했다.

이에 농협은행측은 "이번 유증은 단순기본자본비율과 BIS총자본비율 상승 및 사업경쟁력 강화 등이 목적"이라며 "범농협 수익센터로서의 역할을 강화하겠다"고 밝혔다.

peterbreak22@newspim.com