우리나라 경제가 저성장·저금리의 패러다임으로 바뀌면서 자산관리에서도 글로벌화가 중요해졌습니다. 뉴스핌은 이런 추세에 맞춰 글로벌 자산관리(GAM: Global Asset Management)에 필요한 전략과 정보를 제공합니다. 단편적 정보의 한계를 벗어나 보다 체계적인 관리를 위해 국내 유수 금융기관들의 단기(1~3개월), 중기(3개월~1년), 장기(1년이상) 글로벌 포트폴리오 전략을 종합해 매월 [뉴스핌GAM]으로 독자 여러분을 찾아갑니다. [편집자 註]

[뉴스핌=김동호 기자] 더운 여름이 가고 어느덧 첫 눈이 내렸다. 12월을 맞은 투자자들의 마음은 급하기만 하다. 올 한해 인상적인 상승 랠리를 보여준 글로벌 증시가 내년에도 상승세를 이어갈 수 있을지에 투자자들의 관심이 집중되고 있다.

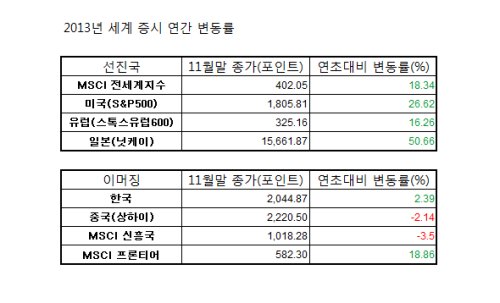

올해 MSCI 전세계지수는 18.3%(지난 11월말 기준) 가량 올랐다. 같은 기간 미국과 유럽 증시가 20% 내외의 상승세를 보였으며 일본 증시는 50% 이상 폭등했다.

주요 선진국들이 글로벌 금융위기의 여파에서 벗어나 경기회복세를 보이자 각국 증시도 견조한 상승세를 나타냈다. 특히 일본은 아베노믹스와 엔화 약세에 기반해 강력한 상승 흐름을 이어갔다.

반면 신흥국과 중국 증시는 연초 대비 2~3% 가량 하락하며 제자리 걸음 중이다. 미국 연방준비제도의 양적완화 축소 우려로 글로벌 투자자본이 유출되며 한때 급락하기도 했던 신흥국 증시는 겨우 안정세를 찾은 상태다. 중국 역시 경기둔화 우려로 연일 하락세를 보였으나 최근 바닥을 다지고 돌아서는 모습이다.

올 한해 상승 랠리를 이어온 선진국 증시가 내년에도 추가 상승을 지속할 수 있을 것인지, 혹은 올해 부진했던 중국을 비롯한 신흥국 증시가 달라진 모습을 보여줄 지에 이목이 집중되고 있다.

◆ 미국 증시, 내년에도 달린다

우선 다수의 글로벌 투자은행(IB)들은 미국 증시의 추가적인 상승 랠리 가능성을 높게 보는 분위기다.

11월까지 사상 최고치를 경신하던 미국 증시가 이달 들어 다소 주춤하는 모습을 보이고 있으나 최근 경기 회복세를 감안할 때 미 증시의 랠리는 더 지속될 것이란 관측이다. 실제로 모간스탠리와 뱅크오브아메리카-메릴린치, 크레딧스위스(CS), UBS, 씨티그룹 등 주요 IB들은 미국의 S&P500지수가 내년에도 상당한 수준의 상승세를 이어갈 것으로 전망했다.

먼저 모간스탠리는 내년 S&P500지수가 2014포인트까지 오를 것으로 예상했다. 이는 앞서 예상했던 목표치인 1840포인트 보다 10% 가량 상향 조정된 수치다. 지난 11월말 기준 S&P500지수는 1805.81포인트.

모간스탠리의 아담 파커 선임 투자전략가는 "내년 S&P500지수가 2014포인트까지 오를 것"이라며 "기업들의 실적 개선과 이에 따른 더 많은 배당 가능성, 글로벌 경제성장률 개선 등이 증시 상승의 촉매가 될 것"이라고 전망했다.

그는 또한 "연방준비제도가 자산매입 프로그램의 규모를 축소하는 '테이퍼링'과 기준금리를 인상하는 '긴축'을 구분할 것이란 믿음과 함께 실적 약세를 예상하기 어렵다"며 이를 감안한 주가 밸류에이션이 계속 확대될 것으로 내다봤다.

뱅크오브아메리카(BofA)-메릴린치 역시 미국 증시에 대한 긍정적 전망을 내놨다. BofA는 내년 S&P500에 대한 투자수익률이 18%에 달할 것으로 내다봤다. BofA의 사비타 수브라마니안 투자전략가는 "여전히 투자자들의 주식 보유 비중은 매우 적은 상황"이라며 내년에는 2% 수준의 배당수익을 포함해 18% 가량 수익을 올릴 수 있을 것이라고 말했다.

CS 역시 내년 S&P500지수의 전망치를 기존 1900포인트에서 1960포인트로 상향 조정했다. 현재 수준 대비 9% 가량 상승 여력이 남아있는 상황. 다만 CS는 주식에 대한 비중확대 의견을 유지하면서도 미국 증시에 대해서는 비중축소 의견을 내놨다. 글로벌 성장률이 가속화할 때 월가의 수익률은 상대적으로 낮은 수준을 보일 것이란 설명이다.

CS측은 "양적완화 정책으로 인해 저렴한 자산이 없지만 주식은 상대적으로 지속적인 매력을 보일 것"이라며 "상대적인 포지션과 과잉 유동성, 그리고 기업들의 실적 전망이 안정적이라는 점 등이 증시를 떠받칠 것"이라고 예상했다.

이 외에도 UBS와 로열뱅크오브캐나다(RBC)는 S&P지수가 1950포인트까지 오를 것으로 내다봤다. 바클레이즈와 씨티그룹, 골드만삭스 등은 1900포인트, 도이체방크는 이보다 낮은 1850포인트를 예상했다.

◆ 미국은 그만, 유럽·일본·신흥시장에 눈 돌려라

반면 올해 사상 최고치를 경신한 미국 증시 보다는 유럽과 일본, 신흥시장 등 미국 이외 시장의 수익률이 내년에는 더 좋을 것이란 주장도 제기되고 있다.

올해 미국 증시가 전 세계 주요 증시 중에서 상대적으로 주가 상승률이 높았던 데다 연방준비제도(Fed)의 양적완화 축소가 늦어도 내년 3월에는 시작할 것이라는 예상에 따라 포트폴리오 재조정을 통해 이를 대비해야 한다는 분석이다. 특히 미국의 경우 올해 급등세를 기록한 데 따른 부담이 있지만 유럽 및 신흥국들은 그렇지 않다는 평가다.

캠브리아 인베스트먼트 매니지먼트의 미베인 파버 수석투자전략가는 "경기변동성을 배제하고 장기이익성장률 평균을 비교할 경우 미국 증시는 신흥시장에 비해 57%, 유럽에 비해서는 67% 각각 더 높게 평가돼 있다"며 이를 감안하면 확실히 미국의 상승 여지가 적다고 설명했다.

실제로 올해 미국의 S&P500지수가 26.6% 가량 상승하는 동안 유럽 증시는 16.3% 올라 상대적으로 부담이 적은 상황이다. 또한 신흥국 증시를 대표하는 MSCI신흥국 지수는 이 기간 오히려 3.5% 가량 밀렸다.

유럽 증시는 최근 저점에서 회복세로 돌아서면서 상승세를 보이고 있어 이러한 상승 랠리는 내년에도 이어질 것이란 전망이다. BofA는 유럽 상장기업들의 내년 이익성장률이 15% 수준에 그친다해도 주가수익비율(PER)면에서 미국 기업들에 비해 저평가됐기 때문에 미국 증시보다 상승률이 더 커질 수 있다고 진단했다.

골드만삭스 역시 미국 증시에 대한 투자 비중을 축소할 것을 권하며, 내년에 유망한 투자처로 유럽과 일본 증시를 추천했다. 골드만삭스는 유럽과 일본 증시에 대한 투자의견을 '비중확대'로 제시하며 이들 증시가 내년에 각각 12%, 16% 가량 상승할 것으로 내다봤다. 골드만삭스는 일본의 토픽스지수가 1450포인트, 범유럽 주가지수인 스톡스유럽600지수는 360포인트까지 오를 것으로 예상했다.

골드만삭스는 유럽의 경우는 미상환 부채 리스크가 잠재돼 있지만 이로 인한 위험은 줄어드는 추세이고, 유럽의 경제 성장세 역시 회복될 것으로 보여 기업들의 순익 전망도 긍정적이라고 평가했다. 또한 일본은 아베노믹스의 성장 개혁이 지속적인 진전을 보일 것으로 기대되고, 리플레이션 상황이 기업들의 수익을 뒷받침 할 것이라고 전망했다.

CS 역시 미국 증시에 대한 비중축소 의견을 제시한 반면 유럽과 일본 증시에 대해서는 투자비중 확대를 추천했다. CS는 연준이 내년 1월경 양적완화 축소를 시행할 것으로 보이는 반면 유럽중앙은행(ECB)과 일본은행(BOJ)는 부양책을 더욱 확대할 것으로 보인다고 설명했다. 또한 이로 인해 예상되는 미국의 달러 강세는 미국 기업들의 실적에 부담으로 작용할 것이란 관측이다.

◆ 12월 연준 회의, 지켜봐야...테이퍼링 여부 '촉각'

한편 증시 전문가들은 여전히 이달 17~18일 이틀 간 예정된 연준의 정책회의를 지켜봐야 한다는 입장이다. 올해 글로벌 금융시장의 가장 큰 관심사였던 연준의 테이퍼링(단계적 양적완화 축소) 실시 시기를 모르고 선 내년 증시의 구체적 향방을 가늠하기 힘들다는 지적이다.

다수의 전문가들은 내년 초 테이퍼링 실시를 예상하고 있으나, 일각에선 올해 말 실시 가능성도 간과할 수 없다는 관측을 내놓고 있다. 특히 연준의 테이퍼링 실시는 글로벌 증시의 급등락을 초래할 수 있는 중요한 이벤트로 투자자들의 관심이 쏠릴 수 밖에 없는 이슈다.

JP모간의 토마스 리 투자전략가는 "연준의 테이퍼링에도 주가가 별다른 반응을 보이지 않을 것이라는 관측과 함께 20% 가량 주가가 급락할 것이라는 예상이 엇갈리고 있다”며 “중요한 것은 시장 심리가 아니라 매크로 경제와 정책의 전개 상황”이라고 지적했다.

그는 내년 지수 목표치를 확정하지 않으며 현재 시장의 불확실성이 적지 않은 가운데 연준의 테이퍼링 실시 여부가 가장 커다란 변수가 될 것이라고 주장했다.

하지만 다수의 전문가들은 최근 실업률 개선 등에도 불구하고 연말 유동성 부족과 연방정부의 예산안 대치 상황 재개 등을 우려해 연준이 12월이 아닌 내년 3월경에나 테이퍼링을 시작할 수 있을 것이라고 전망했다.

RBS의 미셸 지라드 수석 이코노미스트는 "연말을 맞아 상대적으로 기업들의 현금이 부족한 상황과 홀리데이 쇼핑시즌의 매출 불확실성, 다가올 1월 연방예산안을 둘러싼 극한대치 가능성 등을 감안할 때 연준이 12월에 테이퍼링 실시를 결정하기 힘들 것"이라고 진단했다.

그는 이어 "1월 역시 연초인 데다 연준 의장의 교체로 정신이 없을 것이기 때문에 테이퍼링 실시 가능성도 낮다"며 "(아마도) 3월에 테이퍼링이 시작될 가능성이 가장 크다"고 예상했다.

현재 연준을 이끌고 있는 벤 버냉키 의장은 내년 1월 말 임기를 마치며, 그 뒤를 이어 대표적 '비둘기파'로 알려진 자넷 옐런 연준 부의장이 의장 자리에 오를 예정이다.

[뉴스핌 Newspim] 김동호 기자 (goodhk@newspim.com)