[뉴스핌=추연숙 기자] 우여곡절 끝에 삼성물산과 제일모직의 합병이 성사됐다. 삼성물산은 17일 각각 임시주주총회를 열고 70%에 가까운 예상보다 높은 찬성률로 합병안을 통과시켰다.

삼성물산 지분 7.12%를 보유한 미국계 헤지펀드 엘리엇 매니지먼트가 지난 한달 반, 합병비율 재조정을 요구하며 공세에 나섰지만 결국 이날 합병안이 가결되며 삼성그룹은 애초 계획대로 양사의 통합을 성사시켰다.

삼성물산은 17일 서초구 양재동 aT센터 5층 대회의실에서 임시주주총회를 열어 제1호 의안인 제일모직과의 합병계약서 승인의 건을 찬성률 69.53%로 승인했다. 의결권 있는 주식의 주총 참석률은 83.57%다.

삼성합병이 통과되기 위해 필요한 찬성표는 55.71%였지만, 삼성은 이를 훨씬 상회하는 70%에 가까운 우호지분을 끌어모으는 데 성공했다. 합병기일은 오는 9월 1일이다. 제일모직이 삼성물산을 흡수합병하는 형태지만 합병법인의 사명은 그룹의 창업정신을 계승하는 차원에서 삼성물산을 사용한다.

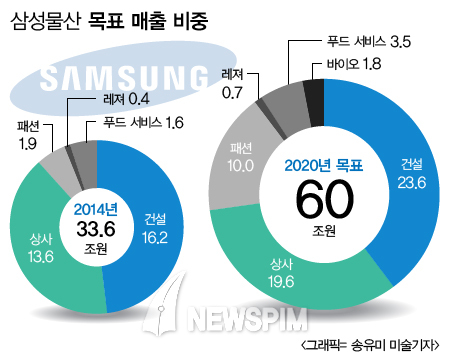

이로써 매출 34조원의 거대 공룡기업이 탄생하게 됐다. 양사는 2020년 매출 60조원의 기업으로 육성한다는 계획이다.

◆ 우여곡절 끝에 합병 성사…먹거리부터 패션, 건설, 상사 등 모두 품에

삼성물산은 삼성그룹의 모태기업으로 1938년 설립된 이후 1975년 ′종합상사 1호′로 지정돼 해외영업을 주도해 왔다. 1995년 삼성건설 합병 후에는 건설과 상사부문으로 나뉘어 전세계 50여개국에서 활발히 사업을 전개하고 있다.

또 제일모직은 1963년 설립돼 부동산 및 테마파크 사업을 시작으로 건설, 식음서비스로 사업영역을 확장해 왔다. 2013년에는 구(舊) 제일모직으로부터 패션사업을 인수하고 2014년말에는 기업 상장을 단행했다.

양사는 2011년 삼성의 바이오사업 출범에 함께 참여했다. 지난해에는 레이크사이드 골프장을 공동 인수하는 등 돈독한 협력관계를 유지해왔다.

제일모직은 지난해 말 유가증권시장 상장 후 글로벌 기업으로 도약하기 위해 건설, 패션 등 사업별 시장 확대를 적극 추진하는 과정에서 핵심사업 경쟁력과 해외영업 인프라를 강화할 수 있는 방안을 모색해 왔다.

건설과 상사부문에서 글로벌 경험이 풍부한 삼성물산은 글로벌 경제의 저성장, 경쟁 심화 등으로 인한 사업 정체에서 벗어나고 새로운 성장동력 발굴을 위한 사업 다각화 방안을 검토해 왔다.

양사는 이번 합병을 통해 패션, 식음, 건설, 레저, 바이오 등 인류의 삶 전반에 걸쳐 프리미엄 서비스를 제공하는 글로벌 ′의식주휴(衣食住休) 및 바이오′ 선도기업으로 성장할 수 있는 기반을 마련했다.

◆ 바이오 사업 최대주주로 그룹 미래성장 주도

이번 합병 결정으로 삼성의 바이오 사업이 미래 성장동력으로 탄력을 받을 전망이다. 바이오 사업은 이재용 삼성전자 부회장이 미래 성장을 위해 각별한 관심을 갖고 있는 사업이다.

삼성 바이오 사업의 두 축은 삼성바이오로직스와 삼성바이오에피스다.

삼성바이오로직스는 바이오 의약품 위탁생산(CMO, Contract Manufacturing Organization)을, 삼성바이오에피스는 바이오시밀러 제품 개발 및 판매를 전문으로 하는 회사다.

바이오에피스가 개발한 바이오시밀러 제품을 바이오로직스가 생산하는 사업 구조를 갖고 있다. 바이오로직스는 바이오에피스 지분을 90.3% 확보하고 있다.

삼성바이오로직스는 제일모직 45.65%, 삼성물산 5.75%, 삼성전자 45.65% 등 삼성 계열사들이 지분을 각각 보유하고 있다. 이번 합병으로 출범하는 뉴 새 삼성물산이 지분 51.4%를 가진다.

삼성은 삼성바이오에피스를 내년 상반기 미국 나스닥 시장에 상장시킨다는 계획이다.

이달 1일 송도 바이오캠퍼스에서 열린 기업설명회에서 고한승 대표이사는 "내년 상반기 중 삼성바이오에피스의 미국 나스닥 상장이 가능할 것"이라며 "이는 삼성바이오에피스 주주의 미래가치 제고에도 큰 도움이 되는 일"이라고 강조했다.

또 "미국 나스닥 역사상 헬스케어 분야에서 가장 큰 기업공개(IPO)가 될 것"이라고 말했다.

◆ 통합 삼성물산 완성으로 3세 승계구도 '뚜렷'

통합 삼성물산의 삼성 오너 일가의 지분구조가 어떻게 바뀔지에 관심이 쏠린다. 합병법인 출범과 함께 삼성물산 주식 1주가 제일모직 주식 0.35주로 전환되면서 이 부회장을 비롯한 오너 일가의 지분구조도 변화가 생긴다.

통합 삼성물산이 출범하면 최대주주는 이재용 부회장이 된다. 이 부회장은 현재 제일모직의 최대주주(23.2%)다. 합병 이후에는 통합 삼성물산 지분의 16.5%를 갖게 돼 지분은 줄어들지만, 최대주주 자리는 그대로 이어간다.

통합 삼성물산에 대한 이 부회장과 두 자매의 지분은 줄어든다. 통합 삼성물산에서 이건희 회장의 지분은 2.9%, 이부진 호텔신라 사장과 이서현 제일모직 패션담당 사장의 지분은 각각 5.5%, 5.5%가 된다. 두 자매의 합병법인에 대한 지분은 남은 승계과정과 관련돼 관심을 끌 전망이다.

합병으로 이재용 삼성전자 부회장으로의 후계 승계구도는 뚜렷해졌다. 오너 일가의 지분은 줄어들지만, 삼성전자에 대한 이 부회장의 지배력이 더 커지기 때문이다. 이 부회장은 현재 삼성전자 지분을 0.57%만 갖고 있다. 하지만 제일모직이 삼성물산을 흡수함에 따라 삼성물산이 갖고 있는 삼성전자 지분(3.51%)에 대해 영향력을 행사할 수 있게 됐다.

이 부회장이 그룹 내 비전자계열까지 아우르는 리더십의 그림도 완성됐다. 합병법인에는 건설, 상사, 패션, 레저, 식음 등 다양한 사업과 함께 차기 성장동력인 바이오제약까지 집결된다. 그룹 내에서 '제2의 삼성전자'로 떠오를 가능성이 크다. 17일 주총장에서 최치훈 삼성물산 사장은 "합병이후 통합 삼성물산은 2020년 매출 60조, 세전수익 4조원을 내며 삼성그룹 대표회사로서 중추적인 역할을 하게될 것"이라고 말했다. 이 부회장이 합병법인의 최대주주가 되면서 그룹 후계자로서의 입지는 더 공고해진 셈이다.

삼성 지배구조의 맹점으로 꼽혀왔던 복잡한 순환출자 구조도 단순해진다. 삼성그룹뿐만 아니라 엘리엇도 "삼성의 공정한 지배구조 개편을 지지한다"며 이 점은 인정해왔다. 기존 삼성 지배구조는 제일모직→삼성생명→삼성전자→삼성물산·삼성SDI→제일모직 순으로 연결돼 있었다. 합병법인이 출범하면 삼성물산→삼성생명→삼성전자로 연결된다.

다만, 통합 삼성물산이 완성된 이후 승계작업의 마무리를 위해 추가적인 사업 재편이 있을 수 있다. 최근엔 증권가에서 통합 삼성물산 다음으로 통합 삼성SDS(삼성SDS+삼성SDI)의 가능성도 제기됐다. 재계에선 삼성전자와 삼성SDS의 합병설이 자주 언급돼왔다. 이 부회장은 현재 삼성전자 지분이 0.57%에 불과하지만, 삼성SDS에는 17.1%의 지분이 있다. 또 승계 과정에서 두 여동생이 합병법인 또는 삼성SDS 지분을 처분할 가능성도 일각에서 제기된다.

[뉴스핌 Newspim] 추연숙 기자 (specialkey@newspim.com)