분기 주택매출 1조원 돌파 눈앞, 해외사업 흑자전환 영향

[편집자] 이 기사는 5월 15일 오후 1시39분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

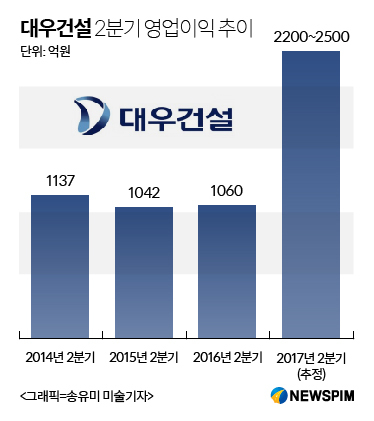

[뉴스핌=이동훈 기자] 지난 1/4분기에 창사이래 1분기 최대 실적을 기록한 대우건설이 2분기(4~6월)에도 탄탄한 성장세를 이어갈 전망이다.

1분기 영업이익인 2200억원을 넘어서는 역대 2분기 최대 실적을 눈 앞에 두고 있다.

수익성이 뛰어난 주택사업 매출이 크게 뛰었다. 2010년 이후 7년 연속 주택 공급 실적 1위를 유지한 힘이 발휘되고 있다. 경영 정상화에 발목을 잡던 해외사업 원가율도 크게 개선됐다.

15일 투자은행(IB)과 건설업계에 따르면 올해 2분기 대우건설은 영업이익 2200억~2500억원을 기록할 전망이다.

대우건설의 ‘어닝쇼크’를 제외한 평년 영업이익은 1000억~1100억원선이다. 이번 분기 예상 영업이익은 '평작'의 2배에 달하는 성적이다. 예상 영업이익은 2200억원 안팎인데, 주택사업 매출 확대와 해외사업 원가율 상황에 따라 2500억원대까지 가능하다는 관측이 있다.

주택사업 매출이 크게 늘어난 게 힘이 됐다. 2분기 주택부문 매출이 1조원 돌파를 바라보고 있다. 장기간 주택공급 실적 1위를 기록한 것이 주요했다. 주택경기 호황에 수혜를 입은 것이다. 지난 1분기 주택부문 매출은 9225억원. 이는 전년동기(6644억원) 대비 38.8% 늘었다.

이익률도 좋다. 대우건설의 평균 주택사업 원가율은 85% 안팎이다. 매출 1조원을 단순 계산하면 영업이익 1500억원이 가능한 셈이다. 전체 매출에서 주택부분이 차지하는 비중은 31%다.

|

특히 오랫동안 부진에 빠졌던 해외 사업이 정상화하는 분위기다. 해외손실을 선제적으로 털어내자 원가율이 흑자로 돌아섰다. 지난 1분기 해외사업 원가율이 94%를 기록했다. 최근 10개 분기 중 8분기에서 원가율 100%를 넘었다. 원가율 수준도 110%가 넘어 대형 건설사 중 가장 부실했다.

당기순이익 증가도 기대된다. 잠재부실을 반영한 충당금이 환원될 공산도 커서다. 대우건설은 연내 ▲카타르 고속도로 프로젝트(6월) ▲이라크 항만청 방파제 프로젝트(8월) ▲알제리 RDPP 플랜트(12월) 등을 준공할 계획이다. 이중 알제리 RDPP와 카타르 고속도로 사업에 각각 1100억원, 700억원을 손실로 미리 반영했다. 준공 시점에 원가율 관리에 성공하면 일부 금액이 환입된다.

교보증권 백광제 연구원은 “주택부문에서 매출 증가와 준공정산 이익으로 올해 영업이익 성장세가 꾸준할 것”이라며 “그동안 발목을 잡았던 해외사업이 흑자로 돌아서 2분기 영업이익이 2200억원 수준으로 예상한다”고 말했다.

대우건설의 이같은 실적 회복은 '새 주인 찾기'에 더욱 강한 드라이브를 걸 것이란 관측도 있다. 최대주주인 산업은행은 연내 대우건설 매각을 추진한다. 산업은행이 대우건설 인수 때 투입한 자금 회수를 위해서는 대우건설의 기업 가치를 높여야 한다. 현재 7000원대에서 움직이는 주가를 1만원선까지 끌어올려야 한다.

이런 배경으로 수주 잔액도 급증하는 추세다. 일감이 많아지면 자연스럽게 기업 가치는 올라간다. 대우건설은 올해 정비사업에서 가장 많은 수주액을 올렸다. 부산 감만1구역 재개발사업 등 4건을 수주해 총 1조7000억원 수주액을 기록했다. 2위 포스코건설보다 2배 많은 금액이다.

2분기 실적이 시장 예상치에 맞으면 대우건설을 연간 목표치(7000억원)의 63% 수준을 달성한다. 3분기 정도면 연간 목표를 달성하는 것. 사실상 연간 영업이익 1조원도 불가능한 수치가 아니라는 계산이 나온다.

투자은행 관계자는 “주택부문 매출이 늘어난 것도 긍정적이지만 그동안 부진의 늪에서 벗어나지 못했던 해외사업이 흑자로 돌아선 게 영업이익 증가에 큰 힘을 보태고 있다”며 “해외사업 관리에 성공하면 2분기 영업이익이 2500억원대 진입도 기대할 수 있다”고 설명했다. 이어 “연간 영업이익이 1조원대를 돌파하면 연내 매각 작업에 긍정적인 영향을 미칠 것”이라고 덧붙였다.

대우건설 관계자는 “아직 2분기가 진행 중이라 정확한 수치를 알 수 없지만 현 추세대로라면 영업이익 2000억원 이상은 충분히 가능할 것”이라며 “원가 관리에 따라 시장 전망치를 웃도는 실적이 가능할 것으로 내다보고 있다”고 말했다.

[뉴스핌 Newspim] 이동훈 기자 (leedh@newspim.com)