[뉴스핌=이영기 기자] 지난주 뉴욕증시는 2분기 실적 호조에 힘입어 상승세를 이어갔다. 지난 2일 다우존스산업평균지수가 사상 처음으로 2만2000선을 돌파했으며, S&P500지수 역시 사상 최고치에 바짝 근접했다.

그런데 향후 뉴욕증시에 대해서는 랠리를 지속할 것이란 전망과 밸류에이션 부담이 있다는 시각이 맞서고 있어 주목된다. 랠리 지속 여부는 이번주 발표되는 미국의 7월 소비자물가 동향의 영향을 받을 것으로 예상된다. 소비자물가 발표를 주목하는 이유다.

증시랠리 지속여부에 대해, 한쪽에서는 기업실적 호조와 글로벌 경제 성장세, 달러 약세를 반영해 시장 전망을 밝게 보는 시각이 여전하다. 현재 채권 수익률이 낮게 유지되고 있어 주식으로 투자자들이 몰리는 것도 미국 증시가 랠리를 지속할 것이라는 전망을 지지하는 중요한 배경으로 꼽힌다.

반면, 일각에서는 뉴욕증시 밸류에이션이 너무 높다고 우려하고 있다. 현재 S&P500 주가는 12개월 뒤 순이익의 평균 18배로 형성되어 있다. 장기적 평균치는 15배다.

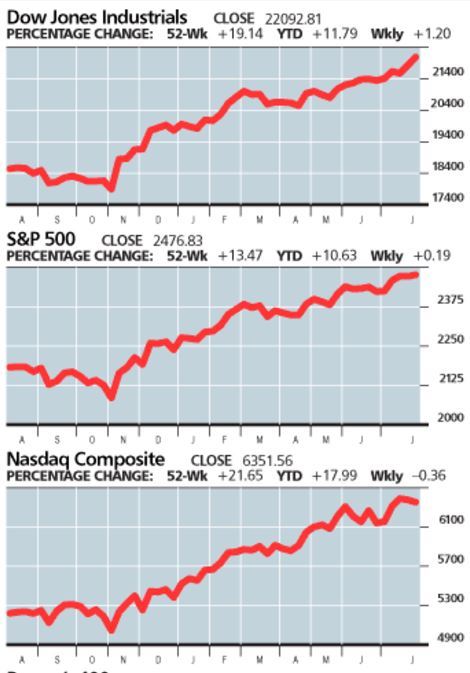

지난주 뉴욕증시의 주요지표를 보면 다우지수는 1.2% 상승했고, S&P500지수는 0.2% 올랐으며, 나스닥 지수는 0.4% 내렸다. 금요일 다우지수는 전날보다 66.71포인트(0.30%) 상승한 2만2092.81에 마감했다. 스탠더드앤드푸어스(S&P)500지수는 4.67포인트(0.19%) 상승한 2476.83으로 집계됐다.

금요일 증시는 기대 이상의 고용지표에 환호했다. 미 노동부는 7월 비농업 부문의 신규 취업자 수가 20만9000명을 기록했다고 밝혔다. 이는 금융시장 평균 전망치 18만3000건을 크게 웃도는 수치다. 이로써 미국에서는 두 달 연속으로 20만 명이 넘는 사람들이 새 일자리를 찾았다.

실업률은 4.3%로 16년간 최저 수준으로 내렸다. 동시에 노동시장 참가율도 한 달 전보다 0.1%포인트 올랐다. 이제 시장은 미국 연방준비제도의 금리인상과 대차대조표 축소 관련 소비자물가로 쏠리고 있다.

◆ 랠리 지속 기대감 키우지만 밸류에이션 부담도...'소비자물가' 보자

전문가들은 미 연방준비제도(Fed)가 고용시장 개선세를 근거로 올해 한 차례 추가 기준금리 인상을 단행할 가능성이 커졌다고 분석했다. 이번주에 나오는 미국의 7월 소비자물가 지표에 투자자들이 촉각을 곤두세우는 이유도 여기에 있다.

TD아메리트레이드의 빅터 존스 트레이딩 책임자는 월스트리트저널(WSJ)에 "보통은 실업률이 노동시장 참가의 부진을 나타내는지에 대한 질문이 있지만, 이것들이 동시에 일어나고 있다"며 "이것은 꽤 고무적인 조짐"이라고 말했다.

US뱅크 프라이빗 클라이언트 웰스 매니지먼트의 제프 지퍼 투자 상무이사도 "연준이 이것으로 올해 한 번 더 금리 인상에 나설 것으로 본다"고 설명했다. 그는 그러면서 "밸류에이션이 꽉 찼다는 우려가 있지만, 시장이 연말까지 계속 상승할 것으로 본다"며 "기업 실적은 현 수준을 정당화한다"고 진단했다.

반면, 다우지수가 주간으로 1.2% 상승하면서 2만2000선을 넘어섰지만, 이것이 가지는 의미는 생각만큼 크지 않다는 분석이 나온다. 다우지수는 주가 가중치를 반영하기 때문에 FANG과 같은 고가의 기술주에 휘둘리기 때문에, 오히려 S&P500이 투자자들의 정서를 정확하게 반영한다는 것이 이유다.

안타깝게도 지난 12일간 S&P500은 변동폭이 상하 0.3%를 벗어난 적이 없다. 이같이 가격변화가 거의 없이 12일을 지속했다는 것은 사상 처음인 것으로 관측된다.

해서 다우지수가 2만2000을 넘었다고 축포를 울리는 것보다는 어쩌면 시장은 변화없이 균형상태에 머물러 있었다고 봐야 옳다는 것이다.

이런 주장을 지지하는 한가지 현상은 7월 고용지표다. 예상치 18만3000명을 훨씬 상회하는 20만9000명의 신규 취업자수 발표에도 불구하고 증시는 무덤덤했다는 평가다. 이 정도의 고용증가는 이전 같으면 가파른 주가상승으로 이어졌겠지만 이번에는 그렇지 않았다는 것이다.

TD아메리트레이드의 수석 전략가 JJ키나한은 "아주 성공적인 성과를 보여주는 고용지표였다"면서도 "그럼에도 투자자들이 적극 사자로 뛰어들지 못한 것은 그간 조정국면이 없었기 때문이다"고 말했다.

양호한 고용지표에도 이 정도 증시반응이 나왔다는 것은 증시가 밸류에이션 부담에 짖눌리기 시작했다는 의미다.

이번주 발표되는 미국의 7월 소비자물가가 통화정책 정상화의 속도와 정도에 지대한 영향을 줄 것으로 예상되는 가운데, 통화정책의 온도변화가 가져올 증시에의 영향이 주목되는 대목이다.

◆ 이번주 주목해야 할 일정 5개

글로벌 금융시장은 이번주 미국의 경제지표에 주목하는 가운데 특히 금요일(11일) 소비자물가에 촉각을 곤두세운다. 미 연준이 추가 금리 인상의 타이밍을 잡는데 핵심적인 지표이기 때문이다.

더불어 연준의 대차대조표 축소를 언제 어떤식으로 줄여나갈지에 대한 힌트를 얻기 위해 연준 관계자들의 연설에도 투자자들은 귀를 기울일 전망이다.

이외에 중국의 무역수지와 인플레이션 지표도 눈여겨 볼 만하다. 세계 2위 경제규모인 중국이 경제성장에서 모멘텀을 유지하고 있는지를 가늠하는 일은 무엇보다 중요하다.

영국은 산업생산이 브렉시트 결정이 가져오는 경제 파급효과에 대한 함의를 줄 것이다. 마지막으로 석유수출국기구(OPEC)과 에너지정보청(EIA)의 세계 원유시장 동향과 월간 수급 동향 등이 있다.

이번 주에 예정된 주요 지표 및 연설, 실적 발표는 다음과 같다.

▲7일에는 7월 고용시장환경지수(LMCI)와 6월 소비자신용이 나오고 제임스 불라드 세인트루이스 연방준비은행 총재와 닐 카시카리 미니애폴리스 연은 총재가 연설한다.

▲8일에는 7월 전미자영업연맹(NFIB) 소기업 낙관지수와 6월 JOLTs (구인·이직 보고서), 8월 경기낙관지수, 미국석유협회(API) 주간 원유재고가 발표된다. 월트 디즈니 실적이 발표된다. 중국의 7월 무역수지가 나온다.

▲9일에는 미국 모기지은행협회(MBA) 주간 모기지 신청건수와 2분기 생산성·단위노동비용(예비치), 6월 도매재고, 석유수출국기구(OPEC) 세계 원유시장 동향, 에너지정보청(EIA) 주간 원유재고가 나온다. 중국의 7월 소비자물가(CPI)와 생산자물가지수(PPI)가 발표된다.

▲10일에는 미국 7월 PPI와 주간 신규실업보험 청구자수가 공개되고 윌리엄 더들리 뉴욕 연은 총재 연설이 예정돼 있다. 에너지정보청의 월간 석유수급 동향이 나온다. 콜스와 메이시스, 노드스트롬의 실적도 공개된다.

▲11일에는 미국 7월 CPI가 발표되고, 로버트 카플란 댈러스 연은 총재와 닐 카시카리 미니애폴리스 연은 총재가 연설한다. JC페니의 실적도 공개된다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)