홍콩 지난해 파격적 제도개혁,대만도 IPO 상장 완화 나서

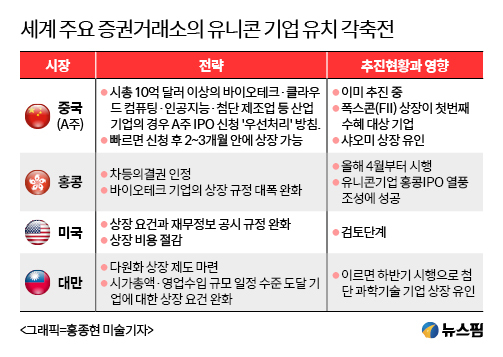

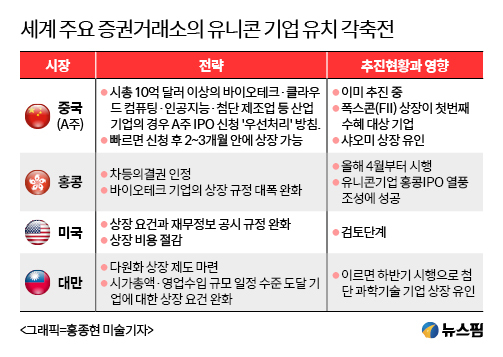

[뉴스핌=강소영 기자] 중국을 비롯한 전 세계 주요 증권거래소가 첨단 산업 분야의 유니콘 기업 IPO 유치 쟁탈전에 돌입했다. 특히 중국 A주와 홍콩, 대만 등 중화권 자본시장에선 최근 세계에서 두각을 드러내고 있는 아시아권 유니콘 기업(기업가치 10억 달러 이상의 스타트업)과 신흥산업 분야 유망기업을 자국 증시에 유치하기 위한 각가지 전략과 유인책을 앞다퉈 내놓고 있다.

샤오미를 비롯해 아이치이·앤트파이낸셜·진르터우탸오·어러머·루팍스 등 중국의 많은 유니콘 기업들이 IPO를 확정 지었거나 추진 중이고, 대만 훙하이그룹 폭스콘도 상장에 나서는 등 중화권 IT 기업에 상장 열풍이 불고 있는 가운데, 각국 증권거래소의 IPO 유치 쟁탈전은 시장의 열기를 더욱 끌어올리는 요인이 되고 있다.

중국판 '넷플릭스' 아치이는 미국 시장을, 샤오미는 홍콩 증시를, 대만 폭스콘은 A주 시장을 '찜'해둔 상황이다.

|

◆ 글로벌 IPO 시장의 '다크호스'로 부상한 A주, 샤오미로 전 세계 유니콘 유혹

1일 홍콩행이 유력한 샤오미의 A주 동시 상장 가능성이 제기되면서 중화권 증시의 상장 분위기는 한층 더 뜨거워지는 분위기다. 샤오미의 A+H주 동시 상장 가능성은 홍콩과 중국 A주의 첨단기술을 보유한 유니콘 기업 유치 쟁탈전의 결과이자 성과라는 점에서 더욱 눈길을 끈다.

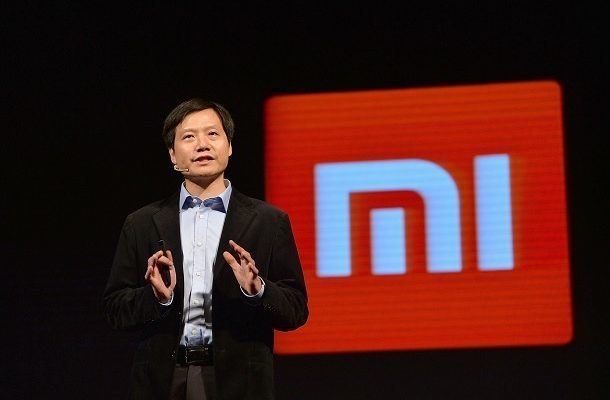

샤오미는 상장 후 회사 가치가 적게는 1000억 많게는 2000억 달러로 전망되면서 IPO 시장의 '초특급 대어'로 관심을 한 몸에 받고 있다. 2014년 미국에 상장한 알리바바 이후 최대 규모 IT 기업의 상장이 될 전망이다.

|

홍콩 상장으로 이미 충분히 화제가 되는 가운데 전해진 A주 동시 상장 소식으로 샤오미와 샤오미 창업자인 레이쥔(雷軍)에 스포트라이트가 쏟아지고 있다.

관련 소식이 전해진 1일 A주에선 샤오미 관련 종목의 주가는 물론 IT 종목들도 덩달아 큰 폭으로 상승했다. A+H 동시 발생이 성공하면 레이쥔은 마윈 알리바바 창업자, 왕젠린 완다그룹 회장, 마화텅 텐센트 대표, 쉬자인 헝다그룹 회장과 함께 중국을 대표하는 '새로운 부호'의 타이틀을 얻게 될 것으로 기대된다.

일각에선 샤오미의 A주 상장 실현이 어려울 수 있다는 견해도 나온다. 샤오미의 차등의결권(VIE) 구조가 장애물이 될 수 있다는 것.

샤오미의 홍콩거래소 상장이 유력한 것도 홍콩이 차등의결권을 인정하는 파격적인 제도개혁에 나선 덕분이다. 샤오미는 홍콩이 차등의결권 허용 후 첫 번째로 제도개혁의 혜택을 입는 기업이 될 것으로 예상된다.

그러나 또 다른 전문가들은 중국 정부가 샤오미의 A주 상장을 실현하기 위한 방책을 마련할 것으로 기대한다. 샤오미의 A주 상장설이 시장에 전해진 것도 A주 상장이 어느 정도 가능하기 때문이라는 분석이다.

실제로 중국 정부는 A주 시장 활성화와 첨단기술 기업의 A주 유치를 위한 전략적 행동에 박차를 가하고 있다. 시행이 예상보다 늦어지고는 있지만 상하이거래소는 성장성이 있는 신흥산업 기업의 유치를 위해 2014년부터 '전략적 신흥산업 시장' 출범을 추진하고 있다.

A주에 이미 중소판·창업판 등의 중소규모 기업을 위한 거래시장이 있지만 규모가 작은 스타트업과 유망 유니콘 기업을 유치하기엔 역부족이라는 판단에서다.

중국 증권감독관리위원회 등 관계 당국은 다양한 방법을 통해 유니콘과 스타트 기업 유치를 시도하고 있다. 중국 자본시장에선 A주가 '차세대 BATJ(바이두·알리바바·텐센트·징둥)' 유치를 위해 총력전에 돌입했다는 이야기도 나온다.

중국 IT업계 1세대 성공 기업인 BATJ는 모두 홍콩과 미국 등 해외 증시에 상장했다. 수많은 유니콘 기업이 중국에서 탄생하고 있는 상황에서 더 이상 자국의 유망 기업을 해외 시장에 뺏기지 않겠다는 것이 중국 금융당국의 '다짐'이다.

유망 기업 유치를 위해 중국 금융당국은 우선 자본시장 질서 확립에 나섰다. 강력한 감독관리감독으로 A주 시장에 대한 신뢰성을 회복한다는 계획이다.

동시에 10억 달러 이상의 바이오테크, 클라우딩 컴퓨터, 인공지능, 첨단 제조업 관련 기업이 A주 상장 신청을 할 경우 우선 심사한다는 방침을 마련, 이미 시행하고 있다. 이르면 IPO 신청 후 2~3개월내에 상장이 가능하다는 것이 중국 금융당국의 설명이다.

중국의 이같은 노력은 이미 성과를 내고 있다. 세계 최대 규모 전자제품 OEM 기업이 훙하이그룹의 자회사 폭스콘이 A주 상장을 결정하고 심사를 기다리고 있다. 폭스콘도 증감회가 요구하는 A주 상장 요건을 완전히 부합하지는 못하는 상황이지만 심사 통과가 유력한 것으로 시장은 예상하고 있다.

중국 금융당국은 여기에 만족하지 않고 샤오미도 노리고 있다. 샤오미의 A주 상장은 ▲ A주 시장 활성화 ▲ 전 세계 유망 유니콘 기업의 A주 유치 효과를 동시에 누릴 수 있는 최고의 '전략'이 될 수 있기 때문이다.

실제로 샤오미의 A주 상륙 가능성 소식에도 중국 증시는 민감하게 반응했다. 시장 전문가들은 샤오미와 같은 우량 유니콘 기업이 늘어나면 A주에 건전한 투자자금 유입이 늘어날 수 있고, 시장도 활기를 띌 것으로 전망했다.

샤오미의 성공은 상장을 검토하고 있는 다른 중국 유니콘 기업의 중국 '잔류'를 자극할 수 있다. 또한, 샤오미를 통해 중국 A주가 이미 유망 유니콘 기업을 받아들일 수 있는 조건을 모두 구비하고 있다는 점을 전 세계 스타트업에 '어필'할 수 있을 것으로 중국은 기대하고 있다.

게다가 샤오미의 A+H 동시 발행 모델은 중국 본토 자본시장과 홍콩 증시의 동반 성장을 촉진하는 전략이 될 수 있어 실현 여부에 관심이 쏠린다.

앞서 대대적인 개혁에 나선 홍콩과 함께 중국 A주도 신흥산업 분야 유망 기업을 유치하면 아시아 자본시장에서 중국 시장의 영향력이 더욱 커질 것으로 예상된다.

◆ 중화권 증권거래소 유니콘 기업 유치 각축전

|

중국 A주 외에 홍콩, 대만과 멀리 미국 증시도 유니콘 기업 유치를 위한 전략 마련에 분주하다.

홍콩은 이미 지난해 고집스럽게 유지하던 1주 1의결권 원칙을 깨고 차등의결권 허용 방침을 내렸다. 알리바바를 놓친 뼈아픈 실수를 되풀이하지 않기 위해서다. 바이오테크 기업 IPO 유치를 위해서도 상장 요건을 대폭 완화했다.

홍콩의 개혁은 곧바로 효과가 나타났다. 확정된 것은 아니지만 샤오미를 비롯해 많은 중국 유력 유니콘 기업이 홍콩행을 긍정적으로 검토하고 있다. 2018년 홍콩거래소가 유니콘 기업의 'IPO 축제의 장'이 될 것이라는 전망도 나온다.

관련기사 <2018년 홍콩 거물급 중국 유니콘 IPO 대향연 예감> 참조

대만도 우수한 스타트업과 유니콘 기업을 자국 증권거래소로 유인하기 위한 정책을 마련했다.

대만 행정원(行政院) 라이칭더(賴清德) 원장은 "2년 이내에 대만 제1의 유니콘 기업을 배출해 내겠다"고 밝혔고, 대만 주요 매체는 이 소식을 헤드라인으로 보도했다.

대만증권거래소는 지난 2월 21일 유관 부문과 협의해 창업을 장려하고 유망 신흥산업 기업의 상장을 유도하는 방안을 협의해, 이르면 하반기에 시행할 방침이라고 밝혔다.

대만 금융감독관리위원회도 성장성이 있는 첨단 기술 기업의 상장을 촉진하기 위해 다원화 상장 제도를 마련하고, 유망기업이 대만 증시 상장과 OTC(점두시장) 등록을 촉진하겠다고 강조했다.

이를 위해 대만거래소 상장 요건에 필요한 자본금과 매출액 규정을 완화하고, 해외 증시에 상장한 대만 기업의 대만거래소 'U턴'을 장려하는 방안을 모색 중이다.

지난해 1990년대 닷컴 붐 이후 벤처투자 규모가 최대치에 달한 미국도 더욱더 많은 유니콘 기업 유치를 위한 방안을 마련할 것으로 보인다.

한 미국 증시도 상장 요건과 재무정보 공시 규정을 완화하고, 상장 비용을 줄이는 방안을 검토하고 있는 것으로 알려졌다.

월스트리트저널의 보도에 따르면, 미국 증권거래위원회(SEC)는 2012년 통과된 '창업기업 융자법안'의 적용 대상을 기존의 소규모 기업과 스타트업에서 전체 기업으로 확대하는 방안을 검토 중이다.

1990년대 이후 미국 증시에서 IPO를 진행하는 기업의 수가 절반 가까이 줄었고, 사모펀드가 성행하면서 에어비앤비, 우버와 같은 유니콘 기업들이 IPO를 미루는 사례가 늘어나자 미국 정부가 미국 상장 장려 방침을 고심 중인 것으로 보인다.

관련 자료에 따르면, 2017년 IPO를 추진한 중국 기업만 137개, 총 융자금액은 322억 달러에 달한다. 이들 중국 기업을 유치하기 위해 뉴욕, 런던, 홍콩 등 전 세계 주요 증권거래소가 치열한 물밑협상을 진행해오고 있다. 여기에 최근 A주까지 경쟁에 가세하면서 전 세계 증시의 IPO 쟁탈전은 더욱 치열해질 전망이다.

[뉴스핌 Newspim] 강소영 기자 (jsy@newspim.com)