이 기사는 2월 7일 오후 4시15분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = 1990년대 이후 미국의 경기침체는 실물경제의 위축보다 자산시장 붕괴에서 비롯됐다. 과거 경험에서 답을 찾는 전문가들은 자산 버블과 붕괴의 동학이 이번에도 어김없이 힘을 비축하고 있다고 경고한다.

빅테크를 주축으로 유포리아에 빠진 주식시장과 주름살이 깊어지는 상업용 부동산 시장처럼 자산군들은 서로 엇갈린 버블 주기를 타고 있다. 어느 한 곳만 쳐다보고 연준 행보를 전망하는 것은 위험할 수 있다.

1. 1985년~1987년의 기억

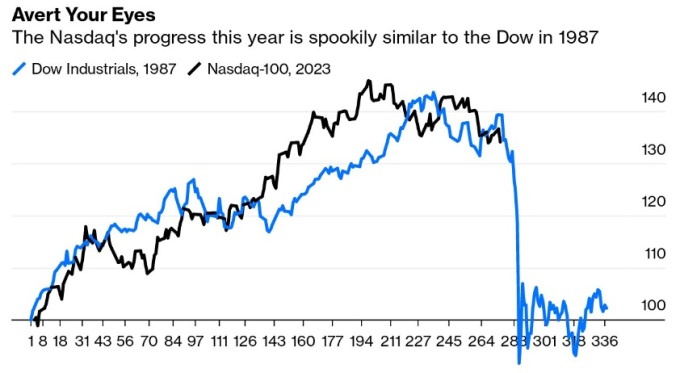

1987년 10월의 블랙먼데이는 자산시장의 버블-붕괴 동학을 연구하는 이들에게는 고전(classic)과도 같다. 블랙먼데이를 입에 올리는 이들이 늘어나는 시점은 주식시장의 밸류에이션이 부풀어 있을 때다.

경험적으로 샌님들의 공포심 조장에도 증시는 꾸역꾸역 올랐고 붕괴의 서막은 시장의 곰(bear)들이 모두 백기투항한 뒤에야 비로소 찾아왔다. 다만 우려의 벽을 타고 오르는 시장의 끈기가 항상 균일한 것은 아니다. 이미 붕괴의 서막이 올랐는데도 탐욕에 찬 시선으로 이를 잘 짚어내지 못할 때도 많다. 때문에 고전(classic)은 계속 생명력을 이어간다.

데이터트렉 리서치의 공동설립자 니콜라스 콜라스는 시장내 과도한 금리인하 내러티브에서 1987년의 기시감을 느끼고 있다.

콜라스의 분석에 따르면 지난 44년 동안 미국 경제가 리세션을 겪거나 리세션이 임박하지 않았는데도 연준이 1년 동안 기준금리를 125bp 이상 인하한 적은 딱 한 번 있었다. 1985~1986년이다. 1984년 8월 11.6%에 달했던 연방기금금리는 1986년 10월 5.9%까지 떨어졌다.

이는 주식시장의 희열과 도취감으로 이어졌다. S&P500지수는 1985년 31% 뛰었고 1986년에도 18% 상승했다. 1987년 들어서도 9월말까지 31% 급등세를 이어갔다. 그리고 19일 뒤 그날(블랙먼데이)이 찾아왔다. S&P500이 하루만에 20% 넘게 폭락한 날이다.

콜라스는 당시와 지금이 닮았다고 했다. 리세션에 빠진 것도, 리세션이 임박했다는 징후도 없는데 시장은 올해 연준의 최소 다섯 차례, 즉 125bp 금리인하를 기대하고 있다는 것이다. 기대의 배경에는 물가상승률 둔화로 밀려올라가게 될 실질 정책금리를 누르기 위해 연준이 기준금리를 내릴 것이라는 논리가 자리한다. 그러나 콜라스는 연준도 "1985~1987년의 교훈을 뇌리에 새기고 있을 것"이라고 했다.

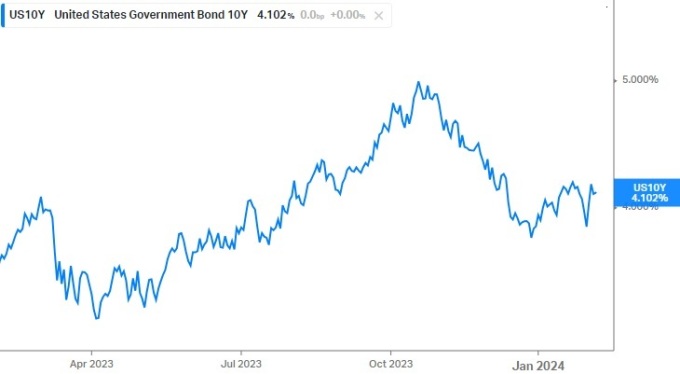

실제 제롬 파월 연준 의장은 지난 1월31일 연방공개시장위원회(FOMC) 회의 후 기자회견에서 "이론상 인플레이션이 둔화하는데도 금리를 동결하면 다른 조건이 동일한 경우 실질 금리는 상승한다(그 결과 정책기조가 필요이상으로 긴축될 위험을 지닌다)"면서도 "인플레이션이 둔화한다고 해서 정책을 기계적으로 조정(금리인하)하는 것은 아니"라고 말했다.

데이트트랙 리서치의 보고서를 통해 `아직 연준이 금리를 내린 것도 아니니 블랙먼데이의 재연은 한참 남은 게 아닌가` 하는 생각을 가질 수도 있다. 그러나 미국의 10년물 국채 수익률만 보면 연준은 비둘기적 커뮤니케이션을 통해 불과 두달(11월~12월) 사이 금리를 100bp 넘게 인하한 것과 다름 없다.

2. JP모건 퀀트팀의 경고 "닷컴버블과 닮아간다"

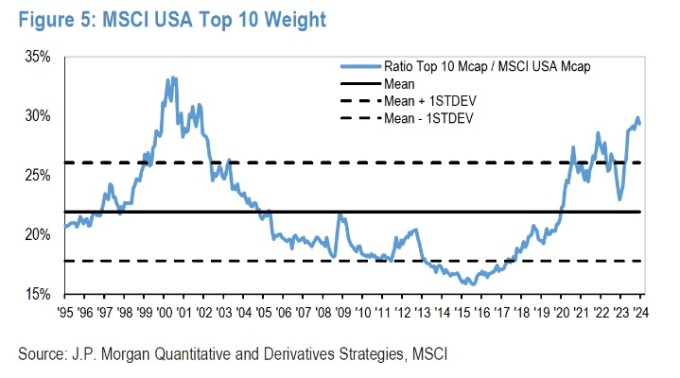

빅테크에 편중된 증시 랠리를 걱정하는 목소리도 여전하다. 블룸버그에 따르면 JP모건의 퀀트 전략팀도 동참했다. 이들은 지난 1월30일자 보고서에서 "작금의 미국 증시는 닷컴 버블기와 점점 닮아가고 있다"며 "미국 증시에서 10개 대형 종목의 지배력(10개 대형종목에 대한 쏠림)이 크게 확대되고 있는 점에서 이를 확인할 수 있다"고 했다.

보고서에 따르면 매그니피센트 7개 종목을 포함한 상위 10개 종목이 MSCI 미국 지수에서 차지하는 비중은 2023년 12월말 현재 29.3%로 높아졌다. 이는 역대 최고치인 2000년 6월의 33.2%를 살짝 밑도는 수준이다. 주식시장내 쏠림이 역대급에 가깝다는 이야기다.

더구나 역사적으로 상위 10개 종목들은 6개 섹터에 걸쳐 분포했지만 지금은 단지 4개 섹터에만 상위 10개 종목이 포진해 있다. 종목의 쏠림과 섹터의 편중이 더 심해졌다.

전략팀은 "현재 주식시장 환경은 사람들이 생각하는 것보다 훨씬 더 닷컴버블 당시와 닮았다"며 "일부 종목에 극도로 편중된 시장은 올해 증시에 분명 현존하는 리스크"라고 했다. 이어 "매우 한정된 소수 종목이 최근 증시 상승을 주도한 만큼 이들의 하락은 증시 전반을 끌어내릴 수 있다"고 경고했다.

일각에서는 기술주들의 밸류에이션이 2000년대초 수준에는 많이 못미치기에 미리 겁먹을 필요는 없다고 다독인다. 그러나 JP모건은 "현재 상위 10개 종목이 다른 종목들에 대해 갖는 밸류에이션 프리미엄은 오히려 닷컴버블 때 보다 더 커져 있다"고 우려했다.

JP모건의 쿠람 차우드리 전략가는 "절대 기준에서 닷컴버블 수준에 못미치는 지금의 밸류에이션은 (소수 종목으로) 쏠림에 따른 리스크가 당시와 같은 강도는 아닐 수 있음을 시사한다"면서도 "현재 부풀어 오른 밸류에이션은 쏠림이 한계에 다가서고 있음을, 디-레이팅(de-rating)을 요하고 있음을 가리킨다"고 말했다.

JP모건은 "최근 움직임의 강도와 극단적인 주식 포지셔닝을 감안할 때 상위 10개 종목의 하락에 의한 주식시장 후퇴가 현실화할 것"이라고 예상했다.

osy75@newspim.com