24년째 고정된 상속세 과세표준 현실 반영 못해

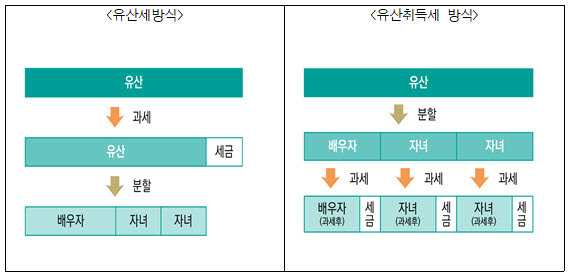

# 3억9200만원의 유산을 4명이 물려받는다고 가정할 때 현행 유산세 기준으로 최고세율이 20%가 적용돼 산출세액은 6840만원이 된다. 반면 '유산취득세' 기준으로는 과세 대상이 4명으로 나눠지면서 각각의 과표가 9800만원이 된다. 최고세율이 10%로 낮아지면서 4명의 총 세금은 3920만원에 그친다. 2920만원이 줄어드는 것이다. (정의당 장혜영 의원 자료)

예컨대 100억 원의 재산을 자녀 4명이 동등하게 상속받을 경우 유산취득세 방식은 각자의 25억 원에 대해 세금을 매기므로, 기존보다 과세표준이 낮아지기에 세 부담도 줄어든다.

◆ 유산세 아닌 '유산취득세' 방식으로 바꿔야

[서울=뉴스핌] 정탁윤 기자 = 상속세 합리화 방안중 하나로 현재의 '유산세' 방식을 '유산취득세' 방식으로 개편하는 것을 고려해야 한다는 의견이 많다.

유산취득세로의 전환 추진은 윤석열 대통령의 대선 공약이기도 하다. 기획재정부도 지난 2022년 10월 상속세를 현행 유산세 방식에서 유산취득세로 전환하는 방안을 본격적으로 논의하기 위한 '전문가 태스크포스(TF)'를 출범했다. 정부가 전문가 TF와 함께 유산취득세 전환을 검토 중에 있지만 1년 넘게 결론을 내지 못하고 있는 상황이다.

[상속세 합리화] 글싣는 순서

1. 회사 지분 팔아 납부...'징벌적' 상속세 개편 서둘러야

2. '정부가 2대 주주' 넥슨...예견됐던 '모자의 난' 한미약품

3. OECD 24개국 중 20개국 '유산취득세' 방식 채택

4. 한국만 최대주주에 획일적 할증평가...실질과세 원칙 어긋나

5. 사모펀드에 팔리는 중소·중견기업들…"세율 15%까지는 낮춰야"

현재 한국의 상속세는 사망한 사람이 물려준 유산을 기준으로 과세하는 '유산세'를 준용한다. 사망인의 생전 누적 재산에 대한 세제 정산의 성격으로 부의 재분배의 기능을 효율적으로 높이겠다는 취지다.

반면 OECD 회원국 38개국 중 상속 관련 세금을 부과하는 국가는 24개국인데, 이중 '유산세'를 준용하는 국가는 미국, 영국, 덴마크, 한국 등 4개국에 불과하다. 나머지 20개국은 '유산취득세' 방식을 택하고 있다.

유산취득세는 전체 유산이 아닌 내가 물려받은 유산만큼 세금을 내는 제도로 유산세보다 합리적이라는 평가가 많다. 현행 증여세도 '유산취득세' 방식이 적용된다. 상속세만 유산세가 적용돼 세법상 정합성도 저해된다는 지적도 나온다.

◆ "24년째 고정된 상속세 과세표준 현실 반영 못해"

상속세 과표구간과 공제액 확대도 향후 논의 대상이다. 현행 상속세율은 2000년 최고세율이 45%에서 50%(최대주주 60%)로 상향되고, 과표구간이 '50억원 초과'에서 '30억원 초과'로 낮아진 것을 제외하면 별다른 변동이 없다.

현재 상속세율은 ▲1억원 이하 10% ▲1억~5억원 이하 20% ▲5억~10억원 이하 30% ▲10억~30억원 이하 40% ▲30억원 초과 50% 등으로 5단계 과표구간이다.

이수원 대한상의 기업정책 팀장은 "24년째 고정된 상속세 과세표준이 자산가격 상승을 전혀 반영하지 못해 중산층 국민까지 조세 불만이 커지는 상황을 맞고 있다"며 "합리적인 수준으로 개선해야 한다"고 지적했다.

tack@newspim.com