560만달러 둘러싼 의혹들

엔비디아 주가 동력 흔들

[서울=뉴스핌] 황숙혜 기자 = 중국 인공지능(AI) 스타트업 딥시크(DeepSeek)의 충격이 진정되지 않는 모양새다.

소위 '저비용 고성능'을 앞세운 인공지능(AI) 모델의 등장에 엔비디아(NVDA) 주가가 하루 17% 폭락하는 장면을 목격한 투자자들은 말 그대로 얼어 붙었다.

엔비디아의 주가 폭락에 일단 브레이크가 걸렸지만 월가에서는 인공지능(AI) 대장주의 성장 모멘텀이 꺾일 가능성을 놓고 갑론을박이 뜨겁다.

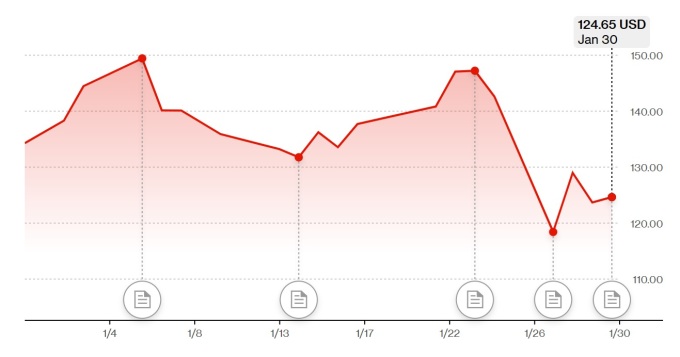

업체의 주가는 딥시크가 출현하기 전인 1월24일(현지시각) 142.62달러에서 1월27일 118.42달러까지 주저앉은 뒤 반등, 1월30일 124.65달러에 거래를 마쳤다. 최근 4거래일 사이 12.6% 떨어진 셈이다.

1월27일 엔비디아의 시가총액은 6000억달러 증발했다. 미국 주식시장 역사상 1일 기준 최대 규모의 손실에 해당한다.

고평가 논란이 끊이지 않았던 엔비디아의 이번 급락이 버블 붕괴의 전조인지 아니면 매수 기회인지를 둘러싼 논쟁이 달아오른 가운데 앞으로 쟁점은 크게 두 가가지로 압축된다.

먼저, 딥시크가 주장하는 '560만달러'의 진위 여부다. 주요 외신에 따르면 오픈AI가 인공지능(AI) 개발에 투입하는 자본이 매년 50억달러에 이르고, 마이크로소프트(MSFT)의 투자 규모가 2024년에만 500억달러에 달하는 가운데 딥시크의 저비용 인공지능(AI) 모델은 세상을 놀라게 한 데서 더 나아가 갖가지 의혹을 불러일으켰다.

딥시크의 주장이 사실이라면 이른바 인공지능(AI) 자본 투자의 피벗(pivot, 전환)이 현실화될 수 있다고 시장 전문가들은 경고한다.

엔비디아가 개발한 최고 성능의 고가 GPU(그래픽 처리장치)를 사용하지 않아도 고성능의 인공지능(AI) 모델을 만들어낼 수 있다면 관련 칩의 수요가 급감하고 업체의 실적에 커다란 타격이 발생할 것이라는 얘기다.

주요 외신에 따르면 딥시크는 미국 빅테크의 5~10%에 불과한 자본으로 개발한 인공지능(AI) 모델 R1이 오픈AI의 최신 모델보다 강력한 성능을 보인다고 발표했다.

IT 업계 전문가들은 R1의 근간이 되는 기술이 새롭지 않다는 데 입을 모은다. 다만, 고성능 인공지능(AI) 모델을 미국 빅테크에 비해 훨씬 적은 전력으로 만들어 냈다는 사실이 놀랍다는 반응이다.

유라시아 그룹의 샤오멍 루 이사는 CNBC와 인터뷰에서 "딥시크의 모델은 오픈AI의 인공지능(AI) 개발만이 유일한 해답은 아니라는 사실을 보여준다"며 "고가의 고성능 칩과 자본 집약적인 개발 방식은 다양한 경로 가운데 한 가지 방법일 뿐일 수 있다는 의미"라고 말했다.

월가와 IT 업계 전문가들이 주목하는 딥시크의 시스템은 크게 두 가지다. 거대언어모델(LLM)인 V3와 추론에 특화된 모델인 R1이 집중적인 조명을 받고 있다.

두 가지 모델 모두 오픈소스로, 다른 인공지능(AI) 모델에 비해 크기가 작다. V3는 6710억개 파라미터(학습 변수)를 갖는데 이는 오픈AI의 수치인 약 1조개에 비해 크게 낮은 규모다. 아울러 560만달러로 오픈AI의 최신 모델을 앞서는 모델을 개발했다는 얘기다.

이와 관련, 퓨처럼 그룹의 대니얼 뉴먼 최고경영자(CEO)는 커다란 혁신이라고 평가하면서도 수치에 대해 의문을 제기했다.

특히 업체가 주장하는 비용 560만달러의 정확하고 구체적인 정체에 관한 불확실성과 의문점이 상당수라고 그는 지적한다.

자문회사 DGA 그룹의 폴 트리올리오 수석 부사장은 560만달러가 단순 학습 비용일 뿐 전체 연구 개발 비용은 이보다 훨씬 클 것이라고 주장한다. 다만, 그는 이렇게 보더라도 오픈AI나 앤트로픽을 포함한 미국 기업들보다 작은 비용으로 개발한 것이 사실이라고 말한다.

실제로 주요 외신에 따르면 오픈AI와 앤프로픽의 경우 기본 인공지능(AI) 모델 개발과 운영에 수 십억 달러에 달하는 자금을 투입했다. 딥시크의 인공지능(AI) 모델 비용을 미국 빅테크의 수치와 직접 비교하는 데는 무리가 있다고 트리올리오 수석 부사장은 강조한다.

이와 별도로 딥시크의 오픈AI 기술 도용 의혹이 점차 고조되는 모양새다. 영국 파이낸셜타임스(FT)에 따르면 오픈AI는 딥시크가 자사 모델을 사용한 근거를 확보했다고 밝혔다. 미국과 중국의 인공지능(AI) 패권 다툼이 달아오르는 가운데 지적재산권 문제로 비화될 가능성을 예고하는 대목이다.

2023년 설립한 중국 스타트업의 '혁신'을 둘러싼 의문과 논쟁이 지속되는 가운데 엔비디아의 앞날에 보다 근본적인 쟁점은 인공지능(AI) 규모의 법칙(Scaling Law)이 흔들릴 수 있다는 점이다.

사실 오픈AI 앤트로픽의 최고 모델들과 견줄 수 있는 저렴한 인공지능(AI) 모델의 등장만으로는 엔비디아의 성장 가능성을 무너뜨리기에 충분하지 않다고 월가는 주장한다.

일부 시장 전문가들은 오히려 저렴하고 효율적인 인공지능(AI) 모델이 더 많은 수요를 창출해 소위 AI 가속기 판매를 촉진, 궁극적으로 엔비디아에 반사이익을 가져다 줄 것이라고 말한다.

하지만 수 조 달러에 달하는 엔비디아의 기업 가치에 근간이 되는 규모의 법칙이 성립하지 않는다면 얘기는 달라진다.

빅테크와 월가는 지금까지 더 많은 컴퓨팅 자원을 투입할수록 인공지능(AI) 모델이 더 뛰어난 성능을 보일 것이라는 전제 하에 개발과 투자에 돌입했다.

초기에는 이 같은 논리가 작동했지만 시간이 지나면서 모델의 획기적인 도약이 지속되지 않는다는 주장이 제기됐고, 딥시크의 저가 모델이 등장하면서 이 같은 의견에 더욱 힘이 실리는 모양새다.

규모의 법칙에서 핵심은 모델의 크기, 즉 파라미터의 수와 학습 데이터의 크기, 여기에 학습에 사용된 컴퓨팅의 양이다. 이들 세 가지 요소가 증가할수록 인공지능(AI) 모델의 성능도 도약한다는 것이 법칙의 골자.

하지만 딥시크의 모델은 규모의 법칙을 뿌리부터 흔드는 사례다. 업체가 밝힌 파라미터의 수와 비용이 사실이라고 전제할 때 모델 및 데이터의 크기와 성능이 비례적으로 우상향한다는 전제가 반드시 성립하지는 않는다는 점이 확인된 셈이다.

인공지능(AI) 개발 업체들이 모델 학습에 사용되는 데이터를 거의 다 소진했고, 새로운 모델들이 더 이상 성능면에서 커다란 진전을 이루지 못하는 실정이라는 지적이 IT 업계에서 번지고 있다.

벤처캐피털 업체 앤드리슨 호로위츠의 창업자들은 이미 2024년 말부터 인공지능(AI) 모델의 성능 개선이 둔화되기 시작했다고 주장했다. 모델이 한계에 도달하고 있을 가능성을 배제할 수 없다는 얘기다.

shhwang@newspim.com