미국산 농·축산물 수출 축소, 국내기업 수혜

트럼프 집권 1기에도 안정적 주가 흐름 연출

정책지원, 실적개선, 밸류 매력 속 상승 기대

이 기사는 4월 10일 오전 12시51분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = 미국발 관세 리스크가 고조되면서 중국 본토 A주 시장의 대표적인 반(反)관세 테마인 식량(농산물) 및 축산 산업의 업황 및 주가 개선 기대감이 확대되고 있다.

미중 양국이 관세 폭탄을 주고받으며 무역갈등이 극한으로 치닫는 가운데, 미국산 농산물 수입 제재는 중국이 꺼내들 수 있는 강력한 미국 압박 카드로서, 이에 따른 국내 업계의 수혜를 기대할 수 있어서다.

미국 도널드 트럼프 행정부가 추구하는 보호무역주의는 미국의 농산물 수출에도 영향을 미치면서, 글로벌 구매자들이 미국의 대체 시장으로 눈을 돌리게 되고, 이는 농산품 시장의 가격과 공급에 영향을 미치게 되면서, 중국의 농산물 수출이 늘어날 수 있다.

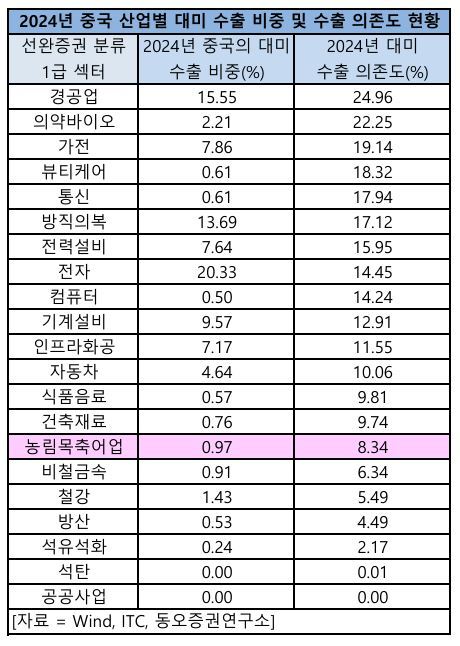

이 같은 기대감은 중국 본토 A주 시장에서 농업∙종자업∙축산업(목축업)∙양식업 등을 아우르는 농림목축어업 섹터의 상승세로 이어지고 있다. 미국 관세 이슈 속 중국의 정책적 지원, 업계 전반의 실적 개선세 등 다양한 호재성 소식이 등장하면서 트럼프 폭탄관세 리스크 속 비교적 안전성을 띄는 투자노선으로 주목을 받고 있다.

트럼프 집권 1기 당시인 2018~2019년 미중 무역 관세 마찰이 고조됐을 때에도 농림목축어업 관련 주식들은 비교적 우수한 흐름을 보였다. 새로운 라운드의 집권 2기 관세 분쟁이 시작된 가운데, 농림목축어업 섹터를 둘러싼 이 같은 상승 흐름이 다시금 재연될 지 주목된다.

◆ 美 관세 리스크 속 주목할 '농업∙축산 테마'

미국의 관세압박에 대응해 중국 당국은 미국산 대두와 옥수수 등에 34%의 관세를 부과하고, 미국 기업 2곳으로부터의 가금육의 수입을 일시 금지시키는 '보복관세' 조치를 단행했다.

중국 거우구빅데이터(勾股大數據,GoguData)와 중국 대형 투자은행(IB)인 중금공사(CICC)가 공개한 데이터에 따르면, 중국이 미국으로부터 수입하는 제품 비중을 살펴보면 농산물이 약 35%에 달해 가장 높은 비중을 차지한다.

구체적 품목별로는 중국의 미국산 대두에 대한 의존도(전체 수입산 비율 84% 이상, 미국산 비율 21%)가 가장 높다. 중국 내 대두 자급률은 16%에 불과하며, 오랜 기간 중국은 미국산 대두의 최대 구매자였다.

2024년 미국산 대두 수입량은 2213만4000 톤(t)으로 금액으로 따지면 120억4300만 달러에 달한다. 이에 대두는 과거부터 이어진 수 차례의 미중 무역마찰에 있어 미국을 압박하는 핵심 카드로 활용돼 왔다.

중국의 수입 제한 조치 후에는 미국산 대두의 수입량이 감소할 수밖에 없는 만큼, 대두박 가격 상승을 초래한다.

트럼프 집권 1기 당시인 2018년 4월 중국이 미국산 대두에 25%의 관세를 부과한 후 중국 내 대두 수입 비용이 상승했다. 관세 부과 전 미국산 대두는 중국 수입량의 34%를 차지했으나, 관세 인상 후 중국은 브라질, 아르헨티나 등으로 구매처를 전환했다. 이로 인해 중국 내 대두 가격은 2018년 6월 부셸당 930센트에서 2019년 1월 1060센트로 상승했고, 중국 내 대두박 가격도 약 15% 올랐다.

대두 외에 옥수수와 수수도 상당 부분 미국에서 수입되고 있으며, 가격의 전이 메커니즘은 미국산 대두와 동일해 가격 인상이 예상된다. 이러한 농산물 가격 인상은 국내 농산물 재배 및 가공 업계부터 양돈 업계에 이르기까지 농림목축업 산업체인 전반의 수익 확대로 이어질 수 있다는 점에서 주목된다.

◆ 관세 이슈가 이끌 '4대 영역 발전 방향'

미국발 관세 리스크 속에서 농림∙목축 산업체인에 연계된 4대 세부 영역의 발전 방향을 예상해보면 다음과 같다.

1) 농산물 재배 '국산화 대체와 가격 혜택'

미국에 대한 보복관세 조치 시행 후 중국의 미국산 대두, 옥수수, 수수 수입량이 급감하고 이로 인해 가격이 상승, 국내 농산물 재배 기업이 수혜를 받을 전망이다. 이미 올해 상반기 국내 옥수수 가격은 전년 동기 대비 15% 상승했고, 대두 가격은 12% 상승한 상태다.

2) 종자 산업 '식량안보 강화, 상업화 가속'

이번 미국발 폭탄관세 이슈는 식량 안보 중요성을 다시금 인식시키는 계기를 마련했으며, 종자업의 자주적 통제가 국가 식량 안보를 보장하는 가장 중요한 배경이 되면서, 종자 산업이 강력한 정책적 지원을 받을 것으로 기대된다.

유전자 변형의 상업화가 가속화되면서 중국 당국이 여러 유전자 변형 품종의 안정성을 승인하게 되고, 종자업 기업들에게 기술적 혜택을 가져올 것이며, 유전자 변형 옥수수와 대두 품종의 보급으로 단위 생산량과 내성이 향상되면서 종자 기업의 시장 점유율과 수익성 모두의 상승 여력이 확대될 전망이다.

3) 농산물 가공 '대체수요 확대, 비용 전이'

미국발 관세 영향 하에서 수입 농산물 가공 대체품 수요가 증가해 국내 가공 업체들은 현지 원료의 이점을 활용해 생산을 확대할 전망이다. 이에 재배부터 가공에 이르는 과정의 일체화를 실현한 기업은 관세의 변동성에 더욱 유연하게 대응할 수 있고 산업체인 전 과정에서 이익을 도모할 것으로 기대된다.

4) 축산업 '내수 진작책, 돼지고기 가격 상승'

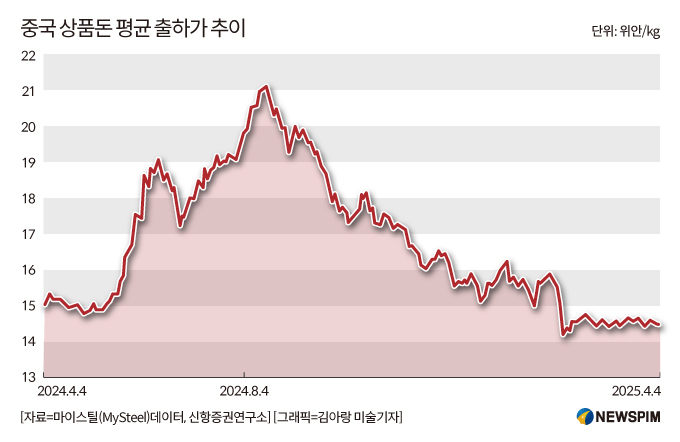

중국의 축산물 수입 중 미국 의존도는 1% 미만으로, 관세 인상이 축산물 가격에 미치는 직접적 영향은 적지만, 향후 내수 진작책 확대 및 돼지고기 가격 상승 등에 힘입어 축산 산업체인도 수혜를 입을 전망이다.

축산업의 경우 돼지 사료는 주로 옥수수와 대두박을 주성분으로 하는데, 특히 대두박 가격의 상승은 직접적으로 축산 양식 비용 증가를 초래하여 돼지고기 가격 상승을 유도하고, 나아가 사료 기업을 비롯해 규모의 경제로 원가 우위를 가진 양돈업계 상장사의 수익을 높여 업황 사이클의 상승세 진입을 이끌 수 있다.

<A주 농업∙축산 테마 기회② 트럼프 1기 상승세 재연할까>로 이어짐.

[본 기사는 정보를 제공하기 위한 것이며, 투자를 권유하거나 주식거래를 유도하지 않습니다. 해당 정보 이용에 따르는 책임은 이용자 본인에게 있습니다.]

pxx17@newspim.com