대형 건설사와 중견사 격차 더욱 벌어질 전망

[서울=뉴스핌] 정영희 기자 = 주식시장에 상장된 건설업체의 지난해 말 기준 부채 비율이 평균 200%를 넘어선 것으로 나타났다. 최근 몇 년 새 지속된 건설경기 위축으로 기업의 매출은 줄고 매출원가는 오르면서 수익성이 떨어지고 있기 때문으로 풀이된다.

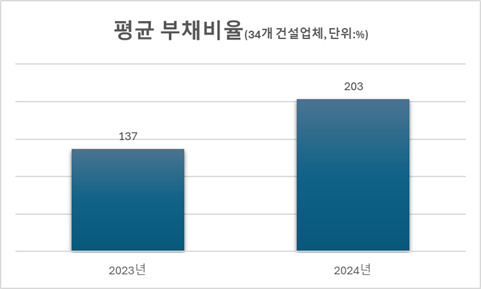

18일 분양평가 전문회사 '리얼하우스'에 따르면 지난해 말 기준 건설업체의 평균 부채비율은 203%로 전년(137%) 대비 66%포인트(p) 뛰었다. 조사 대상 기업은 아파트 브랜드를 가지고 있는 상장사 총 34개 기업이다.

기업별 부채비율을 살펴보면 2023년 말 워크아웃을 신청한 태영건설이 720%로 가장 높았다. 금호건설(589%) HJ중공업 건설부문(542%) 일성건설(454%) 코오롱글로벌(356%) SGC E&C(310%) 등이 자본보다 부채가 3배 이상 많은 기업으로 조사됐다.

동부건설(265%) HL D&I(259%) GS건설(250%) 남광토건(248%) 계룡건설산업(221%) 등도 부채비율이 평균 이상이었다. 부채비율은 회사의 자기자본 대비 부채 비율로 기업의 안정성을 보여주는 대표적인 지표다. 부채비율이 높을수록 기업의 재무건전성이 악화됐다는 의미로 해석한다. 2022년 기준 국내 전체 상장사의 부채비율은 79.9%다.

건설업체의 수익은 매년 줄고 있다. 매출은 늘었지만 원가가 높아지면서 수익성은 신종 코로나바이러스 감염증(코로나19) 영향으로 분양 경기가 바닥이었던 2022년보다 오히려 나빠졌다. 상장 건설사의 평균 매출은 2022년 147조8088억원에서 2023년 164조8593억원으로 11% 넘게 올랐고 2024년도에도 162조751억원으로 비슷한 수준을 유지했다.

같은 기간 영업이익은 2022년 7조9063억원에서 2023년 6조7242억원으로 15.0% 감소했다. 지난해에는 매출원가율 상승 영향으로 4조6182억원(-31.3%)까지 쪼그라들었다. 2024년 평균 매출원가율은 92.09%로 전년(90.99%)보다 1.1%p 올랐다.

지방건설 경기 악화로 중견 건설사들은 잇따라 법정관리를 신청하는 등 어려움을 겪고 있다. 올 들어 법정관리 신청한 중견 건설사만 11개다. 시공능력평가 58위 신동아건설을 시작으로 ▲대저건설(103위) ▲삼부토건(71위) ▲안강건설(138위) ▲대우조선해양건설(83위) ▲삼정기업(114위) ▲벽산엔지니어링(180위) ▲삼정이앤씨(122위) ▲대흥건설(96위) ▲영무토건(111위) 등이다.

아파트 시장에서 중견과 대형사의 먹거리를 분리해야 한다는 제안도 나온다. 김선아 리얼하우스 분양분석팀장은 "서울 한강변 정비 사업 수주전 양상을 살펴보면 분양가를 높이고 디테일을 고급화해 조합의 부담을 낮추는 건설사가 시공사로 선정될 가능성이 높다"며 "조합원과 대형 건설사의 이익은 후세대가 부담하는 부채로 이어지는 상황에서, 국내 주요 정비사업 일감은 대형사들만의 경쟁 무대가 되는 것이 바람직한가는 생각해 볼 문제"라고 말했다.

chulsoofriend@newspim.com