MACH-TB 2.0과 유럽 재무장 계획

스페이스X와 경쟁할 중형 발사체 개발

뉴트론 상업화가 수익 전환의 열쇠

이 기사는 7월 8일 오후 4시59분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<① 로켓랩, 머스크-트럼프 갈등 속 신고점...월가 투자 전망은 >에서 이어짐

[서울=뉴스핌] 김현영 기자 = ◆ 극초음속 기술 개발 참여로 사업 영역 확장

로켓랩(종목코드: RKLB)은 전통적인 위성 발사 서비스를 넘어 극초음속 기술 개발 분야로 사업 영역을 확장하고 있다. 미 국방부의 극초음속 기술 다목적 시험 플랫폼(MACH-TB) 2.0 이니셔티브에 참여하게 된 것이 대표적 사례다. 이는 크라토스 디펜스 앤드 시큐리티 솔루션스(KTOS)가 주도하는 최대 14억5000만 달러 규모의 5년 계약으로, 로켓랩은 하청업체로 참여한다.

이 계약은 마하 5(음속의 5배) 이상의 속도로 비행하는 극초음속 기술을 개발하고 관련 시스템을 시험하는 환경을 강화하기 위한 것이다. 아직 중형 발사체 뉴트론의 상업화에 이르지 못한 로켓랩에게는 새로운 비즈니스 기회를 제공하는 셈이다.

해외에서도 기회가 확대되고 있다. 영국 국방부는 극초음속 기술 개발을 위한 13억 달러 규모 프로그램에 로켓랩을 포함시켰다. 올해 3월 발표된 '유럽 재무장(ReArm Europe)' 계획이 8000억 유로 투자를 추진하고 있어, 영국 계약이 유럽 전반의 자금 지원 확대 기회로 이어질 가능성이 높다.

로켓랩은 유럽우주국(ESA)의 차세대 위성항법 시스템인 LEO-PNT(저궤도위성항법시스템) 기술 실증 위성 발사서비스 업체로도 선정됐다. 유럽우주국은 2025년 12월 이전 로켓랩의 일렉트론으로 위성 2기를 고도 510km 궤도에 배치하여 6개월간 운영할 예정이다. 이는 영국 국방부 극초음속 프로그램 참여 이후 두 번째 유럽 정부 미션 수주다.

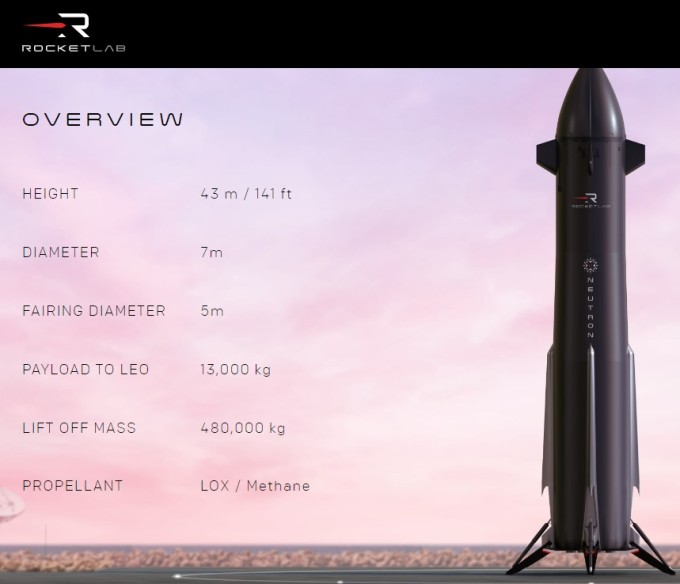

◆ 뉴트론 로켓, 게임 체인저가 될 수 있을까

로켓랩의 미래는 현재 개발 중인 중형 발사체 뉴트론에 달려 있다고 해도 과언이 아니다. 뉴트론의 성공적인 개발 및 발사는 로켓랩에게 판도를 바꿀 수 있는 기회이자 수익성 달성 경로를 가속화할 수 있는 핵심 동력이다.

뉴트론은 기존 일렉트론의 40배가 넘는 탑재 용량을 갖춘 로켓으로, 스페이스X의 팰컨 9와 유사한 비용 효율성을 구현할 수 있을 것으로 기대된다. 뉴트론의 첫 발사는 2025년 말 버지니아주 월롭스 아일랜드에서 예정되어 있다. 이 발사가 성공하면 로켓랩은 상장사 중 최초로 스페이스X의 진정한 경쟁자로 자리 잡을 수 있을 것으로 전망된다.

이미 미 우주군 국가안보 우주발사(NSSL) 프로그램은 2029년까지 총 56억 달러 규모로 운영되는 사업에 뉴트론을 포함시켰다. 이는 뉴트론의 상업적 잠재력을 인정받은 것으로 해석된다.

그러나 뉴트론 개발에는 상당한 위험 요소도 존재한다. 올해 약 1억 달러의 자본 지출이 계획되어 있으며, 개발 지연이나 차질은 회사의 시장 지위와 재무 성과에 직접적인 영향을 미칠 수 있다.

특히 뉴트론 개발 지연은 미 우주군의 국가안보 우주발사 프로그램에 따른 약속 이행에 차질을 빚어 미래 정부 계약을 위태롭게 할 수 있다.

뉴트론 로켓은 로켓랩의 미래 수익성의 핵심 동인으로 간주되는 만큼 개발 지연은 회사의 흑자 전환 시기를 연기하여 투자자 신뢰도와 주가에 부정적 영향을 미칠 수 있다.

◆ 재무 성과와 미래 전망

로켓랩의 재무 성과는 꾸준한 성장세를 보이고 있다. 2025년 1분기 매출은 1억2260만 달러로 전년 동기 대비 32% 증가해 사상 최대치를 기록했다. 여전히 개발 비용으로 인한 순손실을 기록하고 있지만, 보유 현금은 3억300만 달러에 이른다.

애널리스트들은 로켓랩의 장기적 성장 가능성을 높게 평가하고 있다. 코이핀 집계에 따르면, 2025회계연도 연매출은 5억7330만 달러로 전년 대비 31.43% 증가할 것으로 예상된다. 이후 2026회계연도에는 8억9238만 달러(55.66% 증가), 2027회계연도에는 12억 달러(34.90% 증가)로 지속적인 성장이 전망된다.

특히 주목할 점은 수익성 개선 전망이다. 현재 마이너스인 주당순이익(EPS)은 2026회계연도에 0.05달러로 흑자 전환한 뒤, 2027회계연도에는 0.20달러로 330.16% 증가할 것으로 예상된다. 이는 뉴트론의 상업화가 본격화되면서 나타날 것으로 분석된다.

로켓랩은 매출이 가파르게 증가하고 있지만, 보유 현금과 일렉트론 발사 수익을 뉴트론 개발 자금으로 투입하고 있어 아직 적자 상태다. 일렉트론은 탑재 용량이 작은 만큼 운항당 창출 가능한 매출이 경쟁사 로켓보다 적은 편이다. 시장 전문가들은 2025년부터 뉴트론이 상용화되면서 상황이 반전되며, 뉴트론이 로켓랩의 성장을 견인할 것으로 전망한다.

골드만삭스는 로켓랩에 대해 "스페이스X 다음으로 우주 발사를 위한 신뢰할 수 있는 두 번째 옵션"이라고 평가하며 6월 30일 '중립' 투자의견과 목표주가 27달러로 커버리지를 시작했다. 골드만삭스는 로켓랩이 발사 관련 관계를 활용하여 제품 사업과 고객 점유율을 확대하고 있다면서, 향후 발사 횟수 증가와 뉴트론 미션 시작에 따라 상당한 운영 레버리지와 규모의 경제 효과를 누릴 수 있을 것으로 전망했다.

다만 골드만삭스는 로켓랩이 전용 발사 제공업체로서 확고한 입지를 가지고 있다고 인정하면서도, 아직 수익성이 없고 플러스 현금 흐름을 창출하지 못하고 있으며, 뉴트론 개발을 위한 투자 단계에 머물러 있어 정상적인 재무 상태로 가는 경로에 대한 가시성이 제한적이라는 점을 우려 요소로 지적했다.

◆ 정치적 갈등 속에서 찾아온 새로운 기회

2006년 설립되어 로켓과 우주선 제작을 전문으로 하는 로켓랩은 스페이스X가 장악한 시장에서 틈새를 공략해 왔다. 작지만 민첩한 일렉트론 로켓으로 소형 위성 발사 시장에서 입지를 구축했고, 이제 중형 발사체 뉴트론으로 한 단계 도약을 준비하고 있다.

머스크와 트럼프 대통령 간의 정치적 갈등은 로켓랩에게 예상치 못한 기회를 제공했다. 스페이스X의 정부 계약에 대한 불확실성이 커지면서 투자자들은 대안을 찾기 시작했고 그 시선이 로켓랩에 집중되고 있다.

하지만 로켓랩의 진정한 경쟁력은 정치적 요인을 넘어 기술적 역량과 안정적인 사업 기반에 있다. 68회 발사 성공이라는 검증된 실적, 정부 계약 확보를 통한 안정적 수익 기반, 수직 통합을 통한 경쟁력 강화가 그 근거다.

뉴트론의 상업화 성공 여부가 로켓랩의 미래를 좌우할 것으로 보인다. 2025년 말 예정된 첫 발사가 성공한다면 로켓랩은 명실상부한 스페이스X의 경쟁자로 자리 잡을 수 있을 것이다. 정치적 갈등이라는 외부 요인과 기술적 진전이라는 내부 요인이 맞물리면서 로켓랩은 새로운 전환점을 맞고 있다.