[서울=뉴스핌] 이나영 기자= 18일 신한투자증권은 최근 코스피 신고가 랠리 과정에서 배당주가 구조적으로 소외돼 왔다며, 연말을 앞두고 배당주 재평가 가능성이 커지고 있다고 밝혔다.

이재원 신한투자증권 연구원은 "코스피의 연초 이후 수익률이 60%를 넘었지만 26개 업종 중 지수를 이긴 업종은 7개뿐"이라며 "대부분 업종이 반도체 중심 랠리에서 뒤처졌다"고 말했다.

보고서에 따르면 개인 투자자는 반도체 주가 상승 구간에서 지속적으로 소외됐다. 외국인은 삼성전자·SK하이닉스를 집중 매수하며 신고가 랠리를 주도했지만 개인은 순매도를 이어갔다. 이 연구원은 "미국 셧다운 장기화와 AI 고평가 논란 속에 외국인 차익 실현이 나타나기 전까지 개인의 수익률 회복 여지는 적었다"고 설명했다.

배당주가 하반기 큰 폭으로 부진했던 이유는 세 가지로 정리됐다. 첫째 정책 되돌림 우려다. 정부가 배당소득 분리과세를 추진하면서도 최고세율을 35%로 제시해 시장 기대 대비 높은 수준이었고, 이에 배당주 투자심리가 약화됐다.

둘째는 반도체 수급 쏠림이다. 9월 이후 스토리지 가격 상승이 부각되며 반도체 업종의 12개월 선행 EPS가 3개월 전 대비 75% 상승했다. 이익 상향과 주가 상승이 반도체에 집중되며 방어적 성격의 배당주는 상대적으로 부진했다.

셋째는 원·달러 환율 상승으로 인한 수출주 우위다. 환율이 1470원에 육박하는 과정에서 자동차·산업재·반도체 등 수출주에 이익 개선 기대가 부각되며 은행·통신 등 내수 배당주는 수익률이 밀렸다.

이 연구원은 "원화 약세는 과거와 달리 수출주 주가에 우호적으로 작용하고 있다"며 "APEC을 계기로 한·미 관세 협상이 타결된 것도 수출주에 추가 모멘텀을 제공했다"고 말했다.

반면 배당주 투자 환경은 11월부터 개선 국면에 들어섰다고 평가했다. 첫째는 정책 기대감 확대다. 정부가 배당소득 분리과세 최고세율을 기존 35%에서 25% 수준까지 낮추는 방안을 논의하면서 배당 확대 유인이 커졌다. 발표 이후 한 주 동안 증권(+5%), 은행(+4%), 상사(+3%) 등 고배당 업종이 상대수익률 상위에 올랐다.

둘째는 연말 배당 시즌 진입이다. 신한투자증권에 따르면 KOSPI 대비 배당주의 상대수익률은 10~11월, 그리고 배당락 이후 자금이 유입되는 1분기에 가장 높았다. 특히 자본시장법 개정으로 배당기준일을 연말이 아닌 주주총회 이후로 변경하는 기업이 증가하면서 "연말 배당락 부담이 줄어 배당주 매수가 유효하다"고 이 연구원은 설명했다.

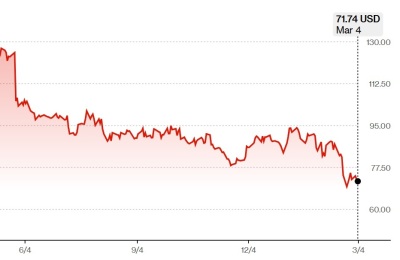

셋째는 배당주–수출주 간 주가 괴리 축소(갭메우기) 기대다. 현재 배당주의 수출주 대비 상대수익률은 –20%로, 장기평균(–10%)을 크게 하회한다. 이 연구원은 "상대수익률이 –1표준편차 구간까지 떨어져 과거 10년 기준 하위 10% 수준"이라며 "역사적 밴드에 비춰보면 배당주의 상대적 재평가 여지가 크다"고 강조했다.

마지막으로 신한투자증권은 고퀄리티 배당주 스크리닝 결과도 제시했다. 배당소득 분리과세 대상 요건(배당성향 40% 이상, 또는 25% 이상+3년 평균 대비 배당금 5% 증가)에 부합하고, 5개년 이익 변동성(CV 0.4 이하)·10개년 흑자 지속·영업이익률 변동성 하위·배당수익률 상위 20% 조건을 충족한 기업들이다.

이 연구원은 "반도체·산업재 등 주도 업종 상승 속도가 매우 빨라 신규 진입 부담이 커진 투자자라면 배당–수출주 바벨 전략이 대안이 될 수 있다"며 "연말부터 내년 1분기까지 배당으로 수익률을 방어하고 수출주 펀더멘털을 활용하는 전략이 적절하다"고 조언했다.

nylee54@newspim.com