이 기사는 12월 8일 오전 07시31분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

이 기사는 인공지능(AI) 번역을 통해 생성된 콘텐츠로 원문은 12월7일 블룸버그통신 기사입니다.

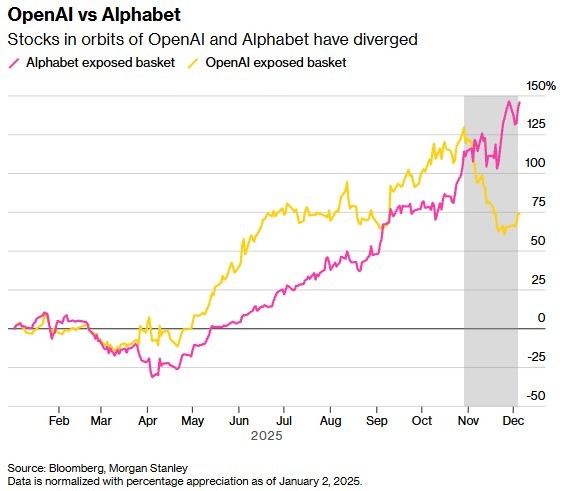

[서울=뉴스핌] 이홍규 기자 = 인공지능 관련 기업들에 대한 월가의 심리가 바뀌고 있는데, 이는 두 기업과 관련이 있다. 오픈AI는 하락세이고, 알파벳(GOOGL)은 상승세다.

챗GPT를 만든 기업은 더 이상 AI 기술의 최첨단에 있는 것으로 보이지 않으며, 수익성 부족과 막대한 지출 약속을 이행하기 위해 빠르게 성장해야 할 필요성에 대한 의문에 직면해 있다. 한편 구글의 모회사는 AI 거래의 모든 부분에 촉수를 뻗친 자금력이 풍부한 경쟁자로 떠오르고 있다.

퍼스트 프랭클린 파이낸셜 서비스의 수석 시장 전략가 브렛 유잉은 "오픈AI는 올해 초 황금알을 낳는 거위였고, 알파벳은 매우 다른 시각으로 바라봤다"며 "이제 오픈AI에 대한 심리는 훨씬 더 신중해졌다"고 말했다.

그 결과 오픈AI의 궤도에 있는 기업들, 주로 오라클(ORCL), 코어위브(CRWV), 어드밴스드 마이크로 디바이시스(AMD), 그리고 마이크로소프트(MSFT), 엔비디아(NVDA), 오픈AI의 지분 11%를 보유한 소프트뱅크의 주식들이 강한 매도 압력을 받고 있다. 한편 알파벳의 모멘텀은 자사 주가뿐만 아니라 브로드컴(AVGO), 루멘텀 홀딩스(LITE), 셀레스티카(CLS), TTM 테크놀로지스(TTMI) 같은 관련 기업들의 주가도 끌어올리고 있다.

이러한 변화는 규모와 속도 면에서 극적이었다. 불과 몇 주 전만 해도 오픈AI는 관련된 모든 기업에서 거대한 상승세를 촉발했다. 이제 그러한 연결은 오히려 닻처럼 보인다. 이는 주식시장의 3년간 상승세를 이끈 AI 열풍에서 비공개 기업인 오픈AI가 얼마나 중심적이었는지를 고려하면 광범위한 영향을 미치는 변화다.

유잉은 "자금 조달의 복잡성, 순환 거래, 부채 문제에 빛이 비춰졌다"며 "알파벳 생태계 주변에도 이런 것이 어느 정도 존재하겠지만, 오픈AI의 거래에서는 상당히 극단적인 것으로 드러났고, 이를 인식한 것이 심리의 판도를 바꾼 요인이었다"고 말했다.

오픈AI와 연결된 기업들의 바스켓은 2025년 74% 상승했는데, 이는 인상적이지만 알파벳 노출 주식들의 146% 급등에 훨씬 못 미친다. 기술주 중심의 나스닥100 지수는 22% 상승했다.

오픈AI를 둘러싼 회의론은 8월로 거슬러 올라갈 수 있는데, 당시 GPT-5를 공개했지만 엇갈린 반응을 받았다. 지난달 알파벳이 제미나이 AI 모델의 최신 버전을 출시하고 극찬을 받으면서 회의론이 증폭됐다. 그 결과 오픈AI 최고경영자 샘 올트먼은 챗GPT의 품질을 개선하기 위한 비상 대응 노력을 선언했고, 주력 제품을 정상 궤도에 올릴 때까지 다른 프로젝트들을 연기했다.

모든 조각을 갖춘 알파벳

알파벳의 강점은 제미나이를 넘어선다. 이 기업은 S&P500에서 세 번째로 높은 시가총액을 가지고 있으며 막대한 현금을 보유하고 있다. 또한 구글 클라우드와 주목을 받고 있는 반도체 제조 사업 같은 인접 사업들도 보유하고 있다. 그리고 이는 회사의 AI 데이터, 인재, 유통망, 또는 유튜브나 웨이모 같은 성공적인 자회사들을 고려하기 전의 이야기다.

모닝스타의 기술 주식 선임 전략가 브라이언 콜렐로는 "알파벳이 지배적인 AI 모델 개발사로 부상할 모든 조각을 가지고 있다는 인식이 커지고 있다"며 "불과 몇 달 전만 해도 투자자들은 그 타이틀을 오픈AI에게 줬을 것이다. 이제는 더 많은 불확실성, 더 많은 경쟁, 오픈AI가 확실한 승자가 아닐 리스크가 더 커졌다"고 말했다.

오픈AI와 알파벳의 대표자들은 논평 요청에 응답하지 않았다.

1위와 2위의 차이는 자랑거리를 넘어서는 것이며, 기업들과 그들의 파트너들에게 상당한 재정적 영향을 미친다. 예를 들어 사용자들이 제미나이로 몰리면서 챗GPT의 성장이 둔화되면, 오픈AI가 오라클의 클라우드 컴퓨팅 용량이나 AMD의 칩에 대한 비용을 지불하기가 더 어려워질 것이다.

반면 알파벳의 AI 노력 구축 파트너들은 번창하고 있다. 알파벳의 데이터센터용 광학 부품을 만드는 루멘텀의 주식은 올해 세 배 이상 올라 러셀3000 지수에서 상위 30개 종목에 속한다. 셀레스티카는 알파벳의 AI 구축을 위한 하드웨어를 제공하며, 그 주식은 2025년 252% 상승했다. 한편 알파벳이 사용하는 텐서 처리 장치 칩을 만드는 브로드컴은 작년 말 이후 주가가 68% 급등했다.

오픈AI는 최근 몇 달간 여러 야심찬 거래를 발표했다. 이러한 활발한 활동이 "오픈AI가 이 모든 것을 자금 조달할 수 있는지, 감당할 수 없는 것을 물고 있는 것은 아닌지에 대한 정당한 정밀 조사와 우려를 불러왔다"고 콜렐로는 말했다. "매출 성장의 시기는 불확실하며, 경쟁자가 만드는 모든 개선은 오픈AI가 열망을 달성하지 못할 리스크를 더한다."

공정하게 말하자면, 투자자들은 이러한 거래들 중 많은 것을 흥분하며 맞이했는데, 차세대 AI 승자들을 만들어내는 것처럼 보였기 때문이다. 하지만 심리가 바뀌면서 갑자기 관망하는 태도를 취하고 있다.

약 1600억달러의 자산을 보유한 GQG 파트너스의 포트폴리오 매니저 브라이언 커스만크는 "사람들이 오픈AI가 매출을 창출하고 수익을 낼 수 있다고 생각했을 때, 그 큰 거래 규모가 가능해 보였다"며 "이제 우리는 사람들이 믿기를 멈추고 의문을 제기하기 시작한 시점에 있다"고 말했다.

커스만크는 AI 열풍을 스테로이드를 맞은 닷컴 시대로 보고 있으며, 그의 회사가 기술주에 대한 높은 비중에서 매우 회의적인 입장으로 전환했다고 말했다.

자초한 상처

"우리는 과대 광고 영역을 피하려고 노력하고 있으며 그 많은 부분이 오픈AI에 의해 촉발됐다"고 그는 말했다. "많은 곳이 이것에 영향을 받았기 때문에 고통스러운 청산이 될 것이다. 지수의 큰 부분을 차지하지만 하락해야 할 것은 몇몇 기술주만이 아니다. 이 모든 베팅에는 유틸리티 같은 평행 거래가 있으며 높은 상관관계를 보인다. 그것이 우리가 두려워하는 것이다. 오픈AI가 이 내러티브를 만들어낸 것뿐만 아니라 과대 광고에 많은 것들이 끌려 올라갔다는 것이다."

오픈AI의 공개적인 실수들도 도움이 되지 않았다. 스타트업의 최고재무책임자 사라 프라이어는 최근 미국 정부가 자금 조달을 가능하게 하는 보증을 뒷받침할 것을 제안했는데, 이는 일부 우려를 불러일으켰다. 하지만 그녀와 올트먼은 나중에 회사가 그러한 보증을 요청하지 않았다고 명확히 했다.

그리고 올트먼이 팟캐스트에 출연해 회사가 어떻게 매출을 훨씬 초과하는 지출 약속을 할 수 있느냐는 질문을 받았을 때의 일도 있었다. 최고경영자의 답변은 "주식을 팔고 싶으면 매수자를 찾아줄게, 그냥 충분해"였다.

올트먼의 무시는 문제가 있었는데, HSBC 추정에 따르면 지금부터 2033년까지 오픈AI의 매출과 지출 계획 간 격차가 약 2070억달러이기 때문이다.

애널리스트 니콜라스 코테-콜리슨은 11월 24일 연구 노트에서 "격차를 메우려면 중심 시나리오 예측보다 높은 매출, 더 나은 비용 관리, 추가 자본 투입, 또는 부채 발행 중 하나 또는 조합이 필요할 것"이라고 썼다. 오픈AI가 2025년 120억달러 이상의 매출을 창출할 것으로 예상되는 것을 고려하면, 컴퓨팅 비용이 회사 자체뿐만 아니라 얽혀 있는 AI 체인에 대한 관련 수익에 대해 투자자 불안을 가중시킨다고 그는 썼다.

물론 오라클이나 AMD 같은 기업들이 오픈AI에만 의존하는 것은 아니다. 그들은 여전히 많은 수요가 있는 영역에서 사업을 하고 있으며, 그들의 제품은 오픈AI 없이도 고객을 찾을 수 있다. 게다가 주식의 약세는 매수 기회를 나타낼 수 있는데, 최근 웰스파고 분석에 따르면 챗GPT와 이를 구동하는 칩에 연결된 기업들이 제미나이와 그 칩에 노출된 기업들에 비해 2016년 이후 처음으로 할인 거래되고 있기 때문이다.

약 130억달러의 운용자산을 보유한 미션 웰스의 최고투자책임자 키어런 오스본은 "산업 전반에 걸쳐 많은 미개척 수요와 침투가 있으며, 이것이 궁극적으로 성장을 뒷받침할 것"이라며 "수익화가 이들 기업의 최종 목표이며, 그들이 그것을 향해 노력하는 한 투자 사례를 뒷받침할 것"이라고 말했다.

bernard0202@newspim.com