베트남 VN지수도 '우상향' 전망...최대 2000P까지 오를 수도

[방콕=뉴스핌] 홍우리 특파원 = 도널드 트럼프 대통령 집권 2기 출범과 함께 올해 글로벌 금융 시장은 전례 없는 정책 불확실성과 변동성 속에서 요동쳤다. 트럼프 행정부의 대규모 감세와 재정 지출 확대, 돌발적인 무역 정책, 그리고 연방준비제도(연준)에 대한 금리 인하 압박 등은 시장의 예측 가능성을 크게 훼손했다.

특히 대표적인 신흥국인 인도와 베트남은 트럼프 행정부가 휘두르는 관세 칼날에 속수무책이었다. 높은 관세가 확정될 경우 인도와 베트남 모두 경제 성장에 타격을 입을 것이라는 우려 속에 외국인 투자자들은 이들 나라와 미국 간의 무역 협상 상황에 주목했다.

베트남은 아시아 국가 중 최초로 미국과 합의를 타결하며 관세율을 기존의 46%에서 20%로 낮췄고, 인도는 아직 미국과 협상 중이다.

트럼프 행정부의 관세주의 및 보호무역주의 기조로 인해 글로벌 자금의 방향타가 미국에 맞춰지며 인도와 베트남 증시는 외국인 자금 유출을 겪고 있지만, 전 세계 주요 국가 중 가장 높은 성장세를 구가하고 있다는 점이 인도와 베트남에 대한 관심을 지속시키고 있다.

◆ 美 관세에 발목 잡힌 인도 증시, 30년 만에 최악의 해 보내

인도 증시에 있어 올해는 30년 만에 찾아온 최악의 해였다. 블룸버그 통신은 지난달 30일자 기사에서 "모간스탠리캐피털인터내셔널(MSCI)의 인도 지수가 올해 들어 8.2% 상승했다"며 이는 광범위한 신흥시장 벤치마크 지수를 1993년 이래 가장 큰 폭으로 하회하는 수치라고 지적했다.

직전 회계연도(2024년 4월~2025년 3월) 국내총생산(GDP)이 전년 동기 대비 6.5% 증가하는 데 그치며 성장세 둔화 우려가 제기된 데 더해 미국의 관세 정책이 인도 증시 하락을 압박했다. 특히 미국이 50%에 달하는 고율 관세를 과한 뒤 10월 무역 적자가 사상 최대 규모로 확대된 가운데서도 미국과의 무역 합의를 타결하지 못하면서 외국인 자금의 이탈 움직임이 강화됐다.

로이터가 인용한 자료에 따르면, 외국인 투자자들은 올해 현재까지 약 180억 달러(약 26조 4564억 원) 규모의 인도 주식을 매도한 것으로 나타났다. 당초 전망과 달리 지난달까지도 미국과의 무역 협정을 체결하지 못하자 외국인 포트폴리오 투자자(FPI)는 이달 첫 3거래일 동안 지난달 두 배 규모의 인도 주식을 팔아치웠다.

다만, 내년 인도 증시에 대한 전망은 상당히 낙관적이다. 급등은 기대하기 어려울 수 있겠으나 인도 정부의 재정 및 통화 정책에 힘입어 기업 실적이 더욱 개선됨에 따라 증시 상승을 뒷받침할 것이란 관측이 우세하다.

미국과 무역 협정을 체결하면 최근 달러당 90루피까지 급락한 루피 약세가 진정되면서 외국인 자금 유입이 늘어나고, 그에 따라 증시의 상승 폭이 더욱 커질 수 있다는 전망도 상당하다.

◆ 글로벌 기관, "2026년 니프티 오른다" 한 목소리

글로벌 기관과 전문가들은 인도 증시의 내년 반등을 점치고 있다.

로이터 통신이 주식 분석가들을 상대로 실시한 여론 조사에 따르면, 인도 증시는 2026년 중반 사상 최고치를 기록한 뒤 하반기까지 상승세가 이어질 것으로 예상됐다.

노무라는 니프티의 내년 목표가를 2만 9300포인트로 제시했다. 9일 종가(2만 5839.65포인트) 대비 약 13%의 상승 공간이 있다는 의미로, 지정학적 상황 완화·견조한 거시경제 지표·경기 순환적 회복세가 영향을 미치고, 지난해 9월 최고가 기록 뒤 14개월 동안 이어진 조정 속에 인도 주식의 밸류에이션이 합리적인 수준을 되찾으면서 반등을 위한 기반이 마련됐다는 분석이다.

노무라는 "외국인 자금 유입이 급증할 것으로 예상하지는 않지만 글로벌 인공지능(AI) 거래 열기가 완화되고 위험 선호 심리가 유지된다면 점진적인 개선의 여지가 있다"고 설명했다.

골드만삭스는 11월자 보고서에서 인도 증시에 대한 투자 의견을 기존의 '중립'에서 '오버웨이트'로 상향 조정했다. 인도 중앙은행(RBI)의 금리 인하 및 유동성 공급, 은행 규제 완화와 인도 정부의 상품 및 서비스세(GST) 인하 등 성장 지원 정책과 기업 수익 모멘텀 강화를 이유로 들어 벤치마크인 니프티50 지수가 내년 연말까지 2만 9000포인트까지 오를 것으로 내다봤다.

모간스탠리도 골드만삭스와 비슷한 논리를 펼쳤다. 모간스탠리 전무이사인 리다함 데사이는 "10월 은행 신용 조사 결과, 정부의 세제 개편에 힘입어 소비자 신용(주택담보대출 제외) 비율이 7%에서 17%로 급격히 늘어났다"며 "2026년에는 명목 성장률이 두 자릿수에 달하며 강력한 수익 회복세를 견인하고 인도가 세계에서 가장 빠른 경제 성장세를 보일 수 있다"고 예상했다.

데사이는 "특히 인도의 밸류에이션은 사상 최저치에 근접했고, 글로벌 AI 관련 기술주들의 부진이 점차 완화되고 있다"며 "이 모든 요인들을 고려할 때 2026년은 인도 증시에 있어 매우 흥미로운 한 해가 될 것"이라고 덧붙였다.

뱅크 오브 아메리카 증권(BofA)도 니프티50 지수가 내년 12월까지 2만 9000포인트에 도달할 것으로 예측하며, 내년의 상승은 밸류에이션이 아닌 경제 성장에 따른 실적이 주도할 것이라고 전망했다.

모간스탠리는 거시 경제 호조, 통화정책 완화, 실적 사이클 강화에 힘입어 센섹스 지수가 내년에 강세 시나리오에서 10만 7000포인트, 기본 시나리오에서는 9만 5000포인트까지 오를 것으로 예측했다.

◆ 강력한 경제 성장·시장 지위 격상이 外人 끌어당긴다...2000P 넘보는 VN지수

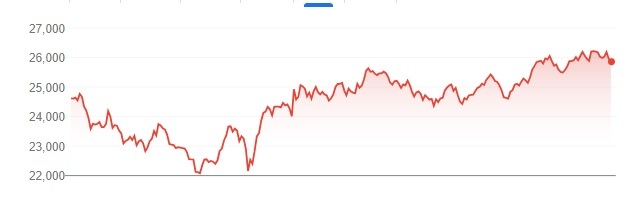

베트남 증시는 올해 강한 상승장을 연출했다. 벤치마크 지수인 VN지수는 올해 들어 현재까지 약 37% 급등하며 사상 최고 수준인 1740포인트를 돌파했다.

베트남 증시의 상승은 주로 베트남 국내 개인 투자자 및 기관 투자자의 강한 매수세에 기인한 것으로, 외국인은 대규모 순매도 속에 간헐적으로 순매수를 보였다.

자료에 따르면, 올해 들어 11월 말까지 외국인은 약 50억 달러(약 7조 3775억 원)어치의 베트남 주식을 순매도한 것으로 나타났다. 지난해 40억 달러 순매도에 이어 2년째 대규모 자금 유출이다.

다만 연말에 접어들면서 외국인 매도세가 약화하고 있다. 비엣 스톡에 따르면, 11월 외국인 투자자들은 호찌민 거래소에서 약 49조 동(약 2조 7489억 원) 규모를 매수하고 약 56조 2000억 동 규모를 매도하여 10월 대비 매도 규모를 축소했다.

내년 상황에 대해서는 강력한 국내 자금 유입에 더해 외국인 자금 또한 매수로 전환하면서 우상향 곡선을 그릴 것이란 관측이 우세하다.

우선 강력한 경제 성장이 매력적이다. 베트남 정부가 내년 실질 GDP 성장률 목표를 10%로 확정하는 등 성장 드라이브를 걸면서 통화 정책 완화 기조가 이어지고 규제 완화 움직임이 본격화할 것으로 전망된다.

내년 9월 영국 파이낸셜타임스스톡익스체인지 러셀(FTSE 러셀)의 이머징 마켓에의 정식 편입은 장기 호재가 될 수 있다. FTSE 러셀은 10월 정기 분류에서 베트남 증시를 기존의 프런티어 마켓에서 이머징 마켓으로 상향 조정하기로 결정했다고 발표했다.

내년 3월 시장 등급 격상을 위한 중간 평가를 거쳐야 하지만, 이머징 마켓으로 올라설 경우 외국인 자금 유입이 늘어날 것으로 예상된다. 로이터는 약 60억 달러의 외국인 자금이 유입될 것으로 추산했고, HSBC는 액티브펀드와 패시브펀드에서 각각 34억 달러, 104억 달러가 베트남 증시로 향할 것으로 전망했다.

세계은행은 "단기적으로 약 50억 달러가 베트남 증시로 유입될 것"이라며 "베트남이 강력한 개혁 모멘텀과 거시경제의 안정성을 유지한다면 2030년까지 약 250억 달러를 유치할 수 있을 것"이라고 내다봤다.

시장 지위 격상은 기업공개(IPO) 열풍을 불러일으킬 수 있다. 베트남 플러스는 향후 3년 동안 약 475억 달러 규모의 IPO가 소비재, 금융 서비스, 호텔, 엔터테인먼트, 기술 및 정보 등 다양한 분야에서 이루어질 것으로 예상된다며, 이것이 수십억에서 수백억 달러 규모의 대형 투자 펀드를 유치할 수 있다고 분석했다.

베트남 플러스는 이어 시장 지위 격상·대형 기업들의 IPO·외국 자본 유입 등에 힘입어 VN지수가 내년 1800포인트까지 오른 뒤 중장기적으로는 2000포인트를 목표로 할 수 있다는 전문가 전망을 전했다.

베트남 투자 컨설팅 기업 FIDT의 창립자 후인 민 투안은 "글로벌 자금은 지난 3년간 주로 미국·중국·일본 등 대형 시장으로 유입되고 (베트남에서는) 순매도세를 보였다"며 "그러나 상장 기업 수 및 품질의 구조적 변화가 외국인 자본을 베트남으로 다시 끌어들일 것"이라고 예상했다.

투안은 "올해 주당순이익(EPS)이 20% 늘어나고 주가수익비율(PER)이 17~18배에 달할 것으로 예상한다면 (VN지수의) 1800포인트 수준은 충분히 달성 가능하다"며 "만약 긍정적 조건이 지속된다면 내년 2000포인트 돌파도 충분히 가능하다"고 덧붙였다.

◆ 은행, 베트남 경제 성장의 '선봉'이자 '수혜 산업'

내년 베트남 증시 상승을 주도할 섹터로는 은행이 꼽힌다. 금융 지원으로 경제 성장을 뒷받침하면서 경제 성장의 수혜를 얻을 것이란 기대감이 크다.

베트남 정부는 지난 9월 결의안 273호를 발표함으로써 국영 4대 은행의 신속한 자본 확충을 주문했다. 2030년까지 연평균 10% 이상의 경제 성장을 목표로 하고 있는 가운데, 국영은행의 금융 지원 능력을 강화함으로써 경제 성장을 촉진한다는 방침이다.

이에 따라 비엣콤뱅크(Vietcombank, 베트남 외환은행)와 비엣틴뱅크(VietinBank, 베트남 산업무역은행), 베트남 투자개발은행(Bank for Investment and Development of Vietnam), 베트남 농업농촌개발은행(Vietnam Bank for Agriculture and Rural Development) 모두 대규모 자본 조달을 계획 중인 것으로 알려졌다.

비엣 스톡은 "신용공급 한도(credit room) 완화 가능성과 공공투자 및 적극적인 인프라 건설이 최근 거시경제 정책의 중요한 변화"라며 "이 두 가지 요인은 은행 산업에 매우 큰 성장 기회를 제공한다"고 평가했다.

신용공급 한도 완화는 은행들의 대출 여력을 키워 은행 수익 성장에 도움을 줄 수 있다. 또한, 공공투자 및 인프라 확충은 경제 전반의 수요를 증가시켜 은행 대출 수요를 촉진한다. 이로 인해 은행 산업은 새로운 성장 동력을 확보함과 동시에 경제 발전에 기여할 수 있게 된다.

시장 관점에서 봤을 때도 은행주의 잠재력이 돋보인다. 유동성과 시장 규모 면에서 글로벌 자금의 주요 목적지가 될 것이라고 비엣 스톡은 지적했다.

특히 베트남 증시가 이머징 마켓으로 격상될 경우 유입될 대규모의 외국인 자금 중 상당 부분이 은행주에 몰릴 것으로 매체는 예상했다. 글로벌 펀드의 패시브 및 액티브 자금이 활발하게 유입되기 시작하면, 유동성과 규모 기준을 충족하는 주식이 대규모 자본 흐름의 안전하고 효과적인 목적지로서 우선 투자 대상이 된다며, 베트남 증시에서는 은행주가 그 역할을 담당할 것으로 내다봤다.

비엣 스톡에 따르면, FTSE 러셀의 글로벌 올캡 바스켓에 편입될 것으로 예상되는 28개 종목에 은행주 4개가 포함됐다. 각각 비엣콤뱅크(VCB)와 사이공 트엉 띤 은행(Saigon Thuong Tin Commercial Joint Stock Bank, STB), 사이공 하노이 상업합동주식은행(Saigon-Hanoi Commercial Joint Stock Bank, SHB), 베트남 수출입은행(Vietnam Export Import Commercial Joint Stock Bank, EIB)이다.

hongwoori84@newspim.com