한미 금리차보다 지정학적 리스크가 결정적

[뉴스핌=김선엽 기자] 한국과 미국의 기준금리가 같아졌다. 내년 3월이면 역전될 거라는 전망이 지배적이다. 기축통화국인 미국의 금리가 우리나라 보다 높아지면 투자자본이 미국으로 빠져나갈 것이라는 우려가 꾸준히 제기된다.

물이 높은 곳에서 낮은 곳으로 흐르듯 돈도 더 많은 이자를 주는 고금리를 향해 흘러간다는 얘기다.

하지만, 한국은행을 포함해 전문가들은 한미 금리가 역전돼도 급격한 자금이탈은 없을 것이라고 본다. 우리나라의 성장률이 선진국보다 먼저 꺾이거나 북핵과 같은 돌발 변수가 발생하지만 않는다면 말이다.

◆ 전문가 “25~50bp 금리차로 자본 유출될 가능성 낮아”

미국 연방준비제도이사회(연준)이 내년 3월 기준금리를 인상하면 상당 기간 한미 금리가 역전될 전망이다. 더 안전한 나라가 더 높은 금리를 준다면 굳이 한국과 같은 신흥국에 머물 이유가 없다.

그럼에도 외국인 자금이 국내 자본시장에서 빠져나가지 않을 것으로 다수의 전문가는 예상한다. 우선 금리 역전 폭이 크지 않기 때문이다.

김상훈 KB투자증권 애널리스트는 "25~50bp 차이로는 외국인 투자자가 이탈하지 않을 것으로 본다"고 말했다.

두번째 이유는 경기 호황 기대로 미국이 기준금리를 올리기 때문에, 대미 무역 비중이 높은 한국의 경기 역시 호조일 가능성이 크다.

문홍철 DB투자증권 연구원은 "롱패딩이 잘 팔린다고 하면 우리가 롱패딩 회사의 주식을 사는 것처럼 미국 경기가 좋다고 하면 외국인은 대미 수출 국가에 대한 투자 비중을 늘린다"며 "미국 경기가 좋아진다면 한국과 중국 멕시코가 혜택을 본다"고 설명했다.

세번째 이유는 우리나라에 투자하는 외국의 중앙은행이나 연기금은 포트폴리오 방식으로 투자하기 때문이다. 즉, 원화 채권을 포트폴리오 다변화 차원에서 일정 비중으로 유지한다.

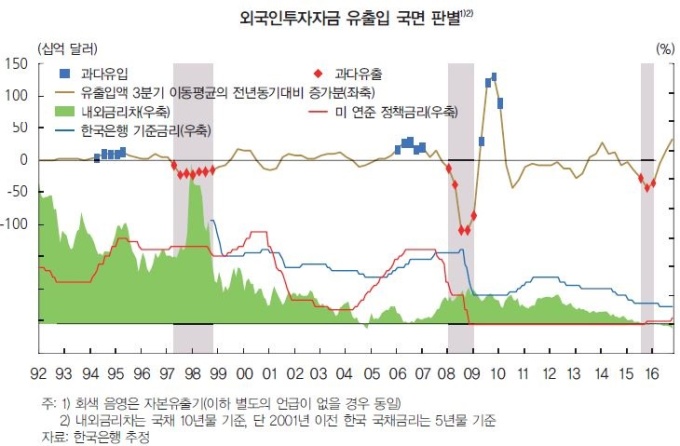

과거 사례를 봐도 한·미 간 기준금리가 역전됐던 2005년 9월부터 2007년 9월까지 2년간 외국인 자금은 348억달러 순유입됐다. 주식시장에서 230억달러가 순유출됐지만 채권시장으로 578억달러가 순유입됐다.

◆ 반도체 수퍼싸이클 꺼지면, 원화 매력도 하락할 수도

이런 이유로 한미 금리 역전에도 불구하고 외국인 투자자의 이탈 가능성은 높지 않다. 다만, 외국인 투자자가 썰물처럼 빠져나갈 돌발 상황도 염두에 둬야한다.

예컨대 세계 경기가 호황을 이어가도 반도체 수퍼 싸이클이 종료된다면 한국 경제는 타격을 받을 수 있다. 메모리 반도체가 우리나라 수출에서 차지하는 비중이 절대적이기 때문이다.

수출이 급감하고 경상수지 흑자 규모가 줄면 달러/원 환율이 상승(원화 약세)한다. 여기다 유가까지 상승하면 경상수지가 적자로 전환될 수도 있다. 원화 가치에 대해 부정적 전망이 우세해지면서 단기로 투자하는 외국인 중 일부는 환손실을 피하기 위해 발을 뺀다.

국내 채권시장의 외국인의 투자 잔액은 100조원 가량이다. 이 중 30% 정도가 템플턴과 같은 환율투자 펀드로 분류된다. 이들이 원화 채권을 매도한다면 원화는 더욱 약세로 달려간다.

원화 약세를 진정시키기 위해 외환보유고를 사용하기도 마땅치 않다. 한국에 대한 부정적 시그널로 해석돼 원화 약세를 더욱 촉발시킬 수 있어서다. 지난해 중국이 이를 경험했다.

◆ 한미 금리차보다 지정학적 리스크가 결정적

외국인 투자자가 이탈할 수 있는 또 다른 시나리오는 북핵과 같은 우리나라만의 고유한 리스크가 발생하는 경우다. 북한이 미사일을 쏠 때마다 국제금융시장이 한국물 CDS프리미엄을 주목하는 이유다.

올해 상반기 꾸준히 증가했던 외국인 채권투자 자금이 지난 8월 북핵 이슈가 발생한 이유로는 좀처럼 늘지 않았다. 전문가들은 이를 북핵 리스크 때문으로 해석한다.

김상훈 애널리스트는 "외국계 투자자를 만나보면, 금리차보다는 지정학적 리스크에 더 관심이 많다"며 "최근 원화 강세 전망에도 불구하고 외국인이 들어오지 않는 것도 북한 리스크에 대한 우려 때문"이라고 설명했다.

미국이 어떤 이유에서든 급격히 금리를 올릴 경우에도 외국인 자금이 빠져나갈 수 있다. 이른바 '1994년의 악몽'이다. 그 해 Fed는 과거 3년간 3%로 묶어둔 기준금리를 이듬해 2월까지 6%로 두 배나 올렸다.

미국의 긴축에 멕시코에선 국채 투매 현상이 발생하며 부도위기에 처했다. 신흥국 통화위기는 브라질, 아르헨티나 등으로 파급되며 '데킬라 효과'란 신조어를 낳았다.

김권식 국제금융센터 신흥시장팀장은 "3개월간 미국 10년물 국채금리가 40bp 이상 상승할 경우 신흥국 시장에서 자금이 유출되고 60bp 이상 오르면 신흥국 통화에 대한 매도가 발생할 수 있다"며 "다만, 현재로선 미국 장기금리가 3개월 만에 40bp 이상 상승할 가능성은 많지 않다"고 설명했다.

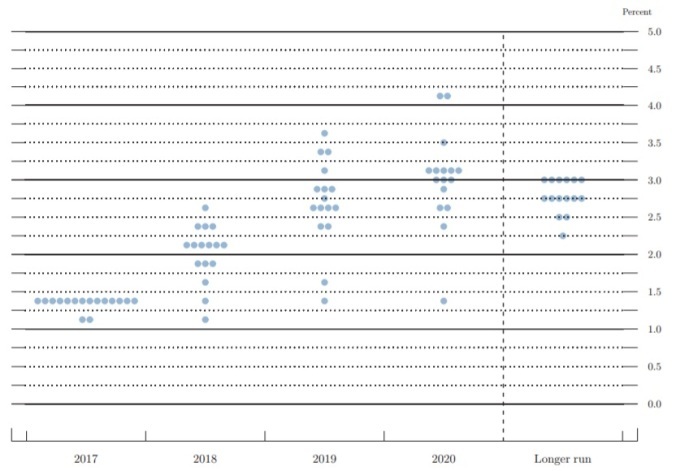

한편 지난 13일(현지시간) 미국 연방준비제도(Fed)가 기준금리를 0.25%p 올려 연 1.25~1.50%로 조정했다. 이번 금리 인상은 올해 들어 세 번째며 2015년 12월 제로금리에서 벗어난 뒤로는 다섯 번째 인상이다.

이날 Fed가 공개한 점도표에 따르면 연방공개시장위원회(FOMC) 위원들은 내년에 세 차례, 2019년 두 차례의 금리 인상을 예상했다.

현재 우리나라 기준금리는 지난 11월 6년 개월 만에 인상돼 현재 연 1.50%이다. 시장에서는 내년 한 두 차례 인상을 내다보고 있다.

[뉴스핌 Newspim] 김선엽 기자 (sunup@newspim.com)