대우건설 미청구공사, 작년 4분기比 847억원 증가

GS건설 미청구 1642억원 증가..대림 '현금중심' 경영

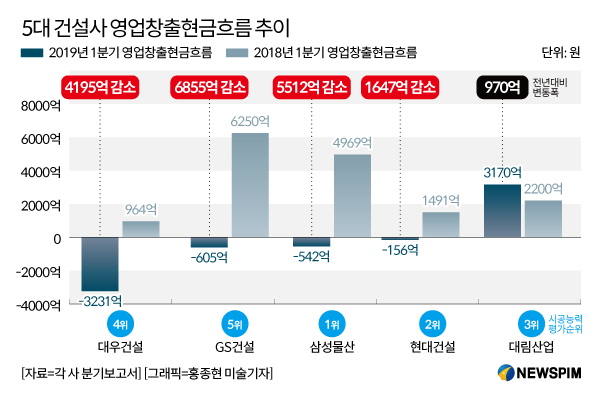

[서울=뉴스핌] 김성수 기자 = 시공능력평가 5위권 건설사 중 4곳의 올해 1분기 현금흐름이 '마이너스'를 기록했다. 부동산경기 둔화로 당기순이익이 감소한 데다 매출채권과 미청구공사 증가로 현금흐름이 위축된 탓이다.

반면 대림산업은 유일하게 1년 전보다 현금흐름이 늘어 '현금중심 경영'에 성과를 낸 것으로 분석된다.

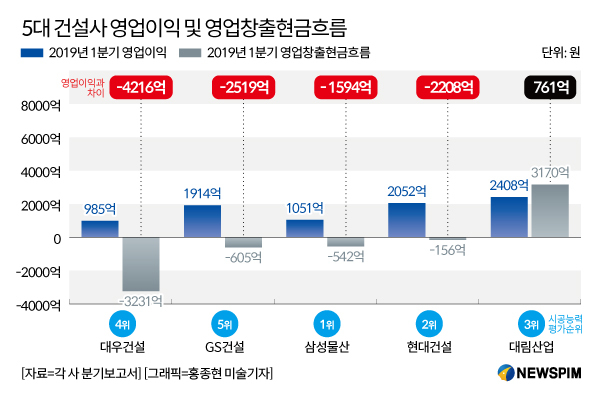

20일 건설 및 금융업계에 따르면 삼성물산, 현대건설, 대우건설, GS건설은 올해 1분기 영업창출 현금흐름이 마이너스(-)를 기록했다. 또한 1분기 영업이익보다 건설사별로 영업창출 현금흐름이 1500억~4200억원 이상 줄어든 것으로 조사됐다.

영업창출 현금흐름은 회사가 영업활동으로 벌어들인 현금을 뜻한다. 한 회사의 영업창출 현금흐름이 지속적으로 감소한다면 그 회사 현금유입에 문제가 있는 것으로 추정한다.

또한 기업 재무제표에서 영업창출 현금흐름이 영업이익보다 크게 적으면 이익은 있지만 실제 돈은 내부에 안 들어온다는 뜻이다. 해당 기업의 영업이익에 부실 가능성이 있는 것으로 해석한다.

|

우선 대우건설은 올해 1분기 영업창출 현금흐름이 마이너스(-) 3231억원으로 5개 회사 중 가장 적었다. 같은 기간 영업이익보다 부족한 금액은 4216억원으로 5개 회사 중 가장 컸다. 전년 동기대비로는 4195억원(-434.9%) 감소했다.

GS건설(-605억원), 삼성물산(-542억원), 현대건설(-156억원)도 올해 1분기 영업창출 현금흐름이 마이너스다. 특히 GS건설은 전년대비 현금흐름 감소 폭이 6855억원(-109.7%)으로 5개 건설사 중 가장 컸다. 삼성물산과 현대건설은 같은 기간 현금흐름이 1년 전보다 각각 5512억원(-110.9%), 1647억원(-110.5%) 줄었다.

GS건설은 영업창출 현금흐름이 영업이익보다 2519억원 적었다. 현대건설(-2208억원), 삼성물산(-1594억원)도 1000억원 넘게 부족했다.

5개 건설사 중 유일하게 현금흐름이 증가한 곳은 대림산업이었다. 대림산업은 1분기 영업창출 현금흐름이 3170억원으로 전년대비 970억원(44.1%) 증가했다. 영업이익에 비해서는 761억원 많았다.

앞서 김상우 대림산업 사장은 올해 초 신년사에서 '현금흐름'의 중요성을 강조한 바 있다. 당시 김상우 사장은 "지난해 회사 전체로는 양호한 실적이었지만 현금 창출을 개선할 필요가 있었다"며 "영업활동의 궁극적 귀결점은 현금 창출인 만큼 모든 의사결정을 현금 흐름을 중심으로 하도록 해야 한다"고 말했다.

|

대림산업을 제외한 다른 5대 건설사들의 현금흐름이 악화된 것은 당기순이익 감소와 매출채권·미청구공사 증가 때문으로 분석된다. 매출채권은 기업이 상품을 외상으로 판매한 후 대금을 받을 권리로 생기는 채권으로 외상매출금과 받을어음을 말한다. 미청구공사는 업체가 공사를 수행했지만 발주처에 아직 대금을 청구하지 않은 '미수 채권'이다.

재무제표에서 매출채권과 미청구공사가 증가하면 현금흐름이 줄어드는 효과가 발생한다.

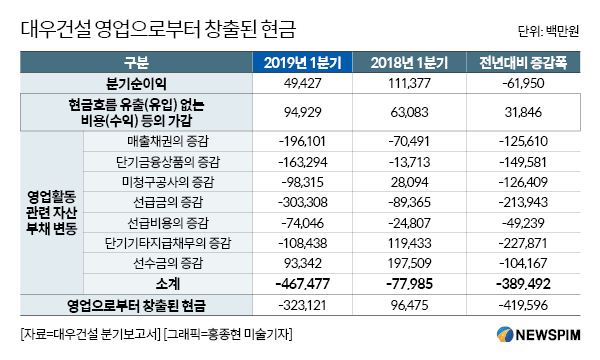

우선 대우건설의 영업창출 현금흐름 구성내역을 보면 △분기순이익 494억원 △현금유출(유입) 없는 비용(수익) 등의 가감 949억원 △영업활동 관련 자산부채의 변동 (-)4674억원으로 집계됐다. 이 중 1분기 순이익은 전년대비 619억원 줄었다. 영업활동 관련 자산부채도 큰 폭 마이너스를 기록해 전체 현금흐름을 위축시켰다.

영업활동 관련 자산부채 변동의 하위 항목에는 △매출채권의 증감 (-)1961억원 △단기금융상품의 증감 (-)1632억원 △미청구공사의 증감 (-)983억원 △선급금의 증감 (-)3033억원 △선급비용의 증감 (-)740억원 △단기기타지급채무의 증감 (-)1084억원 △장기충당부채의 증감 (-)184억원이 포함돼 있다.

특히 단기기타지급채무의 증감은 1년 전보다 2278억원 감소해 다른 항목보다 감소폭이 컸다. 이어 △선급금의 증감이 전년대비 2139억원 감소했으며 △단기금융상품의 증감(-1495억원) △미청구공사의 증감(-1264억원) △매출채권의 증감(-1256억원)이 뒤를 이었다.

|

재무제표에서 자산이 증가하면 현금 유출(감소), 부채가 증가하면 현금 유입(증가) 효과가 발생한다. 대우건설 현금이 줄어든 것은 단기기타지급채무가 줄었고 선급금(미리 치러 주는 돈)이 늘었으며 단기금융상품, 미청구공사, 매출채권 액수가 늘었기 때문이다.

특히 지난 1분기 말 미청구공사 금액은 1조233억원으로 작년 말보다 847억원 증가했다. 사우디 자잔 정유공장 프로젝트(JAZAN REFINERY&TERMINAL)에서는 미청구공사가 399억원으로 집계됐다. 또한 이라크 방파제 공사(Al Faw Grand Port)는 미청구공사가 209억원이다.

대우건설 관계자는 "사우디 자잔 프로젝트는 발주자와 공사기한 연장을 협의하고 있다"며 "공사기한 연장에 대한 변경계약을 체결할 예정"이라고 말했다.

GS건설도 당기순익 감소와 매출채권과 미청구공사가 현금에 부정적 영향을 미쳤다. 올해 1분기 순익은 1292억원으로 1년 전보다 794억원 줄었다.

회사 영업창출 현금흐름 하위항목 중 매출채권 및 기타채권 항목은 (-)4223억원으로 집계돼 1년 전보다 5574억원 감소했다. 매출채권이 늘어나 현금이 줄어드는 효과가 발생한 것.

특히 매출채권 중 미청구공사 금액은 올해 1분기 말 기준 1조8915억원으로 작년 4분기 말보다 1642억원 증가했다. 사업별 미청구공사 금액을 보면 아랍에미리트(UAE) 루와이스 정제공장(RRW) 재건 프로젝트는 미청구공사 총액이 6291억원이다. 싱가포르 톰슨 이스트 코스트 라인 T203은 미청구공사 총액이 1304억원으로 집계됐다.

또한 쿠웨이트 오일 컴퍼니(KOC)가 발주한 와라 압력유지 프로젝트는 미청구공사 총액과 손상차손 누계액이 각각 701억원이었다. 손상차손이란 당해 자산의 가치감소가 회복하기 어려운 경우 당해 자산가액을 줄여서 당기손실로 인식하는 것을 의미한다. 다른 표현으로 '평가 손실'이라고 한다.

GS건설 관계자는 "각 현장마다 대금청구 시기에 차이가 있어 일시적으로 미청구공사 증감이 발생할 수 있다"며 "미청구공사 금액이 2조원을 넘지 않도록 회사 차원에서 관리하고 있다"고 말했다.

현대건설도 매출채권과 미청구공사 증가로 영업현금흐름이 위축됐다. 영업창출 현금의 하위 항목에서 미청구공사 부문이 (-)5700억원으로 가장 비중이 컸으며 △매출채권 (-)2179억원 △기타채무 (-)1744억원 △매입채무 (-)1242억원 △기타채권 (-)58억원 순이었다.

현대건설 사업장 중 미청구공사 금액이 큰 프로젝트는 △우즈베키스탄 천연가스 액화정제시설(3790억원) △카타르 루사일 고속도로(1490억원) △UAE 미르파 담수복합화력발전(1085억원)이다.

삼성물산도 당기순익 감소, 매출채권 증가가 같이 나타났다. 올해 1분기 순익은 2224억원으로 전년대비 1406억원 감소했다. 올해 1분기 영업창출 현금흐름에서 매출채권 증가 항목은 (-)6706억원으로 집계됐다. 이는 전년 동기대비 1조4656억원 감소한 수치다.

미청구공사가 있는 주요 사업장으로는 △싱가포르 톰슨 이스트 코스트 라인 T203(369억원) △말레이시아 KL118 타워(359억원)이 있다. 또한 공사미수금(매출채권)이 있는 사업장은 △삼성전자 경기도 화성사업장 E-PJT 공사(869억원) △인도 뭄바이 복합 문화시설(DAICEC) 공사(734억원) △알제리 나마 복합화력 프로젝트(353억원)다.

삼성물산 관계자는 "인도 뭄바이 DAICEC 공사 등의 경우 지난 3월 31일 현재 계약상 납품기일이 지났다"면서도 "하지만 발주처가 추가 공사를 요구해 공사를 진행하고 있다"고 말했다. 이어 "발주처와 계약기간 연장에 대해 협의를 진행하는 중"이라고 덧붙였다.

전문가들은 건설사들 현금이 감소한 주요 원인은 부동산경기 둔화라고 분석했다. 다만 현금위축이 일시적인 현상인지 혹은 위험신호인지는 좀더 지켜봐야 한다고 진단했다.

김가영 나이스(NICE)신용평가 수석연구원은 "정부 대출규제 강화로 부동산시장이 위축되면서 (아파트) 분양률이 하락한 데다 수요자들의 입주·잔금납입 기간도 길어졌다"며 "건설사들 준공현장이 작년 말에서 올 초에 집중돼 있다 보니 현금흐름이 마이너스가 된 부분이 있다"고 말했다.

하지만 "건설사들이 입주 마케팅을 적극적으로 실시하고 있고 (수요자들 대상으로) 잔금납입 기간도 늘려주고 있다"며 "다소 시간이 걸리더라도 자금회수가 원활히 이뤄진다면 큰 문제가 없을 것"이라고 내다봤다.

sungsoo@newspim.com