수급 불균형 심화, 향후 4년 리튬 공급 긴장 지속

가격 고공행진, 탄산리튬 연초 대비 277% 폭등

원재료 자급률 높은 천제리튬 등 유망주 부상

[편집자] 이 기사는 11월 26일 오후 1시59분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 조윤선 기자 =그린 모빌리티·신재생에너지 등 친환경 녹색기술에 쓰이는 친환경 금속, 이른바 '그린 메탈(Green metal)'의 몸값이 치솟고 있습니다. 전 세계적인 친환경 에너지 혁명 가속화 흐름에 발맞추어 전기차와 태양광·풍력발전 설비 수요가 폭증하고 있기 때문입니다.

청정에너지로의 전환 추세로 인해 대표적 친환경 금속으로 꼽히는 리튬, 코발트, 희토류의 수급 불균형이 심화될 것이라는 관측이 나오고 있는데요. 이로 인해 친환경 금속 가격도 더 뛸 것으로 예상됩니다.

친환경 금속 가격은 올해 들어 오름세를 지속하고 있는 모양새입니다. 전기차 배터리 제조에 들어가는 탄산리튬 가격은 지난 11월 25일 기준 톤(t)당 20만 위안(약 3700만 원)을 돌파하며 연초 대비 277% 넘게 폭등했죠.

광대증권(光大證券) 등 기관들은 내년에도 공급 긴장에 따른 가격 상승으로 해당 업계의 활황이 계속될 것으로 보았습니다.

중국 증시에서도 리튬배터리 섹터는 기지개를 펴고 있는 모습입니다. 9월 조정을 받았던 리튬배터리 섹터는 10월 전기차 생산·판매 호조 소식에 11월 들어 오름세를 회복하며 지난 주 16일부터 4거래일 연속 상승 마감한데 이어, 이번 주 첫 거래일인 22일에도 3.11% 상승했습니다. 같은 날 염호리튬 개발 및 코발트 테마주도 덩달아 각각 4.32%, 3.61% 뛰었습니다.

◆ 전기차·태양광·풍력발전 수요 폭발, '그린 메탈' 호황 견인

친환경 금속 호황의 배경에는 세계적 트렌드인 탄소중립 시대에 친환경차, 태양광·풍력발전 설비 수요가 역대급의 가파른 증가세를 보일 것이라는 전망이 자리합니다.

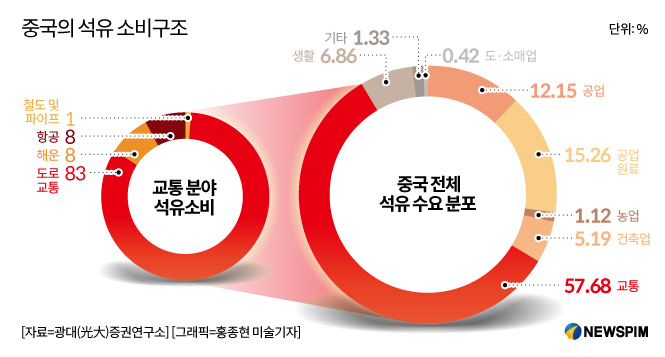

중국의 경우 교통 분야의 석유 소비 비중이 여전히 높아, 전기차 수요가 확대될 여지가 크다는 분석입니다.

|

광대증권에 따르면, 2017년 기준 중국 전체 석유 소비 중 교통운수업이 차지하는 비중이 57.7%에 달했습니다. 그 중에서도 도로 교통 분야의 석유 소비가 교통운수 부문의 석유 소비 중 83%의 절대적인 비중을 차지했죠. 따라서 중국의 에너지 구조전환 실현을 위해 자동차의 전동화는 반드시 추진해야 할 과제가 되었습니다.

이를 반영하듯 중국 내 자동차 시장은 전기차로의 전환이 가속화되는 모습입니다. 올 10월 하이브리드를 포함한 친환경차 생산량은 39만 7000대, 판매량은 38만 3000대로 전년 동기 대비 각각 133%, 135%나 증가했는데요. 특히, 친환경차의 시장 침투율이 역대 최고 수준인 16.4%에 달해 눈길을 끌었습니다.

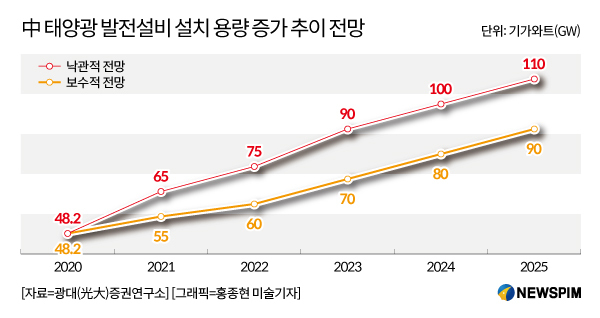

전기차 외에 전력 생산 측면에서도 탄소제로 전력과 신재생에너지 발전 육성에 속도가 붙으면서, 태양광과 풍력발전 설비 수요가 급격히 늘어날 것으로 전망됩니다.

중국 태양광 업계 협회는 14차 5개년(2021~2025년) 계획 기간 태양광 발전 신규 설비용량이 연평균 13.1~14.1%의 두 자릿수 증가세를 보일 것이며 2021년 태양광발전 신규 설비가 55~65GW, 2025년에는 90~110GW로 확대될 것으로 내다봤습니다.

|

중국의 해상풍력발전 설비도 빠르게 증가할 전망입니다. 중국 시장조사기관 중상정보망(中商情報網)에 따르면, 2020년 기준 중국의 풍력발전 설비 가운데 육상풍력발전 설비용량이 272.53GW로 96.8%의 절대적 비중을 차지하는데 반해, 해상풍력발전 설비용량은 9GW로 그 비중이 3.2%에 불과해 향후 성장할 여지가 클 것으로 분석됐습니다. 향후 5년 중국의 해상풍력발전 설비용량이 연 35%씩 폭증할 것이라는 관측도 나왔습니다.

◆ 수요 폭증하는데 공급 확대 더뎌, 리튬 2025년까지 공급 긴장

하지만 다운스트림의 급증하는 수요를 공급이 따라가지 못하고 있어 수급 불균형 심화가 예상됩니다.

광산 개발에서부터 생산 돌입까지 상당한 시간이 소요된다는 점이 그 요인 중 하나로 지목되고 있습니다. 광대증권은 2010~2019년까지 지난 10년간 세계적으로 규모가 큰 35개 광산의 채굴 주기를 분석한 결과, 광산 발견에서 생산에 이르기까지 평균적으로 약 17년이 소요된다는 분석을 제시했습니다.

중국 쓰촨성(四川省) 간쯔주(甘孜州)의 리튬 광산인 자지카(甲基卡)의 경우에는 지질 탐사에만 8년이 걸렸는데요. 광산 발견에서 본격적인 생산에 이르기까지 지질 탐사와 연구가 차지하는 기간이 70% 이상으로 가장 길다고 합니다.

이처럼 광산개발과 채굴에 상당한 시간이 걸리는데 반해 전기차 수요는 폭증하고 있어, 2022~2025년 리튬 업계의 공급 긴장 국면이 계속될 것이라는 관측이 제기되고 있습니다.

|

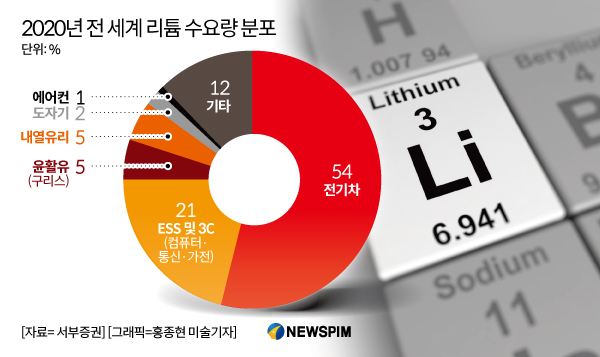

전 세계 리튬 수요에서 전기차가 절반 이상인 54%를 차지할 정도로 전기차는 리튬 수요를 직접적으로 견인하고 있는데요. 수소연료전지는 높은 비용 탓에 상업화까지는 갈 길이 멀고, 나트륨이온배터리는 에너지 밀도가 여전히 리튬이온배터리에 뒤쳐진다는 점에서 리튬이온배터리가 가장 대표적인 전기차 배터리로 채택되고 있는 만큼, 리튬 수요가 계속 증가할 것으로 예상됩니다.

게다가 에너지저장장치(ESS), 3C(컴퓨터·통신·가전)를 비롯한 공업 분야 다운스트림 수요까지 고려하면, 향후 리튬 수요가 연간 34%의 가파른 증가세를 보일 것이라는 전망입니다.

시장조사기관 SNE 리서치는 2023년 전 세계 전기차 배터리 수요가 406GWh(기가와트시)에 달할 것으로 예상되는 반면, 공급은 약 18% 모자란 335GWh에 그칠 것으로 예상했습니다. 2025년에는 부족분이 약 40%로 크게 확대될 것이라는 예측도 제시했습니다.

리튬이온배터리의 한 종류로 니켈·코발트·망간(NCM)의 세 가지 물질을 혼합하여 양극재를 만드는 '삼원계 배터리' 수요가 급증하면서 코발트의 공급 부족도 심화될 전망입니다. 향후 5년 전기차 배터리용 코발트 수요가 연간 30%씩 늘어날 것이며, 2024년 이후부터는 공급 부족 사태가 심화될 것이라는 관측도 나왔습니다.

이밖에 친환경자동차, 인버터에어컨, 풍력발전 등에 쓰이는 희토류 영구자석 수요 증가로 영구자석을 만드는데 사용되는 희토류 화합물인 프라세오디뮴(Pr)·네오디뮴(Nd) 산화물 공급도 빠듯해질 전망입니다.

전략자원인 희토류 채굴에 대한 중국 당국의 통제 강화와 더불어 해외 광산에서 들여오는 희토류 수입량이 줄어들 것으로 예상되기 때문이죠.

중국은 주로 미얀마, 호주, 미국으로부터 희토류를 수입하고 있는데요. 광대증권은 △ 미얀마의 코로나19 확산과 군부 쿠데타로 인한 정세 불안 △ 미국의 마운틴 패스(Mountain Pass) 희토류 광산의 증산 계획이 없다는 점 △ 호주의 희토류 광산 회사인 라이너스(Lynas)가 코로나19 확산 등 요인으로 생산을 풀가동하지 않는 점 등이 중국의 희토류 수입량 감소에 영향을 미칠 것으로 보았습니다.

◆ 가격 고공행진 지속, 그린 메탈 유망주는

기관들은 공급 부족으로 친환경 금속 가격이 계속 오를 것으로 예상하며, 가격 상승 흐름이 해당 섹터 주가 상승의 기폭제가 될 것으로 보고 있습니다.

국태군안(國泰君安)증권은 △ 올 4분기 중국의 전력난 완화에 따른 리튬인산철(LFP) 등 양극재의 왕성한 생산과 수요로 인해 탄산리튬 수요가 한층 더 늘어날 것이라는 점 △ 미들·다운스트림 업체의 재고 수준이 낮다는 점을 이유로 리튬 수급 긴장이 계속될 것으로 판단, 리튬 가격이 오름세를 유지할 것으로 내다봤습니다.

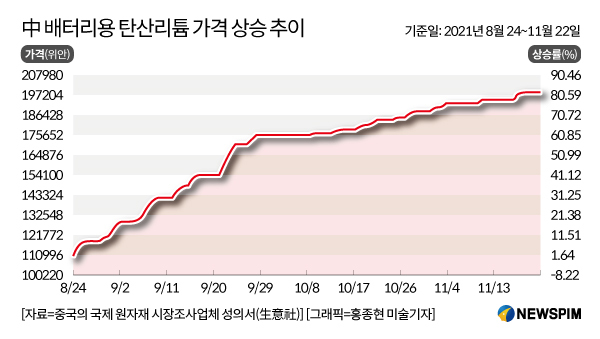

배터리용 탄산리튬 가격은 고공행진 중입니다. 중국의 국제 원자재 시장조사업체 성의서(生意社)에 따르면, 올 8월 하순부터 상승세를 이어온 배터리용 탄산리튬 가격은 지난 주(11월 15~21일) 톤(t)당 19만 7000~20만 위안으로 평균 가격이 직전 주 대비 t당 2000위안 치솟았고, 이번 주(11월 22~28일) 들어 t당 20만 위안을 돌파, 연초 대비 277.4%나 폭등한 상태입니다.

|

뿐만 아니라 코발트 가격도 11월 24일 기준, t당 3000위안 급등한 t당 43만 위안으로 근 3년래 최고치를 기록했습니다. 국태군안증권은 전기차의 폭발적인 성장으로 코발트 업계 수요가 13%의 '두 자릿수' 증가세를 유지하면서 수급이 빠듯한 상태가 지속될 것으로 예상했습니다.

희토류도 재고 부족과 수요 증가로 가격이 오르고 있는 상황입니다. 올해 들어 등락 속 상승세를 지속한 프라세오디뮴(Pr)·네오디뮴(Nd) 산화물 가격은 지난 10월 15일 기준 t당 61만 2500위안으로 연초 40만 7500위안 대비 50.3%나 급등했습니다.

호황을 지속하고 있는 친환경 금속에 대한 투자 방향과 관련해 기관들은 친환경 금속의 매장지가 지역적으로 편중되어 있고 수요에 비해 매장량이 부족하거나 추출이 어렵다는 특성상, 광산자원 자급률이 높은 기업을 눈여겨볼 것을 조언하고 있습니다.

광대증권은 리튬 관련주 가운데 천제리튬(天齊鋰業·002466)과 강봉리튬(贛鋒鋰業·002460)을 주목할 만한 종목으로 꼽았는데요.

천제리튬은 세계 최대 리튬광산인 호주 탈리슨(Talison)의 지분 51%를 인수해 리튬정광(불순물을 제거한 광석)의 자급자족을 실현했고, 리튬화학공산품 생산에 필요한 모든 리튬 원재료를 확보하고 있다는 점을 그 이유로 들었습니다.

아울러 쓰촨성 간쯔주(甘孜州)의 광산 자원을 전략적으로 비축하고 있고, 세계 2위 리튬 업체인 SQM에 대한 지분 투자를 통해 세계 최대 규모 매장량을 자랑하는 칠레의 염호리튬 광산 자원을 확보하고 있다는 점을 주목할 대목으로 꼽았습니다.

광대증권은 천제리튬의 2021~2023년 순이익을 각각 7.36억 위안, 16억 500만 위안, 25억 3800만 위안으로 예상하고 이에 상응하는 주당순이익(EPS)을 각각 0.5위안, 1.09위안, 1.72위안으로 제시했습니다. 천제리튬이 전 세계적으로 양질의 리튬 자원을 확보하고 있고, 향후 염호리튬 생산라인 가동을 기대하며 투자의견을 '추가 매수'로 유지했습니다.

강봉리튬은 △ 업스트림의 리튬 자원 개발 △ 미들스트림의 리튬 가공 및 리튬 금속 제련 △ 다운스트림의 리튬배터리 제조 및 폐배터리 회수·재활용을 아우르는 리튬 제품 제조사라는 점에서 유망 종목으로 꼽혔습니다.

업·미드·다운스트림을 망라하는 사업 구조와 호주, 아르헨티나, 아일랜드, 멕시코 등 해외를 비롯한 중국 내 칭하이(青海), 장시(江西) 등지의 고품질 광산 자원 보유 등을 이유로 기관들로부터 '매수' 평가를 받았습니다.

코발트 유망 종목으로는 저장화유코발트(華友鈷業·603799)가 거론되고 있는데요. 저장화유코발트는 삼원계 배터리의 주 원료인 니켈과 코발트 채굴에서부터 리튬배터리 소재를 생산하는 '수직 계열화'를 이룩한 저탄소·친환경 리튬배터리 소재 첨단기술 기업으로 평가 받고 있습니다.

국태군안증권 등 기관은 저장화유코발트가 △ 배터리 원료인 니켈·코발트 채굴 △ 배터리 양극재의 중간제품인 NCM(니켈·코발트·망간) 삼원계 전구체 생산 △ 배터리의 핵심 소재인 양극재 생산을 아우르는 사업 구조 구축으로 비용 경쟁력을 확보함에 따라 장기적인 투자가치가 부각되고 있다고 평가했습니다.

이밖에 희토류와 관련해 눈여겨볼 종목으로 기관들은 성화자원(盛和資源·600392)을 추천하고 있습니다.

성화자원은 희토류 채굴·제련분리·가공 등 산업 스트림 전체를 아우르는 종합 희토류 국유기업으로, 쓰촨성 판시(攀西)지구와 미국 캘리포니아의 마운틴 패스, 그린란드의 크바네필드(Kvanefjeld) 등 중국 국내외에 희토류 광산 자원을 확보하고 있다는 점이 높이 평가됩니다.

광대증권은 희토류가 희소성이 있는 전략적 자원이라는 점을 고려할 때 가격이 고공행진을 지속할 것으로 전망하며 성화자원에 대한 투자의견을 '매수'로 냈습니다.

아울러 광대증권은 A주 리튬·코발트·희토류 상장기업의 투하자본이익률(ROIC)을 비교한 표를 투자에 참고할 만한 자료로 제시했습니다.

투하자본이익률(ROIC)이란 실제 생산과 영업활동에 투자한 자산으로 얼마의 수익을 올렸는가를 나타내는 지표로, 기업의 수익 창출 역량을 측정하는데 활용되고 있습니다. 즉, 투자를 효율적으로 했는지 알아볼 수 있는 지표인데요. 수치가 높을수록 효율적으로 영업활동에 대한 투자를 진행했다고 볼 수 있습니다.

|

[뉴스핌 Newspim] 조윤선 기자 (yoonsun@newspim.com)