대규모 자본지출 불구 견조한 대차대조표

수요 강세 속 매출 성장 기대+저평가 매력

이 기사는 1월 11일 오전 01시21분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 김현영 기자 = 뱅크오브아메리카(BofA) 증권의 앤드류 디도라 애널리스트는 지난해 미국 항공업계에서 국내선 공급 증가, 비용 인플레이션, 여행 수요 정상화 등으로 미국 항공사들에 대한 실적 추정치가 하향 조정되면서 2023년 항공주들이 시장수익률을 밑도는 부진한 성과를 거뒀다고 진단했다. 그러면서 2024년에도 미국 내수 시장은 공급 과잉이 지속될 것으로 전망했다.

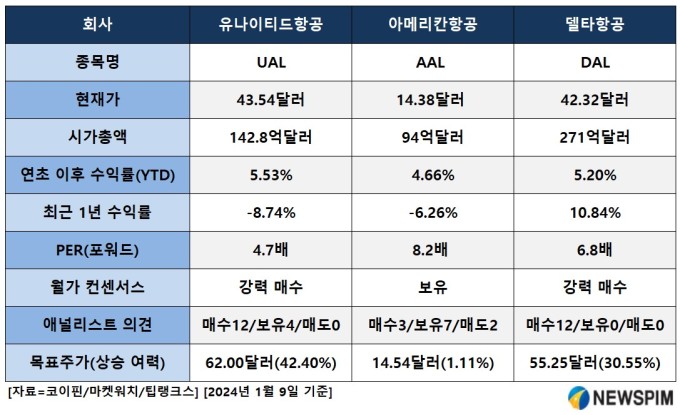

디도라는 "항공업계에 드리운 리스크가 여전하고 자본지출 규모가 역사적 평균을 상회하는 수준이지만 유나이티드항공(UAL)은 매출 측면에서 업계 평균을 앞지르는 성과를 거뒀다"고 지적했다. 지난해 3분기에 유나이티드항공은 전년 동기 대비 12.5% 증가한 145억달러의 매출을 기록했다. 경쟁사인 아메리칸항공(AAL)의 매출이 보합 수준에 머문 것과 비교된다.

|

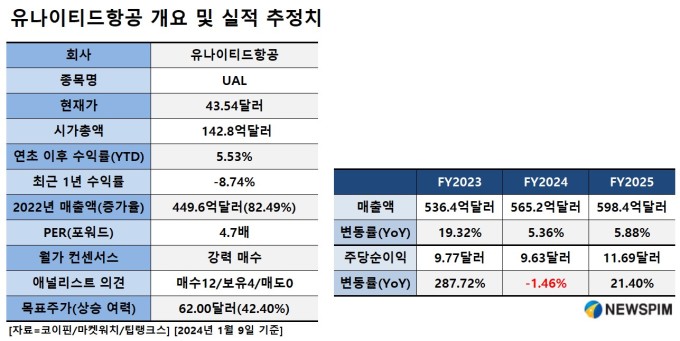

코이핀 집계에 따르면 월가 애널리스트들은 유나이티드항공의 2023회계연도 연간 매출이 536억4000만달러로 전년 대비 19.32% 증가하고 2024회계연도에는 565억2000만달러로 5.36% 확대될 것으로 보고 있다. 2023회계연도 주당순이익(EPS)은 9.77달러로 무려 287.72% 급증했을 것으로 추정한다.

월가에서 유일하게 유나이티드항공에 '매도'에 해당하는 '시장수익률 하회' 투자의견을 유지해왔던 디도라 애널리스트는 지난 9일(현지시간) 투자의견을 '매수'로 한 번에 두 단계 상향 조정하고 "꾸준히 이어지는 수요, 상당한 자본지출에도 불구하고 견조한 대차대조표 실행, 매력적인 밸류에이션이 유나이티드항공에 '매수' 투자의견을 낸 이유"라고 밝혔다.

특히 그는 밸류에이션이 매력적인 수준으로 낮아진 데 주목했는데 "유나이티드항공의 현재 주가는 2024년 예상 EBITDAR(이자·세금·감가상각비·항공기임차료 차감 전 영업이익)의 약 4.5배에 거래되고 있으며, 이는 과거 평균보다 낮은 수준"이라고 강조했다.

같은 날 BofA는 경쟁사인 아메리칸항공(AAL)의 목표주가를 8달러에서 10달러로 높였으나 투자의견은 상향 조정하지 않고 '시장수익률 하회' 의견을 그대로 유지했다. 디도라는 제트블루(JBLU)와 스피릿항공(SAVE)과 같이 성장에 한계가 있는 국내선 중심 항공사의 단가 압박이 가장 클 것으로 우려하며, 국내 여행 수요 약화를 이유로 제트블루 투자의견을 '중립'에서 '시장수익률 하회'로 하향 조정했다.

이에 앞서 8일 모간스탠리는 아메리칸항공에 대한 투자의견을 '동일 비중'에서 '비중 확대'로 상향 조정하는 한편 목표주가는 20달러로 유지했다. 모간스탠리의 라비 생커 애널리스트는 미국 항공사들이 지난 4년간 몇 차례의 블랙스완 사건과 한 차례의 경기 침체를 겪었다면서 2024년에는 레저 여행 수요 강세가 지속될 것이라며 건설적인 전망을 고수했다.

|

9일 BofA가 '매수'로 돌아선 덕에 현재 월가에서 유나이티드항공에 '매도' 의견을 낸 투자은행(IB)은 한 곳도 없다. 팁랭크스에 따르면 최근 3개월간 유나이티드항공을 커버한 16개 IB 중에 12곳(75%)이 매수, 4곳이 보유 투자의견을 제시해 '강력 매수' 컨센서스가 형성됐다. 이전 '완만한 매수' 컨센서스에서 높아진 것. 이들이 제시한 목표주가 평균은 9일 종가보다 42.40% 높은 62.00달러로 집계됐다.

미국 3대 항공사인 델타항공(DAL), 아메리칸항공(AAL), 유나이티드항공(UAL)은 모두 국제적으로 노출되어 있고 역사적으로 강력한 기업 고객 기반을 보유하고 있으며 저가 항공사에 비해 최저가 제공에 대한 의존도가 낮고 요금 인상에 대한 유연성이 높은 만큼 더 나은 성과를 내기에 유리하다.

이 중에서도 월가 애널리스트들은 델타항공을 선호한다. 최근 3개월간 델타항공을 커버한 월가 IB 12곳이 모두 '매수'를 추천해 '강력 매수' 컨센서스가 형성됐다. 이들이 제시한 목표주가 평균은 55.25달러로 9일 종가인 42.32달러에서 향후 12개월 동안 30.55% 추가 상승 여력을 나타낸다.

kimhyun01@newspim.com