[서울=뉴스핌] 고인원 기자= 6일(현지시간) 뉴욕 증시 개장 전 주가지수 선물은 일제히 하락세다. 시장은 이날 발표가 예정된 비농업 고용 보고서를 기다리며 경계심을 높이고 있다.

미국 동부 시간으로 오전 8시 5분 기준 시카고상업거래소(CME)에서 E-미니 S&P500 선물은 28.50포인트(0.52%) 내린 5483.75, E-미니 다우 선물은 전장 대비 133.00포인트(0.33%) 하락한 4만696.00을 가리키고 있다. E-미니 나스닥 100선물은 180.75포인트(0.95%) 밀린 1만8782.75를 가리키고 있다.

전날 뉴욕 증시의 주요 지수는 혼조세로 마감했다. 이번 주 빅 이벤트로 꼽히는 비농업 고용 발표를 하루 앞두고 나온 고용 지표가 엇갈린 모습을 보이면서 방향성 없는 거래가 이어졌다.

민간 고용 조사업체 오토매틱데이터프로세싱(ADP)은 8월 민간 고용이 9만9000건 증가에 그쳤다고 밝혔다. 이는 지난 2021년 1월 이후 최저치다.

앞서 4일 노동부가 발표한 7월 JOLTs(구인이직보고서)에서 구인 건수가 3년 반래 최저치를 기록한 데 이어 ADP 지표도 예상을 크게 하회하자 시장에서는 6일 발표되는 비농업 고용 수치가 예상보다 약할 가능성에 무게를 실었다.

다만 노동부가 공개한 지난주(31일까지) 신규 실업수당 청구 건수는 한 주 전보다 5000건 감소한 22만7000건으로 집계돼 지난 7월 초 이후 가장 적었다.

이처럼 고용 지표가 혼재된 양상을 보임에 따라, 시장의 관심은 이날 개장 전 발표될 미국의 8월 비농업 고용 보고서로 온통 쏠리고 있다.

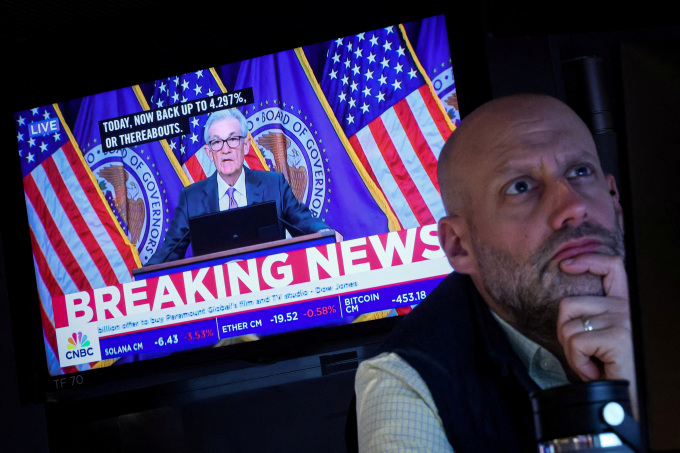

시장이 고용 지표에 주목하는 것은 이번 지표가 오는 17~18일 연방공개시장위원회(FOMC) 정례회의에서 금리 인하 폭에 영향을 미칠 수 있다고 보기 때문이다. 최근 연준은 인플레이션이 목표치인 2%에 가까워지지만, 고용시장이 둔화 조짐을 보여 이를 경계하고 있다.

이에 따라 8월 고용시장이 예상보다 약한 일자리 창출에 그쳤다면 시장에서는 연준이 이번 달 50bp(1bp=0.01%포인트)의 금리 인하에 나설 것이라는 기대가 강화할 수 있다.

로이터 통신 사전 조사에서 전문가들은 8월 비농업 부문 신규 고용이 7월의 11만4000명에서 8월 16만명으로 증가하고, 실업률은 4.2%로 전월 대비 0.1%포인트(P) 떨어질 것으로 예상했다.

하지만 전문가들은 만일 신규 고용이 10만 명 이하로 나오거나, 실업률이 4.4%~4.5%로 오를 경우 미 경제의 침체 우려가 재부각되며 연준이 9월 FOMC에서 금리를 50bp(1bp=0.01%포인트) 낮추는 '빅컷'에 나설 수 있을 것으로 보고 있다.

라보뱅크의 티유웨 메비스센 수석 거시 전략가는 "핵심 질문은 8월 비농업 고용 보고서 발표에 연준이 어떻게 반응하느냐"라면서 "50bp 금리 인하는 연준이 한발 늦었다는 암묵적인 인정으로 풀이될 수 있다"고 지적했다.

8월 비농업 고용 보고서는 이날 미 동부 시간으로 오전 8시 30분(한국시간 오후 9시 30분) 발표가 예정돼 있다.

더불어 이날 시장은 이날 예정된 존 윌리엄스 뉴욕 연방준비은행(연은) 총재와 크리스토퍼 월러 연준 이사의 발언에도 촉각을 곤두세우고 있다.

전날 종가를 기준으로 이번 주 뉴욕 증시의 주요 지수는 일제히 내림세를 기록하고 있다. S&P500지수와 나스닥은 각각 2.6%, 3.3% 내렸으며 다우지수는 1.9% 빠졌다. 이로써 S&P500 지수는 5개월여 만에 주간으로 최대 낙폭을 보였는데, 그간 주가 상승을 견인했던 기술주의 주가가 5% 가까이 하락한 영향이 컸다.

이날 개장 전 특징주로는 맞춤형 반도체 및 네트워크 업체 ▲브로드컴(종목명:AVGO)이 월가 기대를 뛰어 넘는 실적을 공개했음에도 불구하고 시간 외 거래에서 주가가 5% 넘게 하락 중이다. 회계연도 3분기 조정 주당순이익이 1.24달러, 매출이 130억 7000만 달러로 모두 월가 예상(1.22달러, 129억8000만달러)을 상회했지만 매출 가이던스가 월가 예상에 못 미친 것이 투자자들의 우려를 자극한 것으로 풀이된다.

다만 브로드컴은 올해 인공지능(AI) 관련 매출은 120억 달러로 예상했는데, 이는 종전 예상치 110억달러보다 높아진 수치다.

▲엔비디아(NVDA) ▲마벨 테크놀로지(MRVL) 등 여타 반도체 기업들의 주가도 1~2% 빠지고 있으며, ▲어드밴스드마이크로디바이시스(AMD.O)도 1% 넘게 하락 중이다. 반도체 관련주의 주가가 줄줄이 내리며 ▲필라델피아 반도체지수(SOX)는 주간으로 한 달여 만에 최대 낙폭을 기록할 전망이다.

실적 부진을 겪고 있는 미국 반도체 기업 인텔이 구조조정 방안의 일환으로 자회사인 자율주행 시스템 업체 모빌아이의 지분 매각 방안을 검토 중이라는 보도에 ▲모빌아이(MBLY)의 주가는 개장 전 4% 가까이 급락하고 있다.

반면 미국 철강기업 ▲US스틸(X)은 개장 전 주가가 3% 가까이 오르고 있다. US스틸 인수를 추진하고 있는 일본 니폰스틸이 미국 정부의 US스틸 인수와 관련한 우려를 해소하기 위해 노력하고 있다는 서한이 공개된 영향으로 보인다고 로이터 통신은 전했다.

금리 인하 기대 속 국채 수익률은 일제히 하락하고 있다. 10년 만기 미 국채 금리는 전장보다 3.1bp 내린 3.702%를 가리키고 있으며, 정책 금리에 민감하게 반응하는 2년물은 2.1bp 하락한 3.731%를 가리키고 있다. 채권 금리는 가격과 반대로 움직인다.

8월 고용 보고서 발표를 앞둔 긴장감 속 미 달러화는 약보합권에 머물고 있다. 주요 6개 통화 대비 달러 가치를 나타내는 달러인덱스(달러화 지수)는 전장보다 0.08% 내린 101.03을 기록했다. 유로/달러 환율은 1.111달러로 전날과 변함없는 수준에 머물고 있으며, 달러/엔 환율 0.25% 빠진 143.08엔을 가리키고 있다.

koinwon@newspim.com