장기 낙관, 상업 성장·경쟁사 점유율 획득 기회

약점은 고가 주식과 비교적 높은 밸류에이션

애널리스트 22명 중 20명 매수 의견, 매도 無

이 기사는 3월 28일 오후 3시51분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<트럼프 車관세 '불안' 속 편안한 승차감...오토존, 돈값 한다①>에서 이어짐

[서울=뉴스핌] 이홍규 기자 = 4. 실적 실망?

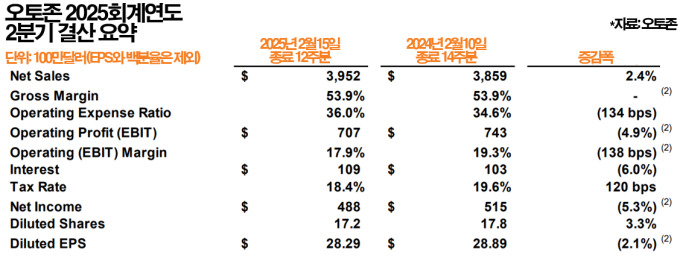

오토존의 최근 실적은 안정적인 수요, 타사가 추종하기 어려운 경쟁우위력과 높은 이익률이라는 특성에도 불구하고 일부 실망감을 자아낸 결과를 보였다. 이달 4일 발표된 2025회계연도 2분기(2025년 2월15일까지 12주분) 소매 부문(DIY)의 기존점포 매출액 증가율이 0.1% 그쳤다. 자동차 부품 소매업 특성상 급격한 매출 성장이 일반적이지는 않다고 해도 상당히 미미한 증가폭이라는 평가가 뒤따랐다.

|

*오토존의 지역별 매출액 비중을 보면 약 90%가 북미(대부분이 미국)이고 10%가 국제(대부분이 멕시코와 브라질)다. 또 북미 사업 매출액에서 소매 판매를 의미하는 DIY가 70%를 차지하고 도매 판매(자동차 정비소나 딜러십 등)를 의미하는 DIFM이 30%다. 미국 매장의 약 92%에서 상업 프로그램을 운영 중이다. 오토존이 국제 사업과 상업 부문을 강화하고 있지만 아직은 미국 소매 판매가 주력이다.

오토존은 관련 결과에 대해 마지막 4주간 극단적인 추위와 폭설로 인한 날씨 영향이 컸고 전년 같은 분기의 마지막 4주의 성과가 강한 데 따른 역기저효과도 있었다고 했다. 하지만 비교적 재량소비 제품에 해당하는 품목에서 수요 감소가 파악되는 등 일각에서는 코로나19 사태 직후 급증했던 자가수리 수요가 주춤해져 DIY 부문이 성장 한계에 도달했을 가능성을 제기하는 시각도 나온다.

5. 장기 낙관

관련 결산에서 안도감을 산 것은 상업 부문인 DIFM 수요다. 상업 부문의 기존점포 매출액 증가율은 7%를 기록해 1분기 성장률 3.2%에서 가속했다. 코로나19 사태가 끝나고 소비자 사이에서 자가 수리보다는 전문 정비소에 의존하는 경향이 늘어나는 가운데 오토존이 관련 추세에 효과적으로 대응하고 있다는 평가가 나온다. 실적 발표 당일 주가 낙폭이 약보합에 그치고 다음 날에는 오히려 2%대 반등을 기록했다는 점에서 이런 시각이 읽힌다.

|

전문가들은 오토존에서 지속적인 외연 확장과 성장을 기대한다. 경쟁사 어드밴스오토파츠가 올해 중반까지 실적 부진으로 인해 미국 전역에 있는 700여개 매장을 폐쇄하기로 해 오토존에는 상업 부문 시장 점유율 획득 기회가 열렸다. 오토존은 어드밴스오토파츠와 반대로 최근 2개 분기 동안 미국에서 28개 매장을 개점(순증가분)했다. 현재 미국 자동차 평균 사용연수는 12년이 넘고 앞으로도 관련 수치는 연장될 것으로 예상돼 장기적으로 수리 빈도는 계속 늘어날 것으로 전망된다.

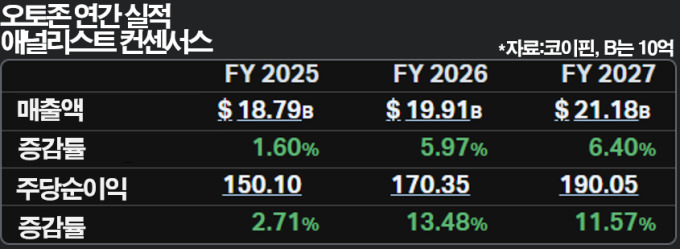

애널리스트들의 실적 전망치에서도 관련 기대감이 읽힌다. 코이핀이 집계한 애널리스트 컨센서스에 따르면 오토존의 연간 매출액은 25회계연도 187억9000만달러로 2% 증가한 뒤 26회계연도와 27회계연도 증가율이 각각 모두 6%로 확대가 예상된다. 주당순이익은 25회계연도 150달러로 3% 증가한 뒤 26회계연도와 27회계연도 각각 13%와 12%의 증가폭을 기록할 것으로 전망됐다.

6. 단점은

투자 관점에서 오토존의 단점은 1주당 가격이 3800달러를 넘어서 고가 주식에 속한다는 점이다. 1주당 가격이 높으면 개인 투자자가 1주를 구매하기에 부담스러운 측면이 있다. 고가 주식 문제를 해결하기 위한 일반적인 방법은 주식분할이다. 회사는 아직 공식적으로 주식분할의 계획은 발표하지 않았지만 이달 앞서 인사이더몽키는 오토존에 대해 조만간 주식분할 가능성이 있는 기업으로 언급하기도 했다.

|

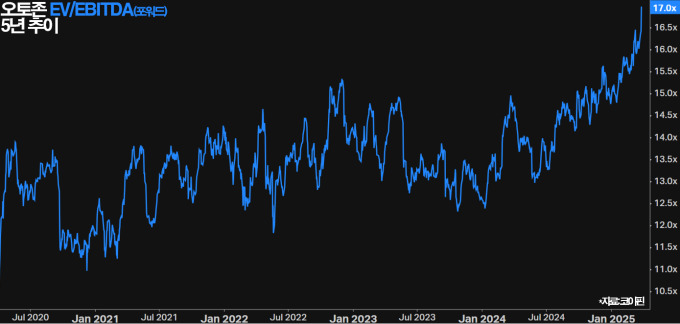

오토존 주식의 밸류에이션도 약점으로 거론된다. 오토존과 같이 다수의 매장 등 고정자산이 많은 기업에 주로 활용하는 EV/EBITDA(포워드) 지표로 보면 현재 회사의 관련 수치는 17배로 시킹알파가 집계한 업계 중앙값 9.5배를 크게 웃돈다. 오토존의 과거 5년 평균 추정치 14배도 넘어선다. 또다른 밸류에이션 지표인 주가수익배율(PER, 포워드) 상에서도 유사한 양상이 관찰된다.

다만 전문가들은 장기적으로 오토존에 대해 긍정적인 시각을 유지한다. 애널리스트들의 평균 목표가는 현재와 동일한 수준에 머물러 있어 추가 상승 여력은 제한적이라고 보는 의견이 많지만 대다수가 매수 의견을 제시하고 있다는 점에서 오토존의 펀더멘털에 대한 긍정적인 시각이 우세함을 확인할 수 있다. 팁랭스크스에 따르면 담당 애널리스트 22명 중 매수 의견은 20명, 중립 의견은 2명으로 파악됐다. 매도 의견은 없다.

bernard0202@newspim.com