2027년 매출 발생 기대감

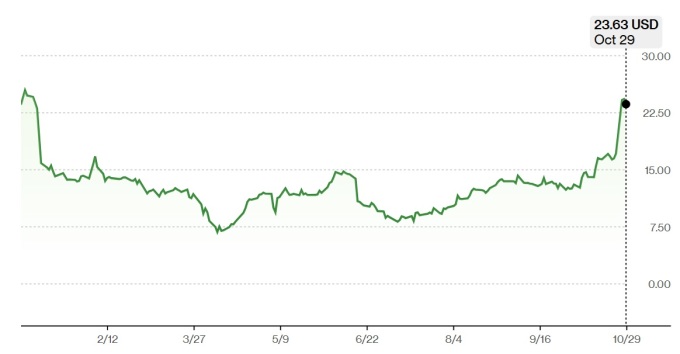

주가 최대 116% 추가 상승

이 기사는 10월 30일 오후 2시41분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 다인 테라퓨틱스(DYN)가 정조준한 DMD는 희귀 질환에 해당하지만 시장 규모가 작지 않고 월가의 성장 기대감도 크다.

시장 조사 업체 글로벌데이터에 따르면 미국과 프랑스, 독일, 이탈리아, 스페인, 영국, 일본 등 7대 주요 시장에서 DMD 약품 판매 규모가 2023년 23억달러에서 2033년 52억달러로 확대될 전망이다.

또 다른 리서치 기관들은 DMD 시장 규모가 2025년 34억2000만달러에서 2030년 81억9000만달러로 늘어나는 시나리오를 예상한다. 이 경우 연평균 성장률이 19.08%에 이르는 셈이다.

분자 기반 제품이 2024년 DMD 치료 시장에서 61.34%의 점유율을 차지했고, 2030년까지 연평균 19.89%의 성장을 나타낼 전망이다.

이른바 근긴장성 이영양증 1형(DM1) 시장은 2024년 15억5000만달러에서 2032년 32억400만달러로 확대, 연평균 9.5% 성장할 전망이다.

월가는 노바티스의 애비디티 인수가 단순한 인수합병(M&A) 이상의 의미를 갖는다고 강조한다. 대형 글로벌 제약사가 DMD 치료제 시장에 본격 진입, 관련 신약 개발과 추가적인 M&A가 활발해질 가능성을 크게 높였다는 해석이다.

제퍼리스는 보고서를 내고 "다인 테라퓨틱스가 노바티스의 RNA 치료제 시장 진입에 따른 주요 수혜 업체가 될 것"이라고 내다봤다.

보고서는 "다인 테라퓨틱스가 잠재적으로 시장 최초의 자산과 45억~60억달러의 내재 가치를 지니고 있지만 시가총액이 33억6000만달러에 불과하다"고 밝혔다. 기업 가치가 최대 두 배 가까이 뛸 수 있다는 얘기다.

제퍼리스는 다인 테라퓨틱스의 목표주가를 50달러로 제시하며 매수를 추천했다. 최근 종가 대비 116%의 상승 가능성을 제시한 수치다.

파이퍼 샌들러도 보고서를 내고 다인 테라퓨틱스에 강세론을 펼쳤다. 업체의 목표주가를 48달러로 제시한 한편 '비중 확대' 의견을 내놓은 것.

이번 투자 의견과 목표주가는 2025년 말 발표될 예정인 임상 데이터에 대한 신뢰를 반영했다는 분석이다. 파이퍼 샌들러는 업체의 DYNE-251 치료제가 등록 이상 DELIVER 코호트에서 주요 평가 지표를 충족시킬 것으로 예상한다.

임상 시험 6개월 시점에 기존 의약품에 비해 환자들의 디스트로핀 발현이 의미 있는 증가를 나타냈고, 때문에 2026년으로 예정된 생물의약품 허가 신청(BLA)에 대한 가속 승인이 이뤄질 가능성이 높다는 판단이다.

파이퍼 샌들러는 DYNE-251이 적은 투여 횟수와 더 우수한 효능 덕분에 기존 사렙타의 약품과 충분히 경쟁할 수 있다고 강조한다.

파이퍼 샌들러는 업체의 자금력에 대해서도 긍정적인 평가를 내놓았다. 2025년 3분기 소진분을 제외하고 8억9900만달러의 가상 현금을 보유하고 있어 2027년 DYNE-251과 DYNE-191 출시를 위한 자금을 충분히 확보하고 있다는 판단이다.

가상 현금(pro forma cash)이란 실제 보유한 현금이 아니라 미래 상황을 가정하거나 인수합병(M&A)과 투자 등 특정 거래가 일어난 후 기업이 보유하게 될 것으로 예상되는 추정 현금이다.

이와 별도로 업체는 6월 허큘리스 캐피탈과 2억7500만달러 규모의 비희석 선순위 담보 대출 계약을 체결했고, 7월에는 주당 8.25달러에 2787만주를 공모해 약 2억3000만달러의 자금을 확보했다.

시장 전문가들은 업체가 2027년 3분기까지 필요한 운전 자금을 충분히 확보한 것으로 판단한다. 지난 1분기 업체의 연구개발(R&D) 비용은 1억640만달러로, 전년 동기 4450만달러에서 큰 폭으로 상승했다.

파이퍼 샌들러는 다인 테라퓨틱스가 16.83배에 달하는 강력한 유동 비율과 0.21의 보유적인 부채 비율을 유지하고 있어 재무 건전성 측면에서 합격점이라고 주장했다.

모간 스탠리도 최근 보고서를 내고 다인 테라퓨틱스의 목표주가를 48달러로 제시하고 '매수' 투자 의견을 유지했다.

다인 테라퓨틱스는 순이익을 내지 못하는 상태다. 2025년 2분기 순손실 규모는 1억1090만달러, 주당 0.97달러로 집계됐다. 전년 동기 주당 0.70달러에서 큰 폭으로 뛴 수치다.

주요 외신에 따르면 업체는 첫 매출 발생 시점을 2027년 초로 예상하고 있다. 2025년 말 임상 시험 최종 데이터를 확보한 뒤 2026년 초 DYNE-251 등 신약에 대한 미 식품의약청(FDA)의 생물의약품 허가 신청(BLA)을 내고, 2026년 하반기 가속 승인을 받으면 2027년부터 상업적 판매와 매출 창출이 가능하다는 계산이다.

투자은행(IB) 업계가 단기 폭등한 업체의 주가 향방을 낙관하는 이유도 가속 승인 가능성이 높다는 판단과 함께 매출 발생이 가시적인 거리로 좁혀졌기 때문이라는 설명이다.

월가는 다인 테라퓨틱스를 인수할 가능성이 있는 업체로 화이자(PFE)와 머크(MRK), 사노피(SNY), 로슈(ROG), 아스트라제네카(AZN) 등 글로벌 대형 제약사를 지목한다.

이들 기업은 RNA 치료제 및 희귀 질환 의약품의 포트폴리오 강화에 적극적이고, 애비디티 인수전에도 모두 참여하거나 관심을 표명했다.

특히 화이자와 머크가 M&A에 적극 나설 가능성이 점쳐지고, 애비디티를 인수한 노바티스가 추가적인 M&A에 뛰어들 수 있다는 의견도 나온다.

일부에서는 다인 테라퓨틱스의 주가가 단기 급등한 데 따른 밸류에이션 부담을 지적한다. 최근 종가를 기준으로 주가순자산비율(PBR)이 4.8배로 집계, 미국 바이오테크 섹터의 평균 수치인 2.5배를 크게 넘어섰다는 지적이다.

임상 단계의 생명공학 스타트업의 경우 신약 승인을 받아 매출을 올리게 될 경우 강한 주가 상승 모멘텀을 받지만 최종 승인까지 작지 않은 불확실성과 리스크가 자리잡고 있어 신중한 결정이 필요하다는 조언이다.

shhwang@newspim.com