[서울=뉴스핌] 오상용 기자 = 지난 2022년 가을 '제2의 철의 여인(마거릿 대처)'를 꿈꿨던 리즈 트러스 총리의 대규모 감세안은 영국 국채시장을 시작으로 런던 금융가 전체를 대혼란으로 몰고 갔다.

재정이 크게 나빠진 상태에서 꺼내든 감세카드로 영국 국채 시장은 거의 붕괴에 가까운 급락세를 연출했고 파운드 가치는 37년만의 최저치까지 떨어졌다. 맹수처럼 날뛰는 시장 앞에 트러스 총리는 결국 50일만에 자리에서 물러나야 했다.

21일 블룸버그에 따르면 도이체방크의 외환 리서치 헤드인 조지 사라벨로스는 최근 일본 국채(JGB) 시장과 외환시장에서 벌어지고 있는 일들이 3년전 트러스 모멘트와 닮아가고 있다고 경고했다.

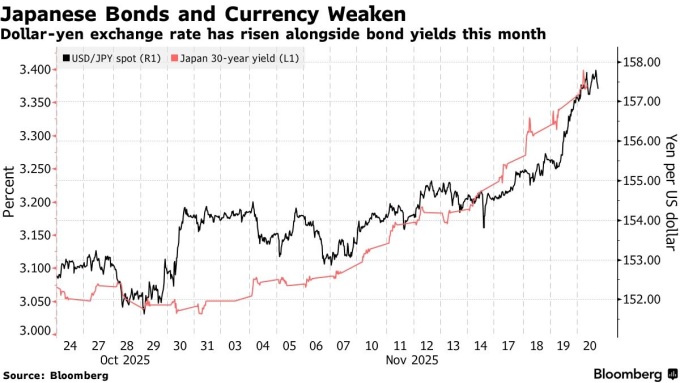

일본 30년물 국채 금리의 최근 가파른 상승은 다카이치 사나에 총리의 공격적 재정부양책을 배경으로 한다.

다카이치 내각은 이날 각료회의를 열어 21조3000억엔 규모의 경제종합대책을 통과시켰다. 가계의 물가 고통 완화와 반도체 및 인공지능(AI) 분야 등의 투자를 지원하기 위해 마련된 이번 부양책에서 정부 일반회계 지출은 17조7000억엔 달한다.

다카이치표 부양책에 재정 건전성이 더 악화될 것이라는 우려에 이달 들어 일본 30년물 국채 금리는 솟구쳐 올랐다.

사라벨로스는 특히 "장기물 국채 가격의 하락세가 엔 가치(달러/엔 환율의 상승) 하락을 동반하고 있다는 점은 주시해야 한다"며 "그 상관도가 최근 가속화하고 있는 점은 우려스럽다"고 말했다.

이머징 시장에서나 관찰될 법한 이런 움직임(국채와 통화의 자본유출형 동반 하락세)은 3년전 런던 금융시장 발작(영국 국채와 파운드, 주가의 동반 급락)을 연상시킨다.

경기 부양에 전념하는 다카이치 내각 앞에 일본은행(BOJ)의 운신의 폭은 크지 않다는 관측도 파다하다. 다카이치의 기세에 눌려 BOJ의 통화정책 정상화(금리인상) 행보가 계속 지체될 것이라는 이야기에 해당한다.

이를 두고 사라벨로스는 "정부와 BOJ가 인플레이션 안정에 힘쓸 것이라는 신뢰가 일본 안에서 사라질 경우 일본 국채(JGB)를 매입하려는 유인은 사라지고 더 파괴적인 자본 도피가 나타날 수 있다"고 경고했다.

그는 "일본 시장내 더 광범위한 자본 도피 조짐이 나타나는지 향후 몇 주 동안 면밀히 살필 것"이라며 "국채와 통화(엔화)의 동반 하락세가 도쿄 증시로 파급되고 일본 국채가 글로벌 국채시장 흐름에서 계속 괴리되는 경우 이는 좀 더 명확한 징후가 될 것"이라고 말했다.

그러면서도 "내각과 BOJ가 최근의 시장 움직임(국채와 엔화의 동반하락)을 일견 용인하는 것처럼 보이나, 언제까지 계속 뒷짐을 지고 있을지는 물음표"라고 했다.

사실 3년전의 트러스발 영국 국채 패닉이 작금의 일본 시장 상황과 정확히 부합하는 것은 아니다.

당시 영국 국채 급락은 연기금들의 레버리지 투자(LDI: 부채연계투자)가 급격히 청산되면서 증폭된 측면(마진콜에 몰린 연기금들의 대량 국채 매도 악순환)이 크다. 블룸버그는 일본 국채시장에서 레버리지 투자자들이 이와 맞먹는 위험을 감수했다는 증거는 없다고 했다.

다만 경계의 목소리를 내는 것은 사라벨로스뿐만이 아니다.

소시에테 제너럴의 대표적인 비관론자 앨버트 에드워즈는 일본의 장기물 금리 상승에 대해 "극소수 투자자만 주의를 기울이고 있지만 중대한 경고 신호"라고 했다. 이달초 3% 안팎에서 움직이던 일본 30년물 국채 금리는 이번주 들어 장중 3.4%를 웃돌았다.

osy75@newspim.com