[편집자주] 이 기사는 11월 20일 자정 뉴스핌의 프리미엄 뉴스 안다(ANDA)에서 표출한 기사입니다.

[뉴스핌=홍승훈 기자] "밸류에이션이 지나치다. 애널리스트 보고서 상당수도 상상력을 동원한 소설에 가깝다."

20일 삼성SDS 주가가 40만원까지 올랐다. 이에 대해 상당수 증시 전문가는 삼성SDS 현 주가 수준이 고평가됐다는데 공감했다. 아직은 시나리오일 뿐인 삼성그룹 지배구조 이슈를 빼고 보면 그렇다는 얘기다. 실적만 놓고 봤을 땐 도저히 동의하기 어려운 수준의 밸류에이션이 적용됐다는데 전문가들은 견해를 같이했다.

20일 삼성SDS 주가가 40만원까지 올랐다. 이에 대해 상당수 증시 전문가는 삼성SDS 현 주가 수준이 고평가됐다는데 공감했다. 아직은 시나리오일 뿐인 삼성그룹 지배구조 이슈를 빼고 보면 그렇다는 얘기다. 실적만 놓고 봤을 땐 도저히 동의하기 어려운 수준의 밸류에이션이 적용됐다는데 전문가들은 견해를 같이했다.

그런데도 이들은 삼성SDS의 상승세를 점쳤다. 당분간 오를 수밖에 없는 조건이 있기 때문. 수급 요인이 주된 이유였다.

당장 21일부터 적용되는 FTSE(파이낸셜타임즈스톡익스체인지) 인터내셔널 지수 특례 편입, 26일 MSCI(모간스탠리캐피탈인터내셔널) 지수편입, 이어 내년초 코스피200지수 특례편입 등이 수급 모멘텀이다. 이로 인해 외국인과 기관 선취매가 확실시되는 호재다. 실제로 주요 벤치마크 편입은 최근 기관과 외국인이 삼성SDS를 사들이는 이유이기도 하다.

한마디로 요즘 증시에서 가장 '핫한' 삼성SDS에 대해 법(밸류에이션)보다 주먹(수급)이 앞서고 있는 셈이다.

◆ 수급 호재가 우선하는 상황

A자산운용사 CEO는 "수급 여건을 감안할 때 이 주식은 당분간 올라갈 수밖에 없는 조건을 갖췄다"며 "의미있게 파는 곳이 있어야 주가가 떨어질텐데 기관은 시총 관련해 인덱스에 따라 무조건 담아야하는 물량이 있고, 외국인 역시 글로벌지수 편입에 따라 사야하는 상황"이라고 설명했다.

하지만 이 같은 수급 상황을 십분 이해하는 기관들도 SDS를 선뜻 포트폴리오에 쉽게 담지는 못한다. 상당히 신중하고 조심스런 스탠스다. 확신을 갖고 투자하기에 불안한 '밸류에이션' 이슈가 남아있다.

지난 14일 상장하자마자 삼성전자, 현대차, SK하이닉스에 이어 시가총액 4위를 당당히 차지한 삼성SDS. 첫날 거래시 높게 형성된 시초가 탓에 하한가 가까이 폭락했지만, 이후 상승을 거듭하며 20일 종가 기준 당시 시초가를 회복했다. 시총도 30조7964억원까지 늘었다. 한전(29조810억원), 네이버(26조76억원), 포스코(25조7637억원)을 가볍게 제친 것. 이대로 가면 현대차와 SK하이닉스마저 넘어설 기세다.

하지만 밸류에이션 기준으로 보면 삼성SDS는 시총 10위권 밖의 기업들에도 크게 못미치는 게 현실이다. 현재 시총 22조7003억원으로 12위에 자리잡은 기아차만 봐도 그렇다. 기아차는 올해 예상 순이익이 3조원을 웃돈다. 그런데도 시총은 22조원 남짓이다. PER(주가수익비율)가 10배도 안된다. 증권사마다 다르지만 대개 6~7배 수준이다.

이에 비해 올해 예상 순이익 규모가 4000억원 남짓인 삼성SDS의 시총은 30조원을 넘었다. 올해 실적 기준 PER가 70배를 훌쩍 넘는다. 삼성SDS 목표주가 60만원을 제시하며 업계 최고가를 내놓은 현대증권은 삼성SDS의 2020년 순이익 추정치를 1조9895억원으로 예상했다. 앞으로 6년이 지나도 기아차 현재의 이익 수준에도 한참 못미치는 실적이다.

동종업종인 SK C&C와 비교해봐도 삼성SDS의 고평가는 틀리지 않다. 올해 순이익 5000억원 안팎이 예상되는 SK C&C의 현재 시총은 10조9500억원. PER 20배 수준이다. 아무리 삼성 프리미엄을 감안하더라도 고밸류 상황을 부인하긴 어렵다.

◆ "PER 75배 적용 목표가, 대체 어떻게 나온 건지…"

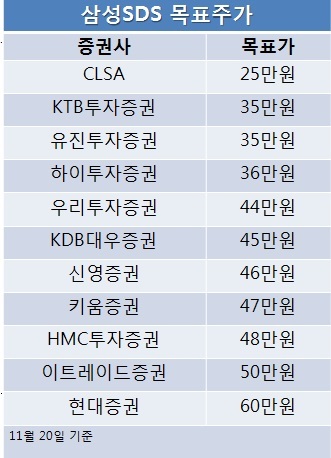

현재 증권사 애널리스트들이 내놓은 삼성SDS 목표가에도 혼선이 빚어진다. 최저 35만원에서 최대 60만원까지 간극이 크다. 여기에 외국계까지 더하면 격차는 더 커진다. CLSA는 삼성SDS 목표주가를 25만원으로 잡았다. 연평균 20% 가까운 성장성을 예상했지만 이재용, 이부진, 이서현 등 삼성가 3남매의 지분정리 가능성을 높게 보고 보수적인 접근을 주문했다.

CLSA는 지난 18일 보고서를 내고 "대주주 일가가 주식을 모두 정리할 가능성이 높아 삼성그룹 지배구조관련 프리미엄이 약화될 것"이라며 목표가 25만원과 투자의견 '매도'를 제시했다.

하지만 국내 대다수 애널리스트들은 성장성에 대한 호평 속에 강력 매수를 추천하고 나서는 형국이다. 삼성전자 등 그룹과의 시너지 가능성과 향후 신규사업과 M&A를 통해 지속성장이 가능하다는 점을 부각시켰다.

목표주가 45만원을 제시한 정대로 대우증권 애널리스트는 "상장 이후 현재 사업부를 통한 성장 외에도 신규사업과 M&A 등을 통해 추가성장이 예상된다"며 "이에 높은 수준의 밸류에이션 부담은 단계적으로 완화될 것"이라고 평가했다.

업계 내 최고가를 제시한 전용기 현대증권 애널리스트는 "향후 글로벌 플랫폼 기업으로 재편되고 중국시장에서의 기회도 크다"며 "이에 한국의 다른 플랫폼 기업보다 할증받을만하고 미국 클라우드 인프라와 플랫폼 성장 초기 밸류에이션을 적용할 필요가 있다는 판단에 내년과 내후년 평균 EPS에 PER 75배를 적용했다"며 60만원을 내놨다.

이에 대해 B 자산운용사 주식운용본부장은 "시총때문에 삼성SDS를 포트에 담았지만 지금 나오는 애널리스트 리포트는 과잉분석된 경향이 짙다. 회사측에선 얘기한 적도 없는 경영전략을 애널리스트들은 대체 어떤 루트로 듣고 쓰는지 모르겠다. 여러 시나리오를 그럴듯하게 포장한 보고서를 보고 투자판단을 하는 개인들이 걱정스럽다"고 꼬집었다.

이어 "시총비중때문에 포트에 담았지만 인덱스 추종세력의 편입이 끝나면 삼성SDS의 고밸류에이션은 냉정하게 평가될 것이고 추락할 우려가 높다"며 "기업 M&A 계획 혹은 신규사업에 대한 회사측의 구체적인 전략발표 없는 최근의 상승은 유의미한 추세가 아니다"라고 강조했다.

C사 주식운용 CIO는 "펀더멘탈로 봐선 엄청나게 비싼 주식이지만 지배구조 이슈를 생각하지 않을 수 없는 주식이 SDS"라며 "다만 제일모직과 달리 수명이 있는 주식(대주주 지분매각 혹은 스왑에 근거)임을 감안하고 투자전략을 짜야할 것"이라고 조언했다.

그는 "삼성 입장에선 지분 스왑 등을 위해 SDS 주가가 올라야 하겠지만 과하게 올라서도 안 된다. 추후 대주주가 빠져나간뒤 폭락할 경우 사회적 파장이 엄청날 수 있기 때문이다. 결국 무한정 올릴 수도, 방치할 수도 없다는 얘기다. 결국 기업가치를 키울 니즈가 삼성으로서도 충분하기 때문에 다소 과한 애널리스트들의 리포트에도 나름대로 의미를 찾을 순 있다"고 진단했다.

D 자산운용사 대표는 "일각에선 대주주의 6개월 보호예수가 끝나면 급락할 것으로 보는 시각도 있는데 이는 단순한 계산법이다. 언젠가는 팔겠지만 이 시점은 시장에서 합리적인 평가와 기업가치가 매겨진 뒤의 일이다. 우선은 기업가치를 높이는데 최소 2~3년 집중할 것으로 본다"고 예상했다.

[뉴스핌 Newspim] 홍승훈 기자 (deerbear@newspim.com)