지주계열 저축은행 순이익 합계 757억…57%↑

금리 상승에 수익성↓…지주계열은 여신에 유리

[서울=뉴스핌] 이은혜 기자=올해 상반기 5대 저축은행과 금융지주계열 저축은행들의 실적이 엇갈렸다. 기준금리 상승에 대출 확대 제한으로 수익성이 제한돼 전반적인 수익성이 악화된 상황에서 금융지주계열 저축은행들은 계열사와 연계영업을 할 수 있어 다른 저축은행들보다 여신 영업에 유리했던 것으로 풀이된다.

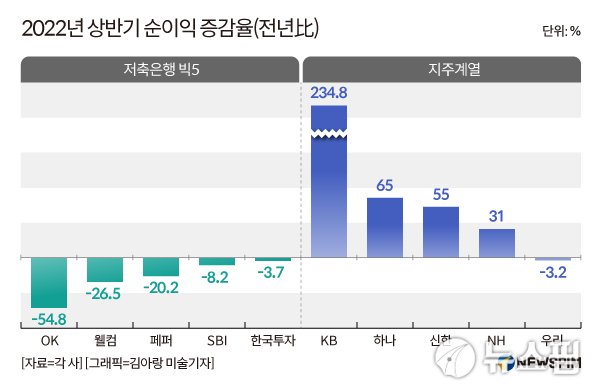

1일 각 저축은행에 따르면 5대 저축은행(SBI·OK·한국투자·웰컴·페퍼)의 상반기 당기순이익 합계는 3632억원으로 전년 동기 대비 25.6% 감소했다.

저축은행별로는 OK저축은행의 상반기 순이익이 670억원으로 작년보다 54.8% 급감해 하락폭이 가장 컸다. 웰컴저축은행은 26.5%, 페퍼저축은행은 20.2%, SBI저축은행은 8.2%, 한국투자저축은행은 3.7% 감소했다. 한국투자저축은행의 경우 5대 저축은행 중 유일하게 2분기 순이익이 전년 동기 대비 6.5% 늘면서 상반기 순이익 감소폭이 가장 낮았다. 지난 6월 말 기준 기업대출 비중이 71.69%로 시장 및 정책 영향을 가장 적게 받은 영향이다.

5대 저축은행의 실적 악화는 기준금리 상승으로 이자비용이 증가한 탓이다. 한국은행 금융통화위원회는 기준금리를 지난 2020년 0.50%까지 내린 뒤 동결을 유지하다가 지난해 8월부터 이달까지 총 2%포인트(p) 올려 총 2.50%까지 올렸다. 특히 이달 25일에는 사상 처음으로 4차례 연속 기준금리를 올리기도 했다.

저축은행은 고객 예금을 통해 대출 자금을 조달하기 때문에 기준금리가 오르면 예금금리도 오르게 된다. 5대 저축은행의 올해 상반기 이자비용은 4485억원으로 전년 동기 대비 56% 급증했다.

올해부터 부동산 프로젝트파이낸싱(PF) 대출 관련 대손충당금 적립률 하향 조정 기준이 삭제된 탓에 대손충당금 부담이 커진 영향도 받았다. 5대 대형 저축은행이 상반기까지 쌓은 대손충당금은 2조3590억원으로 43% 급증했다. 중금리대출 금리 상한이 19.5%에서 16%로 인하된 점도 가계신용대출 위주로 영업을 하는 5대 저축은행의 수익성에 부정적인 영향을 끼쳤다.

곽수연 한국신용평가 연구원은 "중금리대출 비중 확대, 법정 최고금리 인하, 기준금리 상승에 따른 조달비용 증가가 예대금리차의 축소요인으로 작용했으며 양적 측면에서 가계대출 총량규제 강화, 차주단위 총부채원리금상환비율(DSR) 규제 등으로 대출 확대가 제한되면서 저축은행 업권의 수익성 저하 요인으로 작용했다"고 설명했다.

반면 금융지주계열 저축은행 5곳(KB·신한·하나·우리·NH)의 상반기 순이익은 757억원으로 전년 동기 대비 57% 증가했다. 저축은행별로는 KB저축은행의 순이익이 154억원으로 234% 급증했다. 하나저축은행은 65%, 신한저축은행은 55%, NH저축은행은 31% 늘었다. 다만, 우리금융저축은행은 3.2% 감소했다. 저축은행 관계자는 "지주계열 저축은행은 계열사와 연계영업을 할 수 있기 때문에 여신 성장에 유리하다"고 설명했다.

저축은행 업권의 하반기 전망에 대한 부정적인 의견이 쏟아지고 있다. 곽 연구원은 "저축은행들의 PF 대출은 2019년 말 1조3000억원에서 올해 3월 말 2조2000억원으로, 일반대출로 분류된 브릿지론을 포함한 부동산개발공급업은 1조3000억원에서 2조9000억원으로 증가하는 등 양적 위험이 확대됐을뿐만 아니라 부동산 시장 하락세가 가시화되고 있는 만큼 부실화 가능성이 점차 높아져 질적 위험도 상존하고 있다"고 지적했다.

이어 "올 들어 가계대출 연체율이 상승 전환한 가운데, 저축은행은 개인대출의 경우 차주 신용도가 낮고 다중채무자 비중이 높기 때문에 건전성에 미치는 부정적인 영향이 나타날 전망"이라며 "시중금리 상승 등의 영향으로 차주의 이자비용 부담이 확대되고 채무상환능력이 저하될수 있어 재무건전성이 안정적으로 유지되는 지 감시해야 한다"고 강조했다.

chesed71@newspim.com