출생아 수 23.8만명…1년 전보다 '3.6%'↑

35세 이상 '고령 산모' 비중 처음으로 감소

[세종=뉴스핌] 이정아 기자 = 지난해 합계출산율이 9년만에 반등하면서 인구회복 시기에 접어들었다는 '장밋빛' 전망이 나왔다.

특히 작년 합계출산율은 당초 전망(0.68명)보다 무려 0.07명 늘면서 저출산 극복을 위한 정부 정책이 효과적이었다는 분석이다.

정부는 출산의 선행지표인 혼인 건수도 늘고 있다는 점에서 올해 합계출산율도 0.75명을 상회할 것으로 기대하고 있다.

◆ 출생아 수·합계출산율 9년만에 반등…"결혼 인식 긍정 변화"

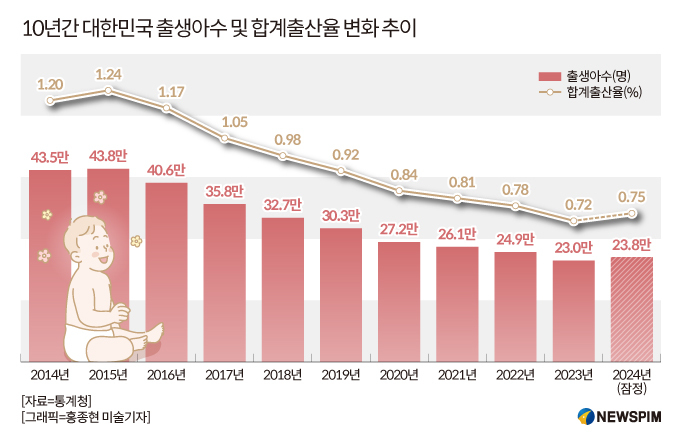

26일 통계청의 '2024년 출생·사망 통계'와 '2024년 12월 인구동향'에 따르면 지난해 출생아 수는 23만8300명으로 전년(23만명)보다 3.6%(8300명) 증가했다.

|

출생아 수 증감 폭은 지난 2015년(3000명) 이후 9년만에 플러스(+)로 돌아섰다.

연도별 연간 출생아 수는 2016년 40만6200명에서 2017년 35만7800명으로 40만명대가 무너졌다. 이어 2020년에는 27만2300명으로 급감했고, 2021년 26만600명→2022년 24만9000명→2023년 23만명으로 점차 줄었다.

인구 1000명당 출생아 수인 조출생률은 4.7명으로 전년보다 0.2명 증가했다.

지난해 합계출산율은 0.75명으로 전년(0.72명)보다 0.03명 상승했다. '합계출산율'은 여자 1명이 평생 낳을 것으로 예상되는 평균 출생아 수를 말한다.

출생아 수 증가에 힘입어 합계출산율도 9년만에 반등에 성공했다.

합계출산율은 지난 2016년 1.17명에서 2017년 1.05명→2018년 0.98명→2019년 0.92명→2020년 0.84명→2021년 0.81명→2022년 0.78명→2023년 0.72명으로 줄 감소했다. 이후 지난해 0.75명으로 증가했다.

앞서 통계청은 '장래인구추계(2022~2072년) 결과'에서 지난해 합계출산율을 0.68명(중위 시나리오)으로 전망한 바 있다. 작년 합계출산율은 당초 전망(0.68명)보다 0.07명 늘어난 것으로 인구 회복의 청신호를 나타낸다는 풀이다.

임영일 통계청 인구통계과장은 "합계출산율 반등의 요인은 세 가지 정도가 있다"며 "30대 초반 여성 인구가 많이 늘어나고 있고, 코로나19로 지연된 혼인 건수가 연속적으로 증가하고 있다. 결혼에 대한 인식도 긍정적으로 변화했다"고 설명했다.

◆ 30대 초반 출산 3.7명 증가…고령 산모 비중 최초 감소

합계출산율 증가는 30대 여성이 이끈 것으로 분석됐다.

연령별 출산율은 30대 초반이 70.4명으로 가장 높았다. 이어 30대 후반(46.0명), 20대 후반(20.7명) 순이었다.

출산율 증가세는 30대, 10대 후반, 40대 후반 연령층에서 나타났다. 30~34세 출산율(70.4명)은 1년 전보다 3.7명 늘었다. 35~39세 출산율(46.0명)은 3.0명 증가했다. 15~19세 출산율(0.4명)은 0.1명 늘었다.

반면 20대 후반, 40대 초반에서는 출산율 감소세가 두드러졌다. 25~29세 출산율(20.7명)은 1년 전보다 0.7명 감소했다. 40~44세 출산율(7.7명)도 0.2명 줄었다.

산모의 평균 출산연령은 전년 대비 0.1세 상승한 33.7세로 집계됐다. 고령(35세 이상) 산모 비중은 35.9%로 전년보다 0.4%포인트(p) 감소했다.

전체 산모에서 고령 산모 비중이 줄어든 건 지난 1987년 이후 최초다.

첫째아 출산 연령은 33.1세로 전년보다 0.1세 늘었다. 둘째아 출산 연령은 전년과 동일한 34.4세로 나타났다. 셋째아 출산 연령은 전년보다 0.1세 하락한 35.5세로 집계됐다.

여아 100명당 남아 수를 의미하는 출생성비는 105.0명으로 전년보다 0.1명 감소했다. 첫째아와 셋째아 이상의 출생성비는 전년보다 각각 0.7명, 5.8명 줄었다. 둘째아 출생성비는 2.3명 증가했다.

결혼 후 2년 안에 낳는 출생아 비중은 35.0%로 전년보다 1.1%p 증가했다. 결혼 후 2~5년 안에 낳는 출생아 비중은 38.2%, 5년 이상은 26.8%로 전년 대비 각각 0.6%p, 0.5%p 감소했다.

임영일 통계청 인구통계과장은 "올해 합계출산율은 사망자 수가 어떻게 되느냐에 따라 영향을 받는다"며 "다만 2022년 발표한 고위 시나리오상 출생아 수를 보면 지난해까지는 출산 하락세가 유지되다가 서서히 회복되는 것으로 전망했다"고 전했다.

plum@newspim.com