외자투자 가세, 중국 반도체 성장 촉진

[편집자] 이 기사는 8월 10일 오전 10시45분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=강소영 기자] 최근 몇 년 글로벌 반도체 시장의 호황, 중국 반도체 내수 확대 등에 힘입어 중국 반도체 산업이 고속성장세를 이어가고 있다.

특히 중국 정부가 '국가집적회로산업 발전촉진 요강(이하 발전요강)'을 마련한 2014년 이후 중국 반도체 업계의 성장세가 눈에 띄게 빨라지고 있다.

당시 중국 정부는 자국의 반도체 산업 육성을 위한 청사진인 '발전요강'을 발표하고, 이를 지원할 기구인 국가집적회로산업영도소조를 구성했다. 동시에 국가집적회로산업투자기금을 마련해 중국 반도체 산업을 지원할 재원도 마련했다. 이후 중국의 각 지방정부가 앞다퉈 반도체 산업 육성에 나서면서 디자인, 제조, 후공정 등 전분야에서 기술력이 큰 폭으로 향상, 세계적인 반도체 선두그룹과의 기술 격차를 빠르게 좁혀가고 있다.

중국 반도체 내수 시장의 성장과 중국 정부의 적극적인 지원정책으로 글로벌 반도체 기업의 중국 투자 확대와 중국 반도체 기업과의 협력 증가도 중국 반도체 산업의 발전을 촉진하는 요인이 되고 있다.

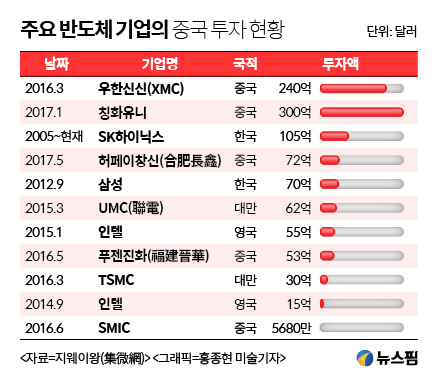

최근 2~3년 칭화유니, 삼성, 인텔, SK하이닉스, TMSC 등 중국과 외국의 유명 반도체 기업 10여 곳이 중국에 투자한 자금이 1000억달러를 넘어섰다. 중국 반도체 산업에 큰 영향을 미칠 10대 투자 이슈를 소개한다.

|

1. 칭화유니, 난징에 반도체 단지 조성

올해 1월 칭화유니그룹(紫光)은 난징(南京)에 대규모 반도체 산업단지와 IT투자연구개발 기지를 조성하는 계획을 발표했다. 총 투자 규모 2600억 위안(약 44조원)에 이르는 대규모 프로젝트다. 이중 반도체산업기지에 투입되는 자본은 300억 달러(약 34조 원)이다.

칭화유니가 난징에 조성하는 반도체 산업단지에서는 3D-NAND FLASH,DRAM 등 반도체가 생산될 예정이다. 1기 공정이 완료되면 월간 10만 개의 반도체를 생산해 낼 전망이다.

난징 칭화유니 반도체 단지는 반도체의 기술 연구, 설계, 제조 및 판매를 모두 아우르는 종합 반도체 기지로 조성될 계획이다. 중국은 이를 통해 중국 반도체 산업 체인 전반의 성장을 촉진하게 될 것으로 기대하고 있다.

2. 우한신신, 32층 3D 낸드 플래시 연구개발 순항

우한신신(武漢新芯)은 2016년 3월 28일 240억 달러 규모의 '국가메모리기지' 조성 프로젝트를 추진한다고 밝혔다. 이 사업은 칭화유니그룹, 중국 국가집적회로산업기급, 후베이성지방기금 등이 공동출자해 추진하는 것으로 중국의 3D-NAND FLASH 기술 발전이 주 목적이다.

우한신신은 단일 크린룸 면적으로는 세계 최대 규모인 3개의 3D 낸드 플래시 반도체 공정실(FAB)를 조성할 계획이다. 이를 위해 5년 동안 240억 달러가 투자되며, 2020년에는 월간 반도체 생산량 30만 개, 2030년에는 100만 개에 이를 전망이다. 1기 공정은 2018년 완료된다.

한편 지난해 7월에는 칭화유니와 우한신신이 공동으로 설립한 창장메모리(長江存儲)가 출범했다. 칭화유니가 우한신신의 지분을 일부 인수한 후 설립한 회사로 우한신신은 창장메모리의 완전 자회사로 편입됐다.

창장메모리는 우한신신이 보유한 12인치 반도체 기술을 기초로 사물인터넷 업무를 확대할 방침이다. 현재 창장메모리의 32층 3D 낸드 플래시 기술 연구 개발 사업이 순조롭게 진행되고 있고, 2018년이면 양산에 돌입할 수 있을 전망이다.

3. SK하이닉스, 우시 12인치 6기 생산라인으로 상품 업그레이드

올해 6월 SK하이닉스는 12인치 반도체 생산라인 6기 공정에 돌입, 기술 업그레이드에 나섰다. 6기 생산 라인에서는 1y(17나노) 나노 공정 반도체가 생산될 예정이다. 이번 프로젝트를 통해 현재 20nm 반도체 위주의 생산을 10nm 반도체로 업그레이드 할 방침으로 알려졌다. 이를 위해 SK하이닉스는 올해 46억 달러 규모의 투자를 진행할 계획이다. 6기 생산 라인은 2019년 생산에 돌입할 예정이다.

SK하이닉스는 2005년 이후 중국 장쑤(江蘇) 우시(無錫) 12인치 반도체 라인에 105억달러를 투자했다. 단일 프로젝트로는 장쑤성 최대의 외자 투자다.

4. 허페이창신, 12인치 웨이퍼 생산라인으로 D램 생산

허페이 시 정부의 지원을 받는 허페이창신(合肥長鑫)은 올해 5월 73억달러를 투자해 12인치 웨이퍼 생산 라인을 설립하고, D램 반도체 생산을 강화하겠다고 밝혔다. 해당 생산 라인에서는 19nm D램을 주력 생산할 예정이며, 월간 최대 생산량은 12만5000개에 달할 전망이다. 이는 SK하이닉스의 현재 생산량과 맞먹는 수준이다.

1기 공정은 2018년 1분기에 완성되고, 본격적인 양산은 2019년 2월부터 시작될 전망이다.

5. 삼성, 시안 생산라인 증설, 9월 착공

올해 5월 중국 반도체 업계에서는 삼성전자가 시안(西安) 공장 생산량을 확대하기 위해 10조 원을 투입해 생산라인을 증설한다는 소식이 전해졌다. 관련 업계는 이르면 9월 삼성이 생산라인 증설 착공이 이뤄질 것으로 예상하고 있다.

삼성은 지난 2012년 시안 반도체 생산라인 조성 계획을 발표한 후 3단계에 걸쳐 70억달러를 투자했다. 2014년 시안 생산라인이 생산에 돌입했고, 현재 매월 12만 개의 낸드 플래시 웨이퍼를 생산하고 있다. 현재 추진 중인 생산라인 증설이 이뤄지면 생산량은 월간 20만 개에 달할 전망이다.

6. 롄신, 12인치 28나노 반도체 칩 양산

'롄신(聯芯)집적회로제조(이하 롄신)'는 올해 5월 대만 UMC의 지원 아래 28나노 반도체 초기 생산에서 94%의 수율((yield, 불량률의 반대)을 기록했다. 28나노 반도체 제조 기술이 안정기에 접어들었고 곧 양산이 가능함을 의미한다.

이 업체의 현재 40나노 반도체 월간 생산량은 6000 개로 올해 말까지 생산량을 1만6000 개로 확대할 계획이다.

롄신(聯芯)은 대만 UMC와 중국 샤먼(夏門)시 정부, 푸젠성(福建省) 전자정보그룹이 2015년 설립한 합자 회사로, 대만 UMC가 상당 부분 기술을 지원해 주고 있다. UMC는 14나노 반도체 칩 제조 기술을 보유하고 있다.

7. 인텔, 다롄 낸드 플래시 생산라인 증설

인텔반도체(다롄)은 지난 5월 직전 제품(DC P3520, P3600)보다 읽기/쓰기 성능이 2배 이상 빨라진 'DC P4500', 'P4600' 인텔 3D낸드 SSD 제품군을 선보였다. 이 제품은 인텔다롄 생산라인에서 제조된 것이다. 인텔은 다롄의 설비를 확장할 계획이라고 밝혔다.

중국은 인텔의 선진 기술에 힘입어 다롄이 세계적인 메모리 제조 센터로 도약할 기반을 다지게 됐다는 반응이다.

8. 푸젠진화 12인치 D램 생산라인 내년 9월 양산

푸젠진화집적회로공사(福建晉華集成電路 이하 푸젠진화)는 2016년 5월 푸젠성 진장(晉江) 정부와 함께 12인치 D램 기술 연구개발과 생산을 위한 설비 구축을 위한 협약을 체결했다. 해당 생산라인은 2018년 9월부터 양산에 돌입할 예정이다.

푸젠진화는 푸젠성전자정보그룹, 진장에너지투자그룹 등이 공통출자해 설립한 반도체 생산기업이다. 특히 중국 국가기금 집중 지원 대상으로, 푸젠진화와 관련된 사업은 13·5규획(13차 5개년 경제개발 계획, 2016~2020)에 포함됐다. 푸젠젠화는 이미 1차로 30억 위안의 국가전용자금을 확보했고, 이 자금으로 대만과 세계 시장을 대상으로 기술과 인력 유치, 반도체 관련 자원 확보 등에 나설 계획이다.

푸젠진화는 중국 최초의 자체기술 메모리 제조, 12인치 웨이퍼 생산라인 구축 등을 목표를 실현, 향후 3~5년 내 중국 메인보드 증시에 상장할 계획이다.

한편 올해 2월 대만 UMC 부대표격인 천정쿤(陳正坤)이 푸젠진화 총경리(대표)에 취임했다. 천정쿤 총경리는 2018년 9월 양산을 목표로 반도체 공정실 구축을 진두지회하고 있다.

9. TSMC, 하반기 7나노 테이프-아웃 돌입

세계 최대 규모 파운더리(위탁생산) 기업인 대만의 TSMC는 올해 3월 이르면 하반기 7나노 반도체의 테이프-아웃(Tape-Out)이 이뤄질 것이라고 밝혔다. 테이프-아웃이란 생산에 필요한 모든 준비 과정을 마쳤다는 의미다. TSMC가 조만간 7나노 반도체 양산에 돌입할 수 있다는 뜻이다. 7나노 반도체는 기존의 10나노 보다 더욱 미세한 공정을 요하는 제품으로 향후 반도체 시장의 주력 상품이 될 전망이다.

TSMC는 이밖에도 최신식 EUV(Extreme Ultraviolet) 노광 장비를 통해 연속 3일 1500개 이상의 12인치 웨이퍼를 안정적으로 공급할 수 있게 됐다고 밝혔다.

EUV 장비는 10나노 이하의 미세공정 양산화를 위한 필수 장비로, EUV가 반도체 생산 업체의 생산 효율성을 좌우하게 될 것으로 보인다.

한편 TSMC가 2016년 3월 난징(南京)시에 30억 달러를 투자해 설립한 TSMC(난징) 생산라인은 2018년 상반기 시험 생산을 거친 후 하반기에 양산에 돌입할 예정이다. TSMC(난징) 생산라인에는 12인치 웨이퍼 공장과 디자인 서비스센터가 설립됐다.

10. SMIC, 이탈리아 8인치 웨이퍼 FAB LFoundry 지분 70% 인수

2016년 4월 중국 SMIC(中芯國際)는 이탈리아 웨이퍼 FAB인 LFoundry의 지분을 4900만유로에 인수했다.

LFoundry는 자동차 및 산업용 시장에 반도체를 공급하는 기업으로, SMIC는 이번 인수를 통해 자동차 전자시장에 진출할 기반을 마련하게 됐다. 동시에 생산능력 제고 효과도 얻었다. 관련 자료에 따르면, SMIC가 LFoundry 인수로 생산능력을 약 13% 향상시킬 수 있게됐다.

[뉴스핌 Newspim] 강소영 기자 (jsy@newspim.com)